このレポートのまとめ

1.米国株式市場がベアマーケット入り

2.「強気のわな」に注意

3.イールドカーブは「0」寸前

4.1月中旬からの決算発表シーズンは相場かく乱要因かも

米国株式市場はベアマーケット入り

S&P500指数は2018年10月3日のザラバ高値2,939.86から12月26日のザラバ安値2,346.58まで20.18%下落しました。つまり正式にベアマーケット(弱気相場)入りしたというわけです。

S&P500指数が1957年にできて以来、ベアマーケットは11回ありました。その平均下落率は-33.34%です。すると今回の下げの起点、2,939.86から計算すれば1,959.71が下値メドになります。

過去のベアマーケットは平均して12.2ヶ月続きました。今回は未だ3ヶ月しか経っていないので、しばらく苦しい相場が続くと覚悟した方がいいでしょう。

アメリカではS&P500指数ができて以来9回の景気後退(リセッション)がありました。景気後退の直前に一足早く株式市場がベアマーケット入りし早期警戒シグナルを発した例は7回でした。つまり今回の下げも景気後退の兆しである可能性が高いです。

「強気のわな」に注意

普通、ブルマーケット(強気相場)では「押し目は買い!」ということが言われます。

しかしひとたび相場が暗転しベアマーケットに入ると、それまで成功していた「相場の定石」は逆転します。

つまり押し目は買いではなくなるのです。

ベアマーケットでは、時々12月26日に見られたような急騰局面が出現します。1日で株価指数が+5%とか+10%騰がるという場面です。

そのような強烈な反発を見せつけられると(しまった! 早く飛び乗らなければ!)と焦ります。

しかしベアマーケットの急騰局面は長続きせず、しばらくするとマーケットは再びずるずる下がりはじめます。

このような「だまし」を「強気のわな(Bull trap)」と言います。

いまはすでにベアマーケットに入っているので、我々はかつてブルマーケットで習慣となっていた「押し目買い」は慎むようにしなければいけません。なぜなら慌てて飛びつく度に相場が反落し、損が膨らむリスクがあるからです。

「ポジポジ病」を戒めてください。

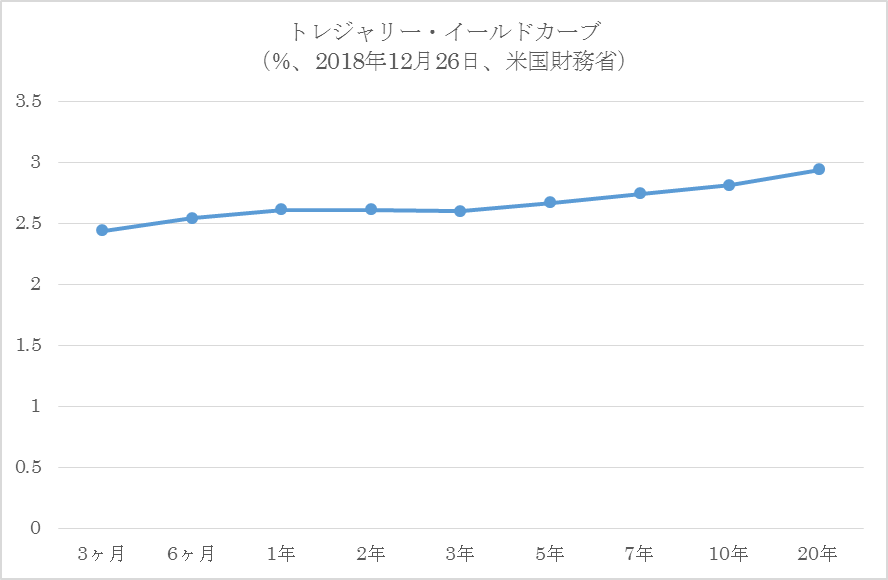

イールドカーブ

米国のトレジャリー・イールドカーブ(米国債の利回り曲線)はかなり平坦化(=フラットニング)しています。

10年債利回りから2年債利回りを引いた「差」は0.33です。通常、これが0になるとそれは景気後退の前兆であると言われます。

現在は未だ0には達していないため、リセッションのシグナルは出ていません。しかし上で述べた株式市場のベアマーケット入りと合せて考えた場合、近くイールドカーブもリセッションのシグナルを発するだろうと覚悟した方が良いと思います。

1月中旬から決算発表シーズンになる

1月中旬から2018年第4四半期決算発表シーズンが始まります。今回の決算発表シーズンはクリスマス商戦期間を含んでいるし、10月以降株式市場が一本調子で下げた関係で、いろいろなサプライズが出やすいと思います。

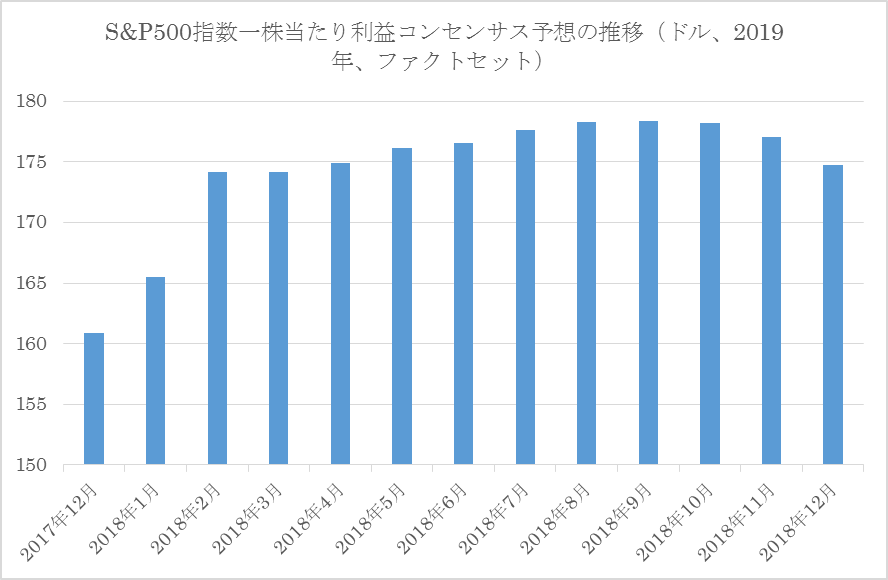

折から2019年のS&P500指数コンセンサス一株当たり利益(EPS)予想はこのところスルスルと下がってしまっています。

つまり、今回は決算発表が相場支援材料ではなく、とんでもない相場かく乱要因になるリスクが高いということです。