ここにきて欧州では「反難民」を掲げる右派勢力が再び勢いづいてきています。それは域内共通通貨であるユーロの今後にとっても大問題であり、そもそもの部分でユーロ圏の域内経済の先行きに暗い影を落としかねない不穏な流れでもあります。

周知のとおり、10月15日に行われたオーストリア下院選挙では、事前の下馬評通りに中道右派の国民党が第1党となり、早速、暫定2位の極右、自由党などとの連立交渉に入りました。国民党と自由党が連立すれば、これまで共同歩調をとることが多かったドイツとの関係が変化し、メルケル独首相による欧州政策のかじ取りを難しくする恐れがあるとされています。

そのドイツでは、まず9月24日に行われた連邦議会選挙でメルケル首相率いるキリスト教民主・社会同盟(CDU/CSU)が議席を大幅に減らしたうえ、反イスラムを掲げる極右政党「ドイツのための選択肢(AfD)」が初議席獲得で第3党に躍り出ることとなりました。

さらに、10月15日に行われた独ニーダーザクセン州での地方選挙でも、メルケル首相率いるキリスト教民主同盟(CDU)が社会民主党(SPD)に敗北し、今週から首相が臨む連立協議はより厳しいものとなることが見込まれています。そうでなくとも、今回の連立協議は「年末ぐらいまで難航する可能性が高い」と言われてきており、政府的な空白期間が長引くことが危惧されるところです。

また、今週20-21日に行われるチェコの下院選挙においても新興のポピュリズム政党、ANOが第1党となる勢いのようですし、既知のとおり、スペインではカタルーニャ自治州の独立を巡る問題が物議を醸す状況となっています。マクロン首相の支持が低迷するフランスも含めたユーロ圏内全体の政治情勢が混とんとしてきたことで、そのことが域内経済に相応のダメージをもたらす可能性が高まってきているわけです。

欧州中央銀行(ECB)は、そうした現況も踏まえながら金融政策のかじ取りを行うわけで、間違ってもバックミラーを見ながら運転するようなことはしません。つまり、これまでユーロ圏の域内景気が緩やかに回復してきたことは事実ながら、そこからいきなり従前の金融緩和政策の方針を大転換するわけでは必ずしもないということです。

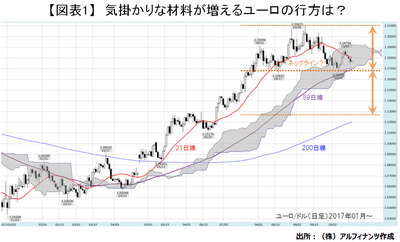

よって、来週26日に行われるECB理事会において議論される見込みである資産購入プログラムの規模縮小プランについても、結果的にユーロの買い方にとっては失望と映るものになる可能性が高いと、これまで筆者は個人的にも考えてきました。実際、足下のユーロ/ドルは下向きの21日移動平均線(21日線)に上値を押さえられながら一目均衡表の日足「雲」のなかで調整含みの展開を続けており(下図参照)、場合によっては今後、日足「雲」下限や89日移動平均線(89日線)を下抜ける可能性もあると見られます。

現在、8月17日安値や10月6日安値が位置する1.1660-70ドル処をネックラインとしたヘッド・ショルダーズ・トップ(三尊天井)が形成されているとすれば、仮に同ラインをクリアに下抜けた場合の目標値を1.1300ドル割れの水準あたりに置くというのがテクニカル分析のセオリーです。そうした点も一応は念頭に置きながら、まずは年初につけた安値=1.0340ドルからの上げ幅に対する23.6%押し=1.1678ドル、38.2%押し=1.1423ドルなどといった水準が当座の目標になり得るということも心得ておきたいところです。

コラム執筆:田嶋 智太郎

経済アナリスト・株式会社アルフィナンツ 代表取締役