昨日(24日)、米上院銀行委員会が開いた公聴会においてFRBのイエレン議長が議会証言を行いました。前回更新分の本欄で「コメント次第では、市場が大いに動意づくこともあり得る」と述べましたが、案の定、ドル/円は一時119.84円まで一旦大きく上昇したものの、後に大きく下落して一時118.80円を割り込む動きとなりました。

イエレン議長の証言内容は、やはり「硬軟両様」のスタイルとなり、市場が注目する利上げ開始時期の見通しについて何ら手がかりを与えない格好となりました。どちらかと言うと、市場は「想定よりもハト派寄り」と受け取った模様ですが、金融政策のベクトルがあくまで利上げ方向にあることだけはしっかり暗示されたものと思われます。

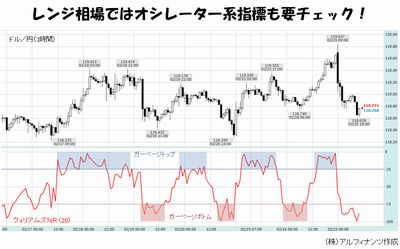

結果、ドル/円相場は相も変わらず一定のレンジ内での動きを続けており、今のところ上値は119円台後半の水準でガッチリと押さえられ、一方で下値は118円台前半の水準でしっかりサポートされています。そして今後もしばらくは、些か方向感に乏しい一定レンジ内での上げ下げに終始する可能性が高いものと見られます。

このようなレンジ相場がしばらく続く場合には、数あるテクニカル分析指標のなかでもストキャスティクスやRSIなどといった「オシレーター系」の指標を短期売買の参考とするのも一考ではないかと思われます。もちろん、一般に外国為替相場は比較的トレンドが出やすく、ひとたびトレンドが出るとそれが長く続くことも多いため、通常であればオシレーター系指標の出番はあまり多くないということも再認識しておくことは重要です。

しかし、目下のようなこう着状態が長く続いている間は、幾つかのオシレーター系指標が大いに投資判断の参考となることも事実です。とくに、下図においてドル/円の1時間足と一緒に描画した「ウィリアムズ%R」という指標が示す「売りシグナル」や「買いシグナル」は、比較的短期の売買を手掛けるうえで成功率のアップにつながりやすいものと考えられます。

このウィリアムズ%Rは、一定期間の最高値と最安値(上図の場合は20時間)の価格変動幅に対して、直近の終値がどの程度の位置にあるかを示すもので、その値は0(ゼロ)~マイナス100の間で変動します。相場が強めのときは0に近づき、弱めのときはマイナス100に近づくわけです。

つまり、この値が0近辺まで上昇したら「売り」、マイナス100近辺まで下降したら「買い」ということになるわけですが、より慎重に対応するためには、マイナス25を上回る水準でしばらく推移する状態(ガーベージトップ)を見定めながら、そこから下放れたら「売り」、逆にマイナス75を下回る水準でしばらく推移する状態(ガーベージボトム)を見定めながら、そこから上放れたら「買い」と判断するのが適当であろうと思われます。

もちろん、ときにはいわゆる「ダマシ」と考えられるケースに出くわすこともあります。その点は十分に理解しておいていただいたうえで、上図に見る執筆時の状態を考えてみることにしましょう。目下の値はマイナス75を下回る水準にありますから、今後しばらくは様子を見定めながら、次にマイナス75の水準を上抜けるような場面が到来したら短期で「買い」というのが、この指標の基本的な考え方ということになります。

コラム執筆:田嶋 智太郎

経済アナリスト・株式会社アルフィナンツ 代表取締役