一昨日(17日)のドル/円は「本邦GDPショック」に伴う株価の大幅下落によって一時115円台半ばまで値を下げる場面もありましたが、同日と昨日(18日)の日足ロウソクの足形からは、もう一段の上値にトライする可能性が残されていることを感じさせられる状況となっています。実際、本稿を執筆している最中にもドル//円は再び117円台に乗せる動きとなっており、あらためて年初来の高値を更新してきました。

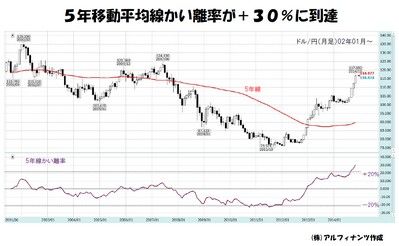

そんななか、少なからぬ市場関係者らがドル/円の現在水準と5年移動平均線(5年線)とのかい離率に注目し、近く一旦は上昇一服となる可能性があると指摘していることは見逃せません。下図に見るとおり、確かに現在のドル/円の5年線かい離率が、かつてあまり例がないほど高い水準に到達していることは事実なのです。

執筆時におけるドル//円の5年線は89.80円に位置しており、同水準からのかい離率は+30%を超えた状態にあります。変動相場制の歴史を振り返りますと、これは過去2番目に高い水準であり、過去最高を記録した98年7月の+31%に迫るものとなっています。ちなみに、現在の5年線から+31%かい離した値は117.64円となります。

一般に、この5年線からのかい離率は「中期的な相場の行き過ぎを確認するうえで参考にできる」とされており、概ね±20%のレベルを超えてきた場合には、相場が「上がり過ぎ」または「下がり過ぎ」と判断されることになります。確かに、あらためて上図を見ると、相場に強い円高圧力がかかっていた10-11年当時でも、5年線かい離率が-(マイナス)20%より拡大すると一旦は円高圧力が緩んだことを確認することができます。

もちろん、今回は上方かい離率が31%を超え、過去最高を更新する可能性だってまったくないわけではありません。なにしろ、ここもとの円安は過去に例を見ない「異次元」の日銀金融政策に支えられているわけですし、相場を行き交う資金量も過去とは比べものにならないほど大きく膨らんでいるわけですから......。とはいえ、そこには繊細な投資家心理というものがあり、やはり「上がり過ぎ」や「下がり過ぎ」は大いに不安です。

では、ここでドル/円の値動きが「過去最高を更新した」最近の事例をひとつ振り返ってみることにしましょう。それは「12年10月から13年5月にかけてドル/円の月足ロウソクが8カ月連続で陽線になった」という事例です。過去に「7カ月連続」のケースは幾度かありましたが「8カ月連続」は新記録でした。

このケースについては当時、本欄で幾度も取り上げましたが、何より注目されるのは新記録達成となった13年5月の月足ロウソクが長めの上ヒゲを伴うものとなり、翌6月以降はしばらくの間、調整を余儀なくされる展開となったことです。これは「新記録はいいけれど、さすがに上がり過ぎは不安」という投資家心理が強く働いた結果であると言うことができるでしょう。もちろん、当時も多くの市場関係者や投資家らは「長い目で見た場合の円安・ドル高はまだまだ続くのであって、これはあくまでスピード調整のための中段保ち合い場面である」と考えていたはずです。

果たして、ドル/円の5年線かい離率は過去最高水準を更新するのか、それとも目先の高値警戒感が勝るのか......大いに注目しておきたいところです。

コラム執筆:田嶋 智太郎

経済アナリスト・株式会社アルフィナンツ 代表取締役