前回の本欄で筆者は、ドル/円が今年1月2日高値=105.44円を明確に上抜ける局面はいずれ訪れることと思うが「今は『そのとき』ではないのではないか」との個人的見解を述べました。しかし、実際にはすでに105.44円を明確に上抜け、昨日(9日)は一時106.47円まで上値を伸ばす場面を垣間見ています。

以前から本欄では、今年1月2日に105.44円の高値をつけるまで2年程度に渡って【第1波(衝撃波)】の強気相場が形成され、以降は【第2波(修正波)】の調整局面に突入しているとの見方をベースとしてきました。そして、今やドル/円は【第2波】の始点と見られる105.44円を上抜けるレベルにまで上伸してきています。果たして、これは【第2波】の局面がすでに終了し、【第3波】の局面に入ったことを示しているのでしょうか。

ここは、あらためてテクニカル分析の教科書を基にして、あらゆる可能性を想定してみる必要があるものと考えます。参考にさせていただいたのは、日本テクニカルアナリスト協会が編者となってテクニカル分析の重要ポイントを広く網羅した「日本テクニカル分析大全」(日本経済新聞出版社刊)で、以下は同書の記述を引用、整理したものの一部です。

「修正波のパターンには、ジグザグ、フラット、トライアングル(およびこれらの複合型)があり、3つの波で構成され、5つの波になることはない。フラットは読んで字のごとく『平ら』ということであり、ジグザグが『急反落』的な動きであるのに対して、フラットは『横ばい・ボックス』的な調整と思えばいい」

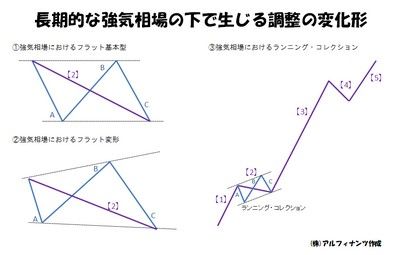

まず、ここまでの記述を基にすると、今年1月2日以降の調整は「フラット」のパターンである可能性が高いということになりそうです。ちなみに、フラットの基本型は下図の①に見るようにB波の終点がA波の始点を大きく上回るようなことはありません。しかしながら、同書には以下のような記述もあり、これは見逃せないポイントの一つと考えます。

「フラットには3つの変化形がある。1つはエクスパンディット(拡大)・フラットというもので、パターンの上辺が切り上がる一方、下辺は切り下がることとなり、それはあたかも扇を拡げたような形状となる」(下図②参照)

仮に、今年1月2日高値からの調整が上記のパターンであるとすれば、いずれドル/円はC波の下落局面を迎え、その終点はA波の終点(ここでは今年2月4日安値=100.75円と考えます)をも一時的に下回る可能性があるということになります。もちろん、これもあくまで一つの可能性であり、場合によっては同書にある次の記述のようなパターンとなる可能性もないではありません。

「もう一つの変化形はランニング・コレクションと呼ばれるもので、これはB波の天井がA波の始点を上抜き、C波の底値がA波の底値を下回らない、斜め上方へと歪められたフラットである。相場の地合いがあまりにも強いために、適正な修正パターンを形成する次男的余裕が与えられないのである」(上図③参照)

長期的な強気相場の下で一時的にも訪れる調整局面にあっては、このように幾つかの変化形が現れることもあるということは頭の片隅に置いておきたいものと考えます。

コラム執筆:田嶋 智太郎

経済アナリスト・株式会社アルフィナンツ 代表取締役