今週19日、ドル/円は一時101.10円まで下押す場面があり、その時点で200日移動平均線(200日線)を一時的にも下抜ける場面を垣間見ました。もちろん、いまだ終値で200日線を下抜けたわけではなく、しばらくは200日線が下値サポートとして機能する可能性もあります。ただ、先週16日以降のドル/円は、2月初旬から形成されていた緩やかな上昇チャネルのレンジ下限を下回る水準で推移しており、今後はある程度、下げが加速しやすくなる可能性があるということも事実と言えるでしょう(本欄5月7日更新分参照)。

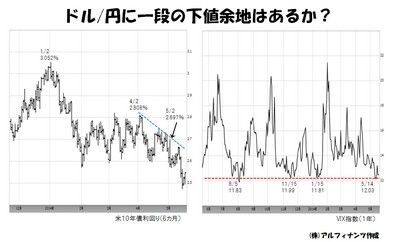

今、何より注目しておきたいのは、下図(左)でも確認できるとおり、ここにきて米10年債の利回りが一段と低下していることです。ことに、4月2日に2.800%台までの戻りを見て反転してからの低下傾向は一層強まっており、先週15日には一時2.472%まで急低下する場面がありました。振り返れば、5月2日に4月の米雇用統計が発表された後、その好結果を受けて米10年債利回りが一旦急上昇する場面がありました。しかし、4月2日高値と以降の高値を結ぶレジスタンスライン付近まで上昇した後は、同水準に押し戻されるように急低下することとなったのです。

目下は再び2.500%台を回復している米10年債利回りですが、当面はあらためて2.500%を割り込み、一段と低い水準を試す可能性があることも否定はできません。足下では、ここまで利回りが低下するとは予想せず、米国債をショートしていた投資家が慌ててポジションを手仕舞う=米国債を買い戻すといった行動に出ている可能性もあります。いずれにしても、米10年債利回りが少々異常と言えるほどの低水準に留まる状況は今しばらく続きそうですし、少なくとも前記のレジスタンスラインを明確に上抜けてくるような展開にならなければ、なかなかドルは積極的に買い進められないことでしょう。

加えて、当面は足下の投資家心理を示す数値として知られる「ボラティリティ・インデックス指数(=VIX指数)」の行方にも注意しておく必要があるものと思われます。またの名を「恐怖指数」とも言うVIX指数は、下図(右)でも確認できるように、このところ大きく低下しています。過去を振り返れば、このVIX指数の下限は大よそ12前後であり、目下はほぼ下限水準にあることがわかります。つまり、今後は底入れから反転・上昇に向かう可能性の方が高いということです。

5月半ばに向けてVIX指数が一段の低下を見るなか、NYダウ平均が連日のように史上最高値を更新する動きとなっていたのは記憶に新しいところです。この時点では、VIX指数の低下に伴って投資家のリスク許容度が見る見る高まっていたものと推察されますが、いよいよVIX指数が下限と見られる水準にまで達したことで、同時に投資家のリスク許容度も限界に達したと考えることができるでしょう。

今後しばらくは、VIX指数がある程度上昇し、それに伴って投資家のリスク許容度も低下する可能性があります。すると、NYダウ平均も一定の調整を余儀なくされる可能性が高まり、連れて弱気の基調を続けている日経平均株価(本欄4月30日更新分参照)も一段の下値を試す可能性があるでしょう。そうなれば、もはやドル/円が200日線を明確に下抜けるのも時間の問題ということになり、極めて重要な節目を下抜けることで当面の下値余地を拡げることとなる可能性は十分にあるものと考えます。

コラム執筆:田嶋 智太郎

経済アナリスト・株式会社アルフィナンツ 代表取締役