先週21日に公表された7月開催分のFOMC議事録に「(FRB)議長が示した緩和縮小への道筋に幅広い支持」などの内容が盛り込まれていたことを受け、翌22日の米10年債利回りは一時2.93%台まで上昇、ドル/円は一時99.15円までの戻りを見ることとなりました。同水準までに至る過程で、ドル/円は21日移動平均線(21日線)を上抜け、一時的にも一目均衡表(日足)の薄くなった「雲」を上抜ける場面を垣間見ましたが、いまだ終値ベースで日足「雲」を上抜けてはいません。また、重要な日足の「遅行線」は目下のところ日々線の下方に位置しています。

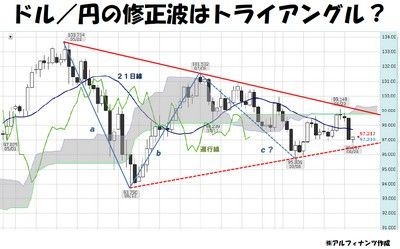

まして、前述した99.15円までの戻り後に失速したドル/円は、昨日(27日)の下落で再び21日線を下抜け、一時的にも97円を割り込む動きとなりました。やや弱めの展開となった背景には、ひとつにドル/円の上方で待ち構える強い上値抵抗の存在があるものと見られます。下の図でも確認できるように、5月22日高値と7月8日高値を結ぶレジスタンスライン(赤実線)の存在は、やはり軽視することができない模様であり、換言すれば同水準をブレイクするかどうかが当面の大きな焦点ということになります。

一方、ドル/円の下値は今のところ、6月13日安値と8月8日安値を結ぶサポートラインに支えられているかのようにも見えます。このサポートラインは必ずしも強力なものとは言えないものと思われますが、とりあえず現段階でドル/円の価格推移を遠目に眺めてみれば、5月22日高値からの調整は「三角形(=トライアングル)」の形状になっているようにも見えます。

以前より本欄では、この調整を「第4波(=修正波)」であると位置付けており、この修正波はa-b-cの3波構成になるものと想定してきました(あくまで、ひとつのシナリオに基づいた見立てです)。そして、本欄の7月31日更新分では、この修正波が「第4波」であるとすれば、そのパターンは「ジグザグ」ではなく、「フラット」や「トライアングル」になることが多いと述べています。同じ「修正波」でも、強気相場入りしたことに疑心暗鬼な段階で生じる「第2波」とは性質が異なると考えられるからです。

なお、これまで本欄では、5月22日高値からの調整が「第4波(=修正波)」であるとした場合、6月13日安値までが「a波」、7月8日高値までが「b波」と想定してきました。つまり、7月8日高値からが「c波」と考えられ、この「c波」の局面に入った後の直近安値は8月8日安値=95.81円です。ただ、今のところ同安値が「c波」の終点であったとの感触は得られていません。よって今後、ドル/円が前述したサポートラインや95.81円の水準を下抜ける可能性は封印できないものと考えねばなりません。

足下では、米軍によるシリア空爆が検討されているとも伝わり、不安定化する市場ではリスク回避の円買いが強まりやすい状況にあります。よって、今しばらくは前述した「c波」の局面が続く可能性もあります。しかし、仮に5月22日高値からのドル/円の調整が「トライアングル」であったとするなら、この調整局面は徐々に煮詰まって行く=最終段階に近づいて行くということにもなるものと思われます。

コラム執筆:田嶋 智太郎

経済アナリスト・株式会社アルフィナンツ 代表取締役