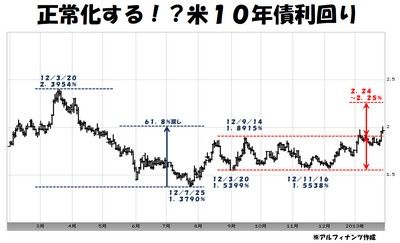

ここにきて、米国の10年物国債利回り(米10年債利回り)が一時的にも2%台に乗せる動きを見せてきました。振り返れば、米10年債利回りは12年4月あたりから2%を割り込む動きを見せ始め、7月下旬にかけて一気に下落。12年7月25日には最も低いところで1.3790%という水準を垣間見たこともありました(下図参照)。

当時、なぜこれほどまでに米国債利回りは低下し(米国債は買われ)たのでしょうか。もちろん、FRBが政策金利であるFF金利翌日物誘導目標を超がつくほどの低水準に据え置き続け、さらに複数回に渡って量的金融緩和政策(QE)を実施していたことも一因ではあります。しかし、それだけでは当時の利回り水準を説明するのに不十分です。やはり大きかったのは、12年の5月あたりから7月下旬にかけてギリシャの総選挙などをきっかけに欧州問題が極めて深刻な情勢となり、南欧諸国の国債利回りが危険水準とされるレベルまで軒並み急騰したことで、世界中のマネーが比較的安全と目される米国債に次から次へと逃避したことにあると言えるでしょう。いわゆる「米国債バブル」です。

その証拠に、12年7月下旬に欧州中央銀行(ECB)のドラギ総裁が「あらゆる手段を講じる」との大胆発言を行った途端、米10年債利回りは急激な戻りを見せ、12年9月14日には1.8915%の水準まで回復するに至りました。しかし、それ以降も長らく米10年債利回りは1.530~1.550%あたりから1.890%あたりまでのレンジ内で推移する状態が続き、レンジ上限を上抜けるような動きを見せ始めたのは今年(13年)に入ってからのこととなります。つまり、米10年債利回りは長らく欧州問題によって本来あるべき水準よりもずっと低い水準に押さえ込まれてきたわけであり、それだけ大きな「歪み」を抱え続けてきたということになるわけです。

去る1月25日、ECBは11年12月に実施した第1回3年物資金供給オペ(LTRO)の4892億ユーロのうち、3割弱の1372億ユーロを銀行が1月30日に返済すると発表しました。これを市場は「欧州問題が鎮静化へ向かう可能性が一段と高まった」と捉えた模様です。つまり、これまで米10年債利回りを異常に低い水準に押さえ込んでいた要素が薄まり、抱え込まれていた歪みが解消の方向に向かうということになります。

その結果、前述した通り米10年債利回りは1月28日に一時的にも2%台に乗せる動きとなりました。実のところ、2%強の水準というのは12年3月の2.3954%から同年7月の1.3790%までの低下幅に対して61.8%戻しの水準にあたり、まずは同水準までの戻りが第1段階と考えられます。とはいえ、今後も安定的に2%台をキープするような動きが続き、前述したレンジからの上放れが明確なものとして判断されるようになると、いよいよ米10年債利回りが本来あるべき水準へと「正常化」する動きも本格的になって行くことでしょう。

上の図に見るように、当面の目標は先に形成されたレンジと同じ幅をレンジ上限に上乗せした値=2.24~2.25%あたりと見られます。もちろん、さらに勢いづけば12年3月の2.3954%が次の目標です。言うまでもなく、米10年債利回りの上昇はドル買い材料です。さらに、今後も追加緩和の実施が見込まれる日本の10年債利回りと米10年債利回りの差が開くほど相場は円安・ドル高方向へと傾きやすくなるでしょう。

コラム執筆:田嶋 智太郎

経済アナリスト・株式会社アルフィナンツ 代表取締役