外国為替相場の動向にある程度通じている方であれば、豪ドルの相場と原油価格との間に強い連動性が認められるということをご存知の方も少なくないでしょう。

しかし、意外なことに豪州はネットで原油輸入国(輸入>輸出)なのです。輸出もしていますが、それは豪州西部の油田から国内の消費地に輸送するコストを考えると輸出に回した方が安く済むということや、豪州の油田開発を費用面で支援し、権益を持っている外国資本に一定量の輸出をする取り決めがあることなどが理由です。

では、なぜ豪ドル相場は原油価格と連動するのでしょう。それは、豪ドル相場と原油相場がともに世界経済の動向に対して非常に敏感に反応する性質を持っているから、というのが第一の理由です。また、豪州が世界でも5本の指に入る天然ガスの輸出・供給国であり、その天然ガス価格が原油価格と連動しやすいということも一因と考えることができそうです。豪州の天然ガス産業は、これから生産を開始する新規案件が世界でも飛び抜けて多いことでも知られており、一説によれば2010年代後半にも世界最大の輸出・供給国になることが見込まれているとのことです。

そこで気になるのは、やはり原油価格の今後の行方ということになるでしょう。その連動性を前提とすれば、原油価格の上昇は天然ガス価格の上昇にもつながり、引いては豪ドル相場の上昇にもつながると考えられるからです。

なお、ここで言う「原油価格」とは、ニューヨーク・マーカンタイル取引所(NYMEX)に上場しているWTI(ウェスト・テキサス・インターミディエイト)先物価格のことで、なかで最も取引量が多い「期近物(きじかもの)」の価格を指すのが一般的です。

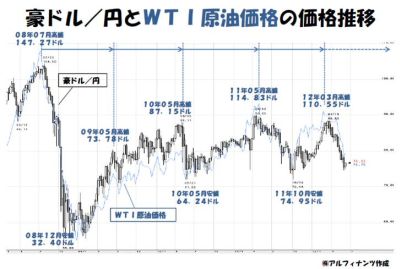

それでは、まず下に示した豪ドル/円とWTI価格の推移をご覧いただきましょう。

まず、足下の原油価格は、2012年3月に付けた110ドル台の高値から大きく値を切り下げた状況にあることが分かります。これは何より、このところ世界のエネルギー2大消費国である米国と中国の景気動向があまり芳しくないことで、原油の需要後退観測が台頭し始めていることが大きいと言えます。もちろん、これは目下のユーロ圏債務問題に端を発する欧州不安、欧州景気の下振れ懸念と無縁ではありません。

また、米国の原油在庫が10週連続で増加し、1990年以来、約22年ぶりの高水準に達している(先週末時点)ことや、石油輸出国機構(OPEC)加盟国の5月の原油産油量が2008年9月以降で最高水準に達していることなども、原油相場が弱含みで推移していることの要因となっています。ただ、国際社会は7月からイラン産原油の禁輸措置を講じる見通しとなっており、今後は供給ひっ迫懸念が台頭する可能性もあります。

なお、少し長い目で見ると、リーマン・ショック以降の原油価格は、大よそ45週~50週ごとに高値を付けるパターンを繰り返していることも分かります。最近の例では、2011年5月に114ドル台の高値を付けてから44週後の2012年3月初旬に直近の高値を付けて反落しています。

ということは、2012年3月初旬を起点として、次に高値を付けに行くと思われるのは今年の年末から来年初旬にかけてということになり、今後はどの時点で底入れから反発に向かうのかを見定める時間帯に入って行くものと思われます。

コラム執筆:田嶋 智太郎

経済アナリスト・株式会社アルフィナンツ 代表取締役