今年の3月半ばごろまで順調に上値追いの展開を続けていたドル/円が、ここにきて一気に下げ足を強める展開となっています。本欄の2012年3月21日更新分では「一定の日柄調整を余儀なくされる可能性が高い」と述べましたが、どうやら「日柄」だけでなく「値幅」の方でも一定の調整は必要となっている模様。足下では昨日(4月10日)の値動きにおいて2月安値から3月高値までの上げ幅の38.2%押しの水準=81.07円を割り込み、本日(2012年4月11日)朝方には一時80.62円という水準を垣間見ています。

ここで、まず一つの下値メドとなるのは、ドル/円の一目均衡表に見る週足「雲」上限が位置するところ(日足ではなく週足です)=80.67円ということになります。振り返れば、同水準というのは2007年7月以降長らく終値ベースで上抜けることができなかった水準で、それを今年の2月にようやく上抜けたという経緯があります。それだけに、ここは下値支持として十分に機能し得るところと見られます。しかし、それは相場のことですから、強めの下値支持と見られていた水準を下抜けることだってあり得ます。

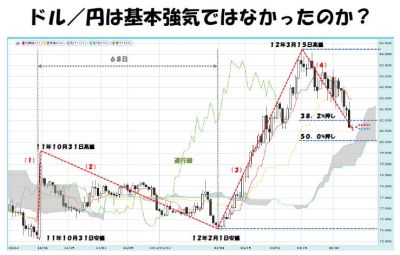

ここからは、下の日足チャートを見ながら今後を展望してみましょう。

第一に、このところのドル/円は、2011年10月31日安値を起点とする5波構成の強気相場を展開している最中にあるものと考えることができます(この「5波構成」については本欄2012年2月15日更新分において触れていますので、よろしければご参考になさってみてください)。つまり、大きな流れは基本強気と言えるわけです。

ここで、2011年10月安値から同10月高値までを第1波、そこから今年2月安値までを第2波、そこから今年3月高値までを第3波とすると、現在は第4波にあるものとカウントすることができます。セオリーによれば、第2波は第1波の大半を打ち消すような下げとなることがあり、第3波は5波動のなかで最も強いとされていますから、実際の値動きにおいても相違はないでしょう。

肝心な第4波に関しては、一説に「第3波の0.382倍の長さ(値幅)になることが多い」とされており、その意味では前述したように38.2%押しの水準を下抜けてきたことで、そろそろ調整終了のときが近いと考えられなくもありません。

しかし、ここにきて一目均衡表(日足)の遅行線が日々線を下抜ける動きとなってきていることは、目先弱気に傾きやすい材料とも言えます。その一方で、日足「雲」上限が下方に迫ってきており、今後は同水準で下値を支持されるのか、それとも50.0%押しの水準=80.10円を試すのかといった点も注目されることとなりそうです。

周知の通り、昨日(4月10日)まで行われていた日銀金融政策決定会合では追加緩和の方針が示されず、それが目下の円高要因の一つとなっています。また、4月24~25日に米国で開かれる連邦公開市場委員会(FOMC)において、米追加緩和への言及がなされるとの憶測が市場で強まっていることも一つのドル売り材料。ただ、4月27日には再び日銀の会合が開かれる予定であり、市場はそこで追加緩和の方向性が示される=円売り圧力が強まるとの期待を抱いています。

そして、5月4日は4月の米雇用統計発表。3月の結果は弱気のサプライズとなりましたが、それによって市場の期待値が下がっているだけに、強めの結果が出ればドル買い圧力は強まるでしょう。ちなみに、昨年10月安値から今年2月安値までに要した日柄は68日であり、2月安値から68日後は5月4日。そのあたりから、いよいよ第5波がスタートするのかどうか、大いに注目しておきたいところです。

コラム執筆:田嶋 智太郎

経済アナリスト・株式会社アルフィナンツ 代表取締役