8月中旬以降、ドル/円は極めて狭い価格レンジのなかでの動きに終始しており、その値幅の小ささは記録的なものと言えます。本来、多くの投資家にとって最も馴染みのある通貨ペアですが、目下は完全に相場の「カヤの外」に置かれてしまったかのようです。

なぜ、これほどまでにドル/円は動かないのでしょうか?

それは、一つに日米の政策金利がともに事実上の「ゼロ金利状態」にあり、互いに差がないことはもとより、今後その差が拡がってゆく兆候すら見られないことにあると言えるでしょう。まして、米FRBは8月に開催されたFOMC(連邦公開市場委員会)において、2013年半ばまで異例の低金利を据え置くと宣言してしまっているのです。これほど長い期間に渡って当局が金利を事実上「固定」してしまうことなど、平時では到底考えられません。もちろん、リーマン・ショックの痛手や震災の痛手がいまだ癒えない日本の金利が引き上げられることも当面は考えられません。

また、現在は市場に蔓延するリスク回避ムードの源泉が欧州にあります。結果、ドルはユーロやポンドに対して大きく買い進まれているわけですが、同時に円もユーロやポンドに対して強含みで推移しているため、結果的にドル/円は動けない...。実際、足下ではユーロに対するドル高圧力と、ユーロに対する円高圧力が相殺し合い、ドル/円で見ると互いが「中和」するといった状況になっています。

もちろん、どれほど強い影響力があるかは定かでありませんが、日本の政府・当局による為替(円売り)介入への警戒感といったものが、一段の円高に対する一定の歯止めとなっていることも見逃すことはできないでしょう。

当面、ドル/円を動かす強い材料が取り立ててないとするならば、今後相場を動意づかせるきっかけとなり得るものはテクニカル要因ぐらいしかありません。

以前、本欄(2011年8月17日更新分)では45―50週ごとに安値を付ける過去のドル/円のパターンに注目し、「時間」の観点からすれば「そろそろ底入れしてもおかしくない」との見方を示しました。また、超長期的な観点から少なからぬ市場関係者に注目されている「16.5年ごとに安値を付けるパターン」の終点も10月頃とされています。

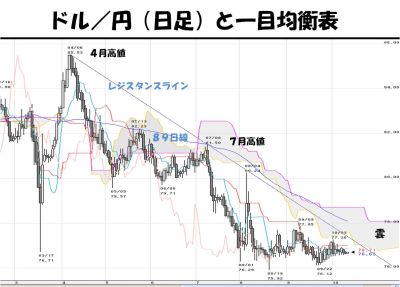

ここで、震災発生以降のドル/円(日足)チャートをご覧いただきましょう。

まず注目したいのは、4月高値と7月高値を結ぶレジスタンスラインの水準が執筆時現在、すでに77円台半ばあたりまで下がってきているということです。つまり、今後のドル/円が横ばいのまま推移すれば、10月下旬あたりにはラインと交錯し、場合によってはラインを上抜ける可能性もあるということ。その上方には、これまで幾度も上値を押さえてきた一目均衡表の「雲」があり、この「雲」に潜り込んだ後には上方に89日線や「雲」上限といった幾つかの抵抗(=節目)が控えています。

仮に、これらの抵抗をも上抜けてくるようなら、それ以降、ドル/円の上値余地は大きく拡がることとなります。注目しておきたいところです。