● 米国は想定通り0.25%利上げ。かつ、FRBの保有する資産の年内圧縮を発表。しかし足元の物価上昇率は低く、追加利上げの時期は不透明に。

● 日本は、前回から金利、資産購入目標とも現状維持。金利は会合後日米ともに大きく変動し、これに為替も連動。選挙イベント消化で、当面金利動向に注目が集まるだろう。

● 注目は米国の金融政策。資産縮小早期開始の憶測もあり、金利変動が大きくなる可能性。米国のインフレ率が回復しなければ、利上げ期待が後退し再度円高に向かうリスクも。

日米金融政策のポイント

日本:6月16日、日銀の金融政策決定会合で金融政策の現状維持が発表された(金融政策の概要は後掲図表8を参照)。

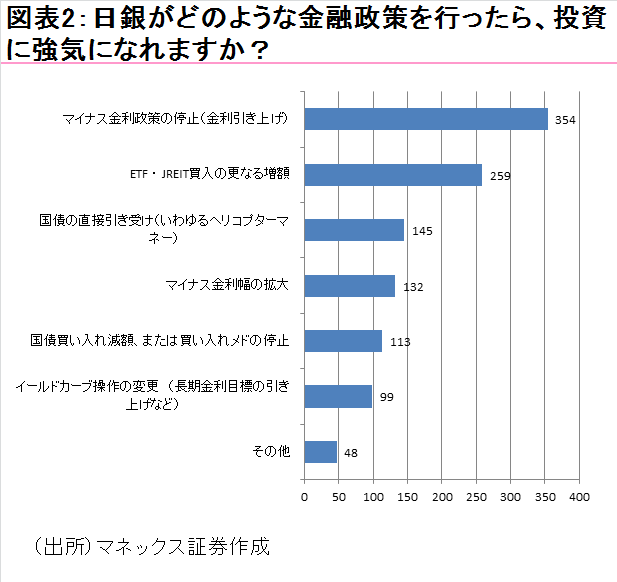

政策金利は、物価上昇率に依然として勢いがないことや(図表1)、かといってマイナス金利は、銀行、投資家、消費者など多くの市場関係者から不評を買っていることから(図表2)、しばらくは動かすのは難しそうだ。

また、資産購入目標額の減額についても、既に実質的には買い入れ額を減額していることも考えれば、今後の政策に柔軟性を残すためにも、急いで目標値を変える理由も乏しい。

一方、イールドカーブ・コントロールでゼロ%程度に固定している10年国債金利は、実態に合わせて引き上げられる時が来るかもしれないが、それもインフレ率などの環境がある程度整ってからになるだろう。これらのことから、日銀の政策金利については、今後も、しばらく動きはないと思われる。

米国:6/14に発表された米国の政策金利は、想定通り0.25%引き上げられ、1%~1.25%とされた。同時にバランスシート縮小を年内に開始するとの計画も公表された。これによれば、国債については、当初3か月で米国債180億ドルと住宅ローン担保証券120億ドルの合計300億ドルを圧縮。その後圧縮幅を拡大していき、資産規模は当初1年間で、最大3000億ドル縮小、翌年は最大6000億ドル縮小する(図表3)。

次の焦点は、こうしたバランスシート縮小がいつ始まるのか、それは金利と同時進行なのか、という点に移る。市場には、9月にも縮小がスタートするという予想が広がりつつある。

しかし、足元で米国の消費者物価上昇率は低下している(図表4)。失業率の低さの割に賃金の上昇は鈍く、消費を支える個人ローンも減速してきた。資産縮小の憶測と弱い消費者物価指数の数値を受け、9月利上げの見通しはやや後退している(図表5)。

金融政策の市場への影響と当面の見通し

欧州の選挙イベントが一服し、地政学リスクについても市場がある程度慣れてきてしまった今、金利動向がドル円レートに与える影響は大きくなるだろう(図表6、7)。

日本の短期金利はしばらく動きようがないことから、米国金利の動きが当面最大の焦点となる。失業率がかなり安定してきた今、インフレ率とこれを支える賃金の動向が注目される。インフレ率がこのまま上昇しなければ、米国の利上げペースの鈍化観測が広がり、日米の金利差拡大から円高に振れる可能性が高まるだろう。