10年以上前と変わらない5年MA、120日MAとの関係

2022年9月以降に行われた為替介入

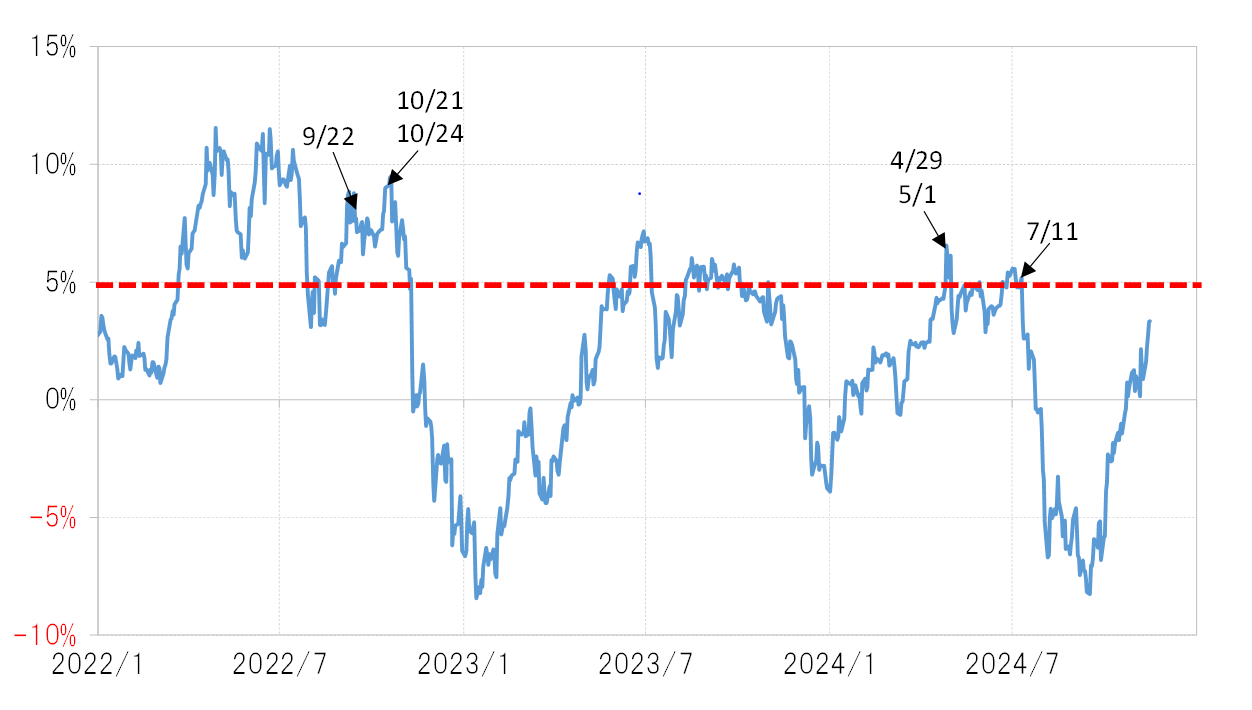

日本の通貨当局は、2022年9月以降、円安阻止の為替介入を6回以上行った。これを120日MA(移動平均線)との関係で見ると、基本的には120日MAを5%以上、上回ったところで米ドル売り介入は行われていた(図表1参照)。

興味深いのは、この日本の通貨当局による為替介入は、2011年11月以来、約10年以上ぶりに行われたが、120日MAとの関係は10年以上前の介入局面でもおおむね一致していたということだ。

2010年9月~2011年11月にかけて行われた為替介入

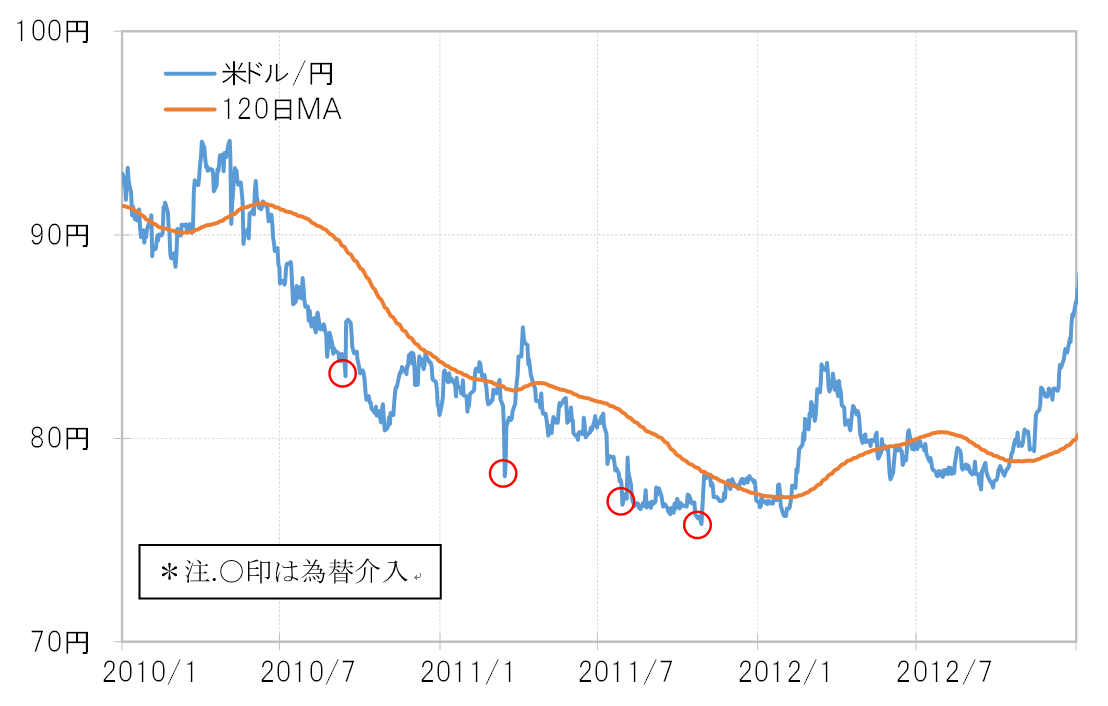

日本の通貨当局は、2010年9月~2011年11月にかけて断続的に円高阻止の為替介入を行った。円高阻止のため、この為替介入は2022年以降行われた円安阻止とは逆の米ドル買い・円売り介入であり、それは財務省の公表資料によると4回以上行われた(図表2参照)。

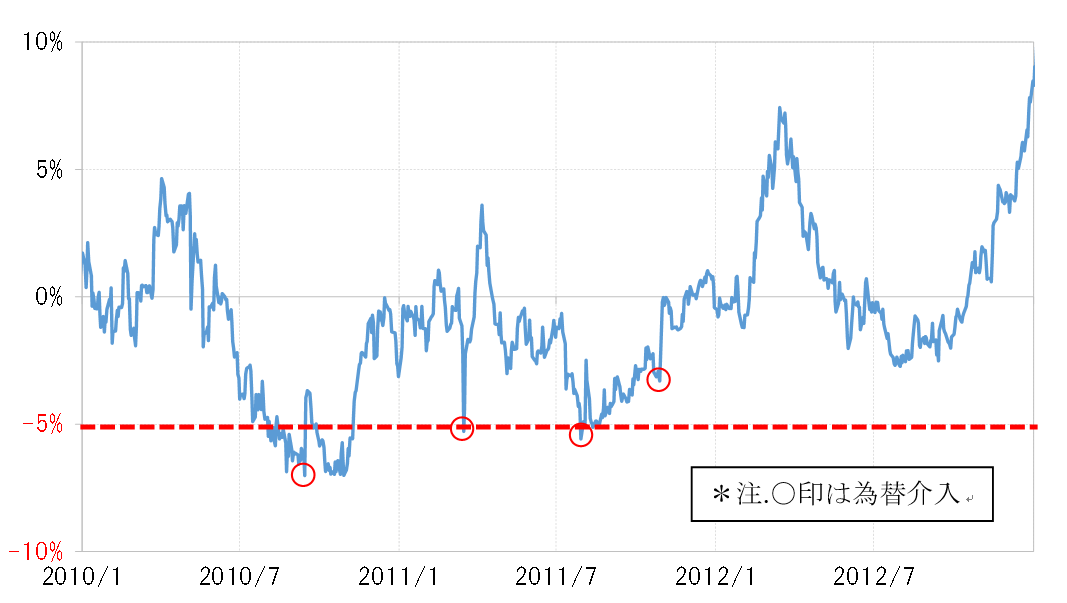

この2010年9月~2011年11月にかけて行われた円高阻止の為替介入も、基本的には米ドル/円が120日MAを5%以上下回ったところで行われていた(図表3参照)。円安阻止と円高阻止と方向が正反対でありながら、120日MAといった過去半年平均との関係で見ると、ともにそれから5%以上かい離したところで為替介入が行われた。つまり、10年以上長い時間を経た上でも1つの伝統的な「非公式ルール」になっている可能性があるのではないか。

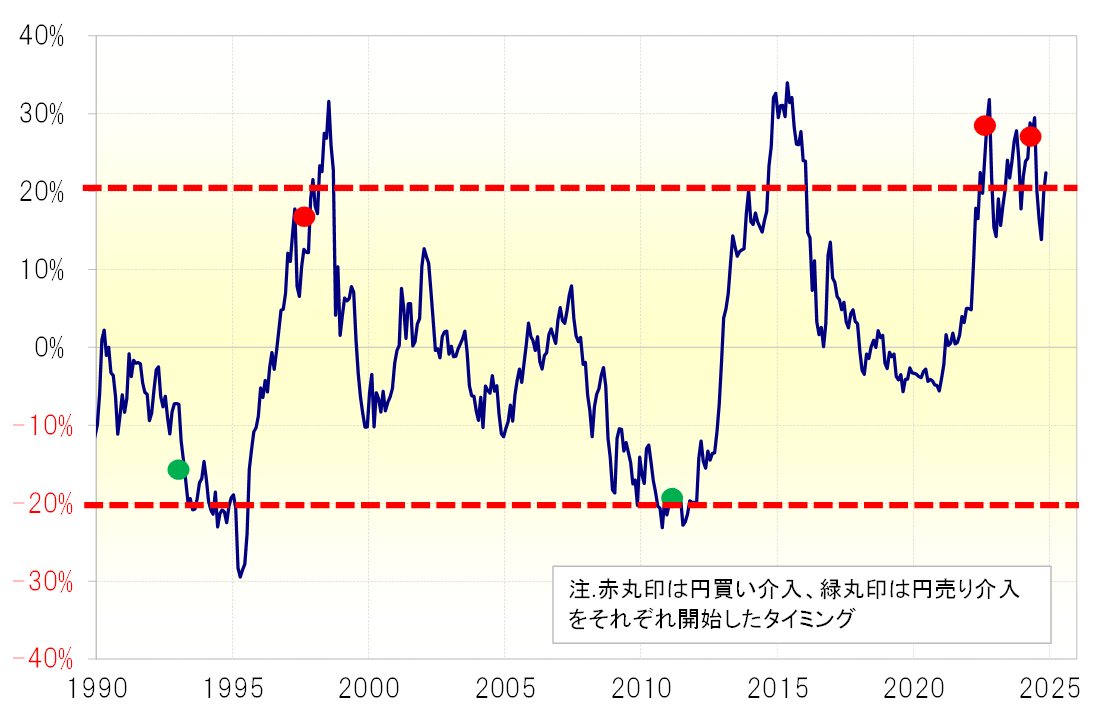

2010年の場合、米ドル/円は8月から120日MAを5%以上下回った。それでも円高阻止介入が9月になったのはなぜか。その理由のひとつは、5年MAとの関係だったのではないか。日本の通貨当局の為替介入は、5年MAから±2割以上かい離した動きに対しては高い確率で行われてきた(図表4参照)。これは、5年MA±2割以上の動きが、「ファンダメンタルズからかい離した、行き過ぎた動き」の目安になってきた可能性を感じさせるものだ。

日本の通貨当局による為替介入の3つのルール

以上、日本の為替介入と米ドル/円の関係について解説してきたが、10年以上と長い時間を経て、さらに円高阻止、円安阻止と正反対の方向でありながら、介入実施に共通点があったのは極めて興味深いことだ。

日本の通貨当局の為替介入には、1)5年MAから2割以上かい離する、2)120日MAを5%以上かい離する、3)前回の介入のピークを超えるという「伝統的ルール」がある可能性は注目される。この「伝統的ルール」が変わらなければ、当面は161円というこの間の円安値更新までの介入が相場変動の主役になることはなさそうだ。