アベノミクス円安の「終わり」に近い=米ドル/円

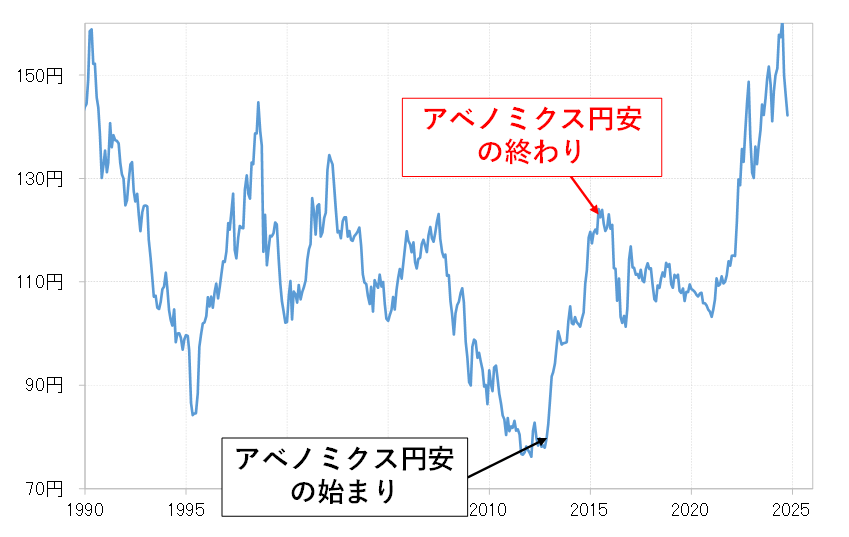

アベノミクス円安とは、2012年12月の第2次安倍内閣誕生当時、1米ドル=80円台だった米ドル/円が2015年6月125円まで、約2年半で40円以上の大幅な米ドル高・円安となった動きである(図表1参照)。

自民党の高市早苗氏は、機動的な財政政策、大胆な金融緩和などを柱にしたアベノミクスの継承を明言、その上で「いま金利を上げるのはあほやと思う」と、メリハリの利いた関西弁で述べたことから、マスコミにも大きく取り上げられていた。では高市「総理」が誕生し、新アベノミクス「サナエノミクス」に動いたら、アベノミクス円安のように1米ドル=140円台から180円台へ40円以上の円安が実現していたのだろうか。

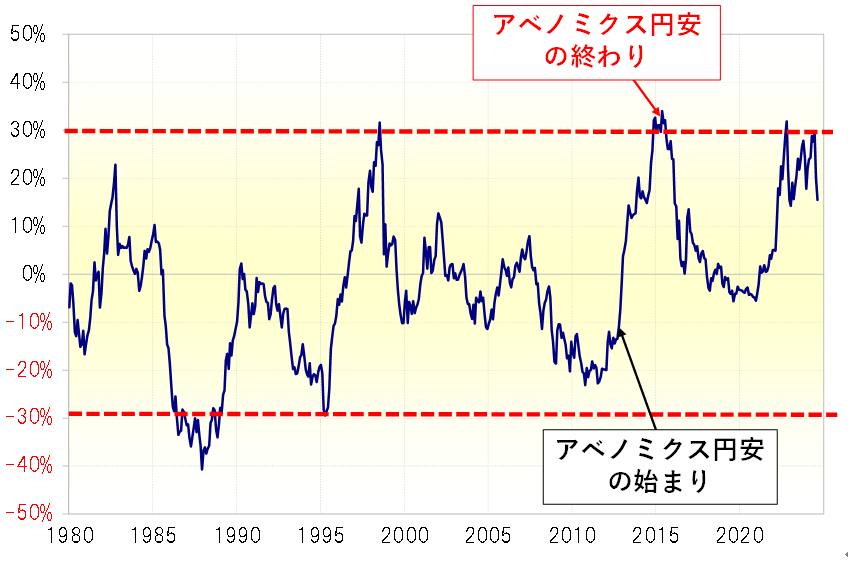

アベノミクス円安の終わり、2015年6月の125円は、当時の米ドル/円の過去5年平均(5年MA)を3割上回るものだった。これに対して足下の過去5年平均は126円程度なので、それを3割上回る水準は2024年7月に記録した161円と、この間の高値に近い(図表2参照)。その意味では、足下の米ドル/円は、アベノミクス円安の「始まり」より「終わり」に近い位置にありそうだ。

もし、高市「総理」が新アベノミクス「サナエノミクス」を始めたら、150円を超える円安に向かった可能性はありそうだが、高値の161円を更新するかは微妙であり、ましてや180円まで円安に向かう可能性はなかったのではないか。

円安阻止介入姿勢も変わらなかった可能性

「いま金利を上げるのはあほやと思う」という高市氏の発言から、日米金利差に着目して短期売買を行う投機筋の円売りが再燃した可能性は高かっただろう。その上で高市氏が、「円安のメリットを活かすことを考える」と発言していることから、2022~2024年にかけて断続的に行われてきた円安阻止の為替介入も見送りに変わる可能性もあった。投機筋の円売りが再燃し、円安阻止介入を止めた場合でも、米ドル高・円安は161円を大きく更新せずに止まるだろうか。

為替政策で厳しい監視の対象となるのは通貨安誘導だ。通貨安に誘導することで自国の輸出競争力を有利にし、近隣諸国を窮乏化させることを「近隣窮乏化策」と呼び、国際ルール違反とされる。

アベノミクス円安は、すでに見てきたように40円以上の大幅な円安をもたらした。それに対して日本の通貨当局は最後まで円安阻止介入に動くことはなかったが、G7(主要7ヶ国財務相会議)などから目立った批判は出なかった。なぜアベノミクス円安は容認されたのか。

アベノミクス円安が始まる1年前、2011年11月まで当時の通貨当局は1年余りに渡り円高阻止介入を断続的に行っていた。それは、「行き過ぎた円高」との判断によるものだった。それを踏まえると、アベノミクス円安とは「行き過ぎた円高」の是正であり、円安誘導ではないと受け止められたことから、結果としての大幅円安も容認されたと考えられる。

対して、日本の通貨当局は最近まで150円を大きく越えた米ドル高・円安に対して為替介入を行っていた。これは、「行き過ぎた円安」との判断によるものと考えられた。たとえ日本の政権が交代した場合でも、つい最近まで「行き過ぎた円安」として介入していた為替相場の動きを放置すれば、意図的な円安誘導であり、まさに近隣窮乏化策として国際ルール違反になったのではないか。

以上のことから、高市「政権」となった場合でも、円安阻止の為替介入姿勢に大きな変化はなく、だからこそ急に180円へ向かうような円安にはならなかった可能性が高いだろう。