平均的なイメージと有効なトレード戦略

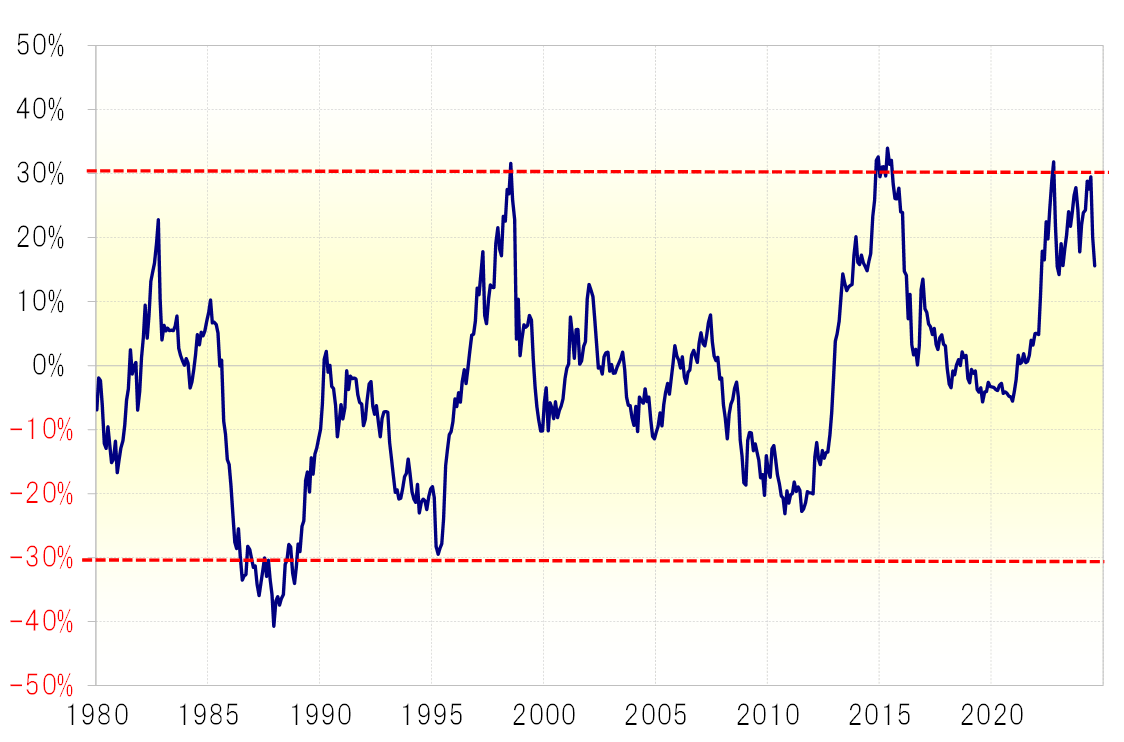

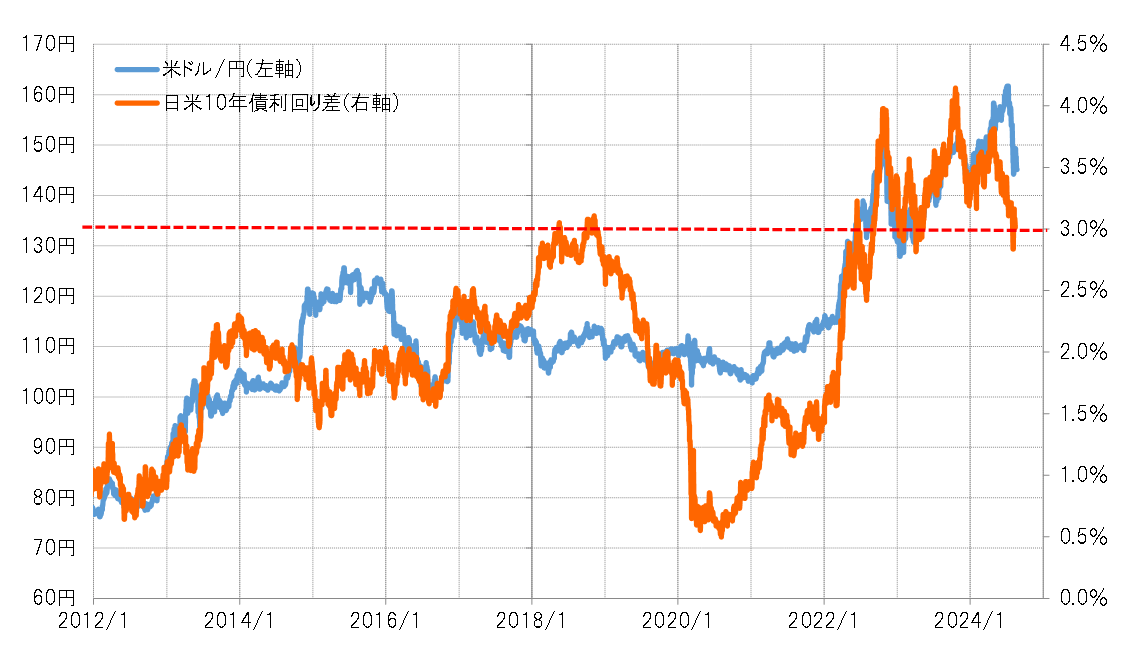

米ドル/円は、今週も150.6円程度の52週MA(移動平均線)を下回る動きが続いた。このように52週MAを長く下回るのは、2021年1月から展開してきた今回の米ドル高・円安トレンドでは初めてとなる(図表1参照)。その意味では、米ドル高・円安は7月の161円で終わり、米ドル安・円高トレンドに転換した可能性が高くなっている。

米ドル安・円高トレンドが展開する場合、それと逆行する一時的な米ドル高・円安は最大でも52週MA前後までにとどまる可能性が高く、米ドル/円はすでに戻っても150円程度までがせいぜいで、一段安に向かう流れに入っている可能性がありそうだ。そうであるなら、米ドル安・円高はいつまで続き、いくらになるのか。

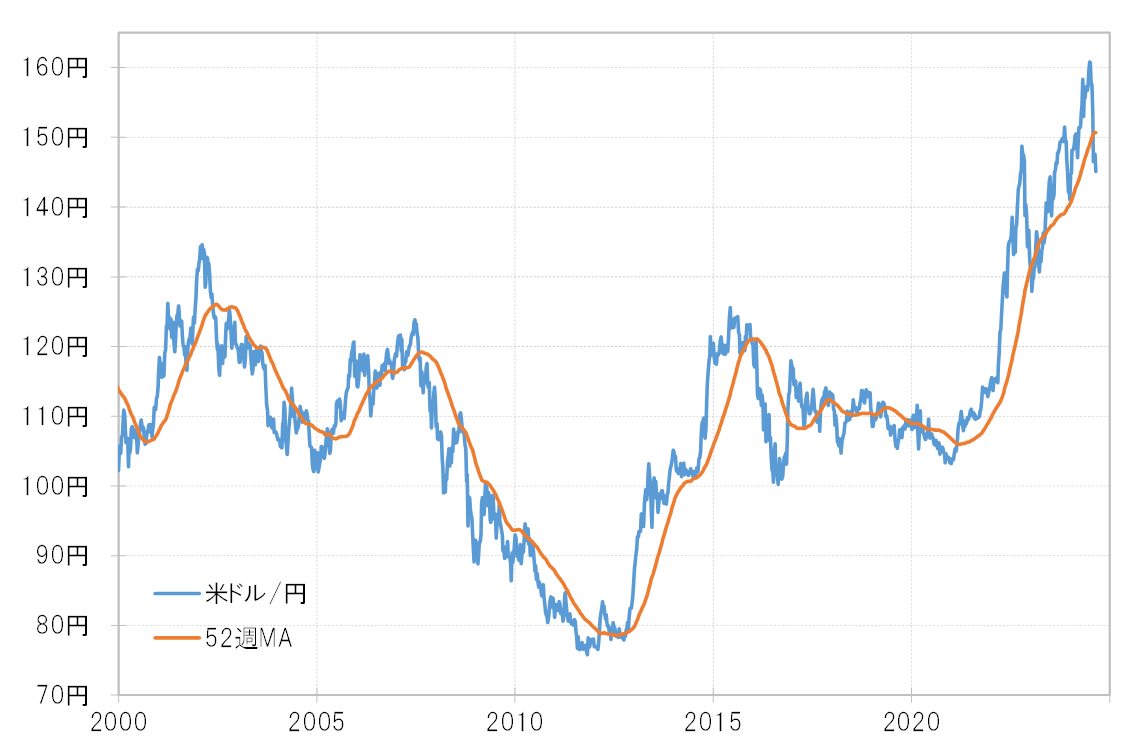

1998年以降の米ドル安・円高トレンドは主に5回あった。その継続期間は1年~4年4ヶ月で、米ドルの最大下落率は13~39%だった(図表2参照)。これを参考にすると、トレンドは2~3年続き、その中で2~3割の米ドル下落となるのが平均的なイメージと言えるのではないか。今回に当てはめると、2026~2027年にかけて110~120円を目指す米ドル安・円高というシナリオになりそうだ。

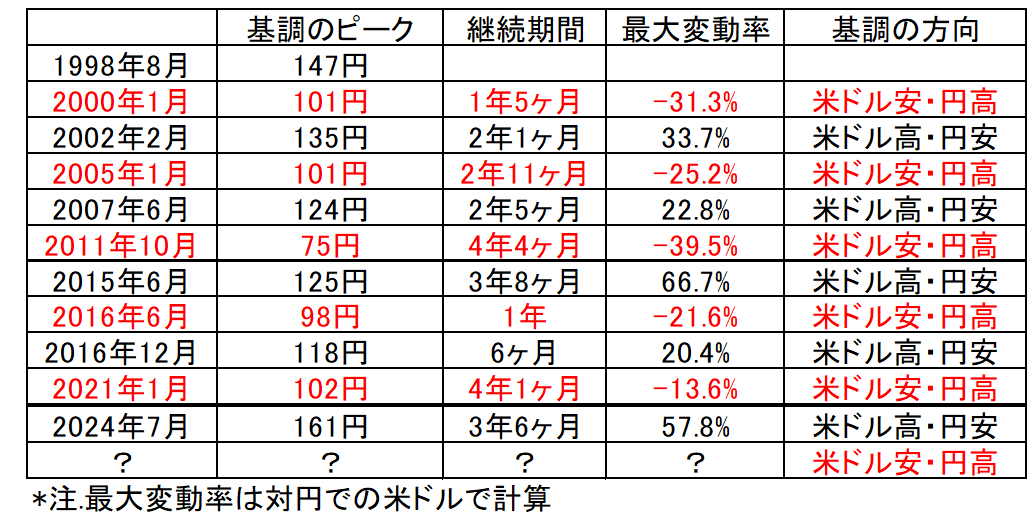

米ドル安・円高トレンドに転換したなら、基本的なトレード戦略は円買いになる。ただ、ここで問題になるのが、金利差円劣位はひと頃に比べて縮小したものの、絶対的には大幅な状況にあるということ。日米10年債利回り差円劣位の3%程度は、なおかなり大幅だ(図表3参照)。円高へトレンド転換したとしても、金利差円劣位が一段と縮小するまで円買いも慎重さが必要ではないか。

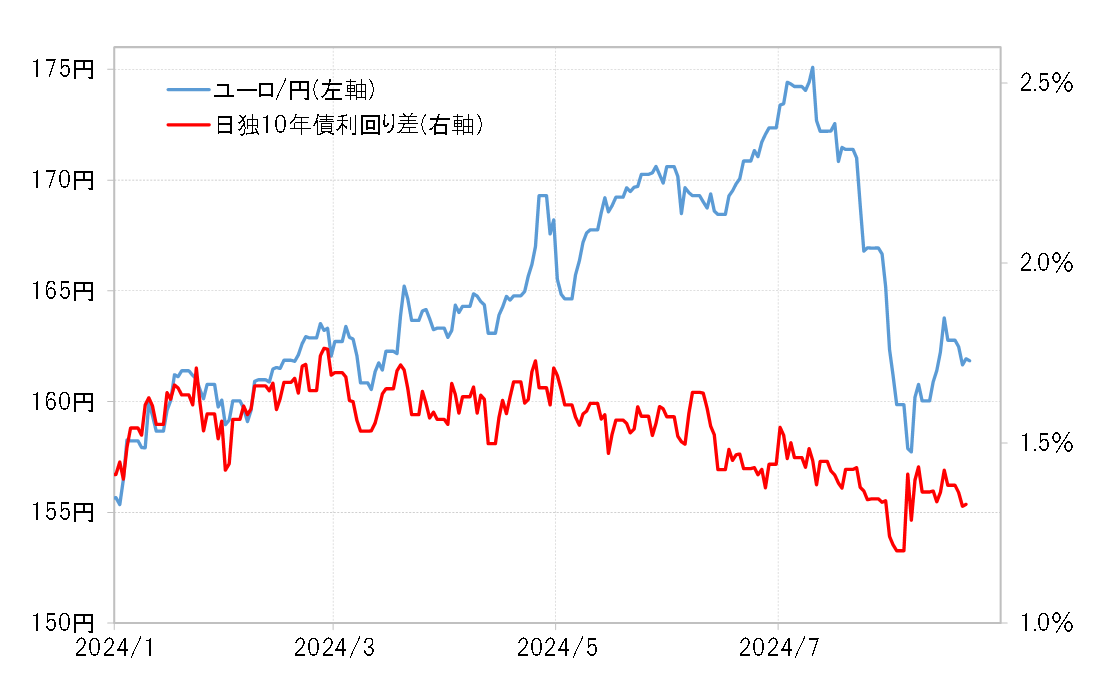

また、金利差円劣位も比較的小幅なケースもある。例えば、日独10年債利回り差円劣位は足下で1%台前半だ(図表4参照)。全体的に金利差円劣位が一段と縮小するまでは、比較的金利差円劣位が小幅な通貨ペアで円買いに動くのが合理的だろう。

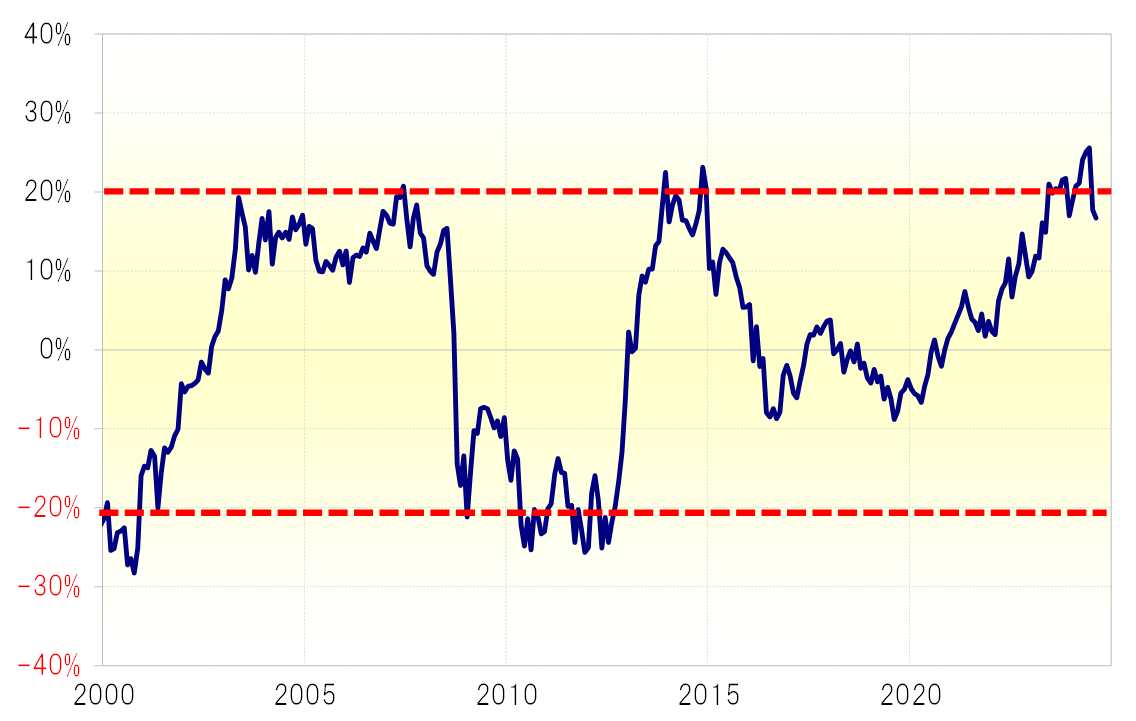

ちなみに、ユーロ/円の5年MAかい離率は一時より縮小したもののまだ2割近い(図表5参照)。これは、中長期的にユーロの割高感が強いことを示している。これまで金利差円劣位は円売りに有利だったが、円安トレンドが長期化する中で外貨の割高懸念が強くなり、長期保有には不向きな状況となっていた。ただし、円買い・外貨売りに戦略が転換した場合、割高な外貨の売りを比較的長くキープできる状況に変わる可能性があるだろう。

これは、なお金利差円劣位は大幅ながら、米ドル/円の場合でも基本的には同じである。これまでは金利差円劣位は円売りに有利ながら、かなり割高懸念の強い米ドルを購入し長くポジションをキープするにはリスクが高かった。ただし、割高圏にある米ドルを売るポジションは比較的長くキープが可能だろう(図表6参照)。今後、日米金利差円劣位が一段と縮小するなら、割高な米ドルを売り、円を買うトレード戦略も有効になりそうだ。