利下げまで時間がかかった1998年と2007年

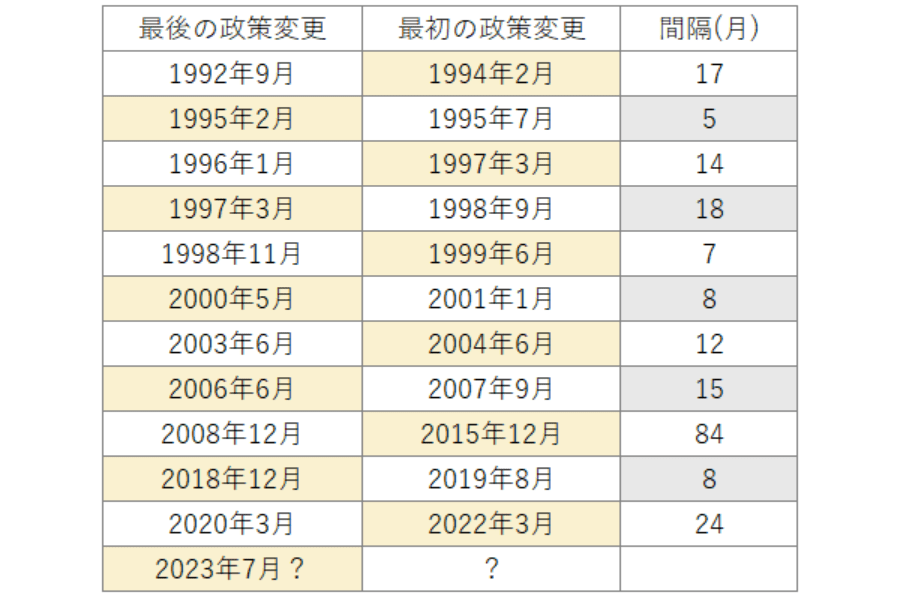

1990年以降の米国の利上げから利下げへの転換は主に5回あった。このうち、最後の利上げから最初の利下げまで1年以上と比較的長い時間がかかったのは、1998年と2007年だった(図表1参照)。

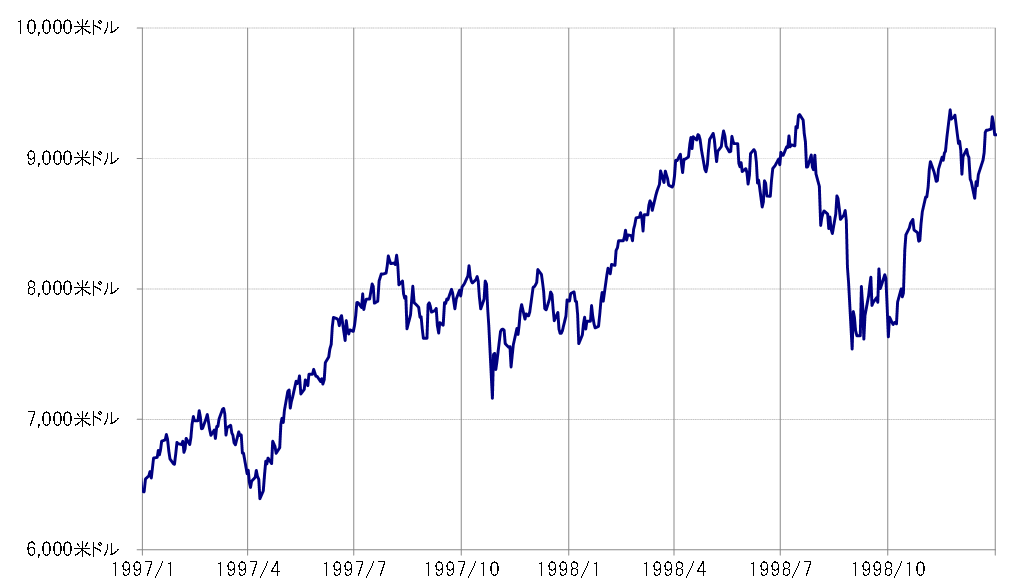

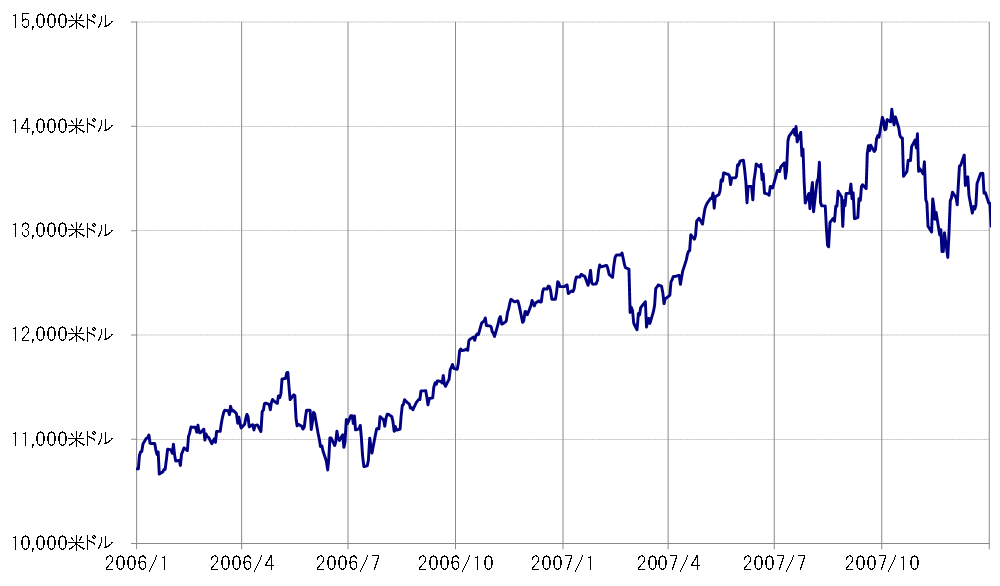

この2回に共通したのは、最後の利上げ以降、NYダウなどの主要な株価指数が初めて1割を大きく超えて下落する中で最初の利下げが行われたということだ(図表2、3参照)。これは、株価が代表的な景気先行指標の1つであるということからすると、納得しやすい関係と言えるのではないか。

最後の利上げ以降も、代表的な景気の先行指標である株価が1割を大きく超えて下落しない中では、景気の先行き減速の懸念から利下げの必要性は基本的に感じられないだろう。株価が1割以上と大きく下落に向かうのは、景気の先行き減速の兆しの1つであり、そうした中でついに最初の利下げが行われてきたということではないか。

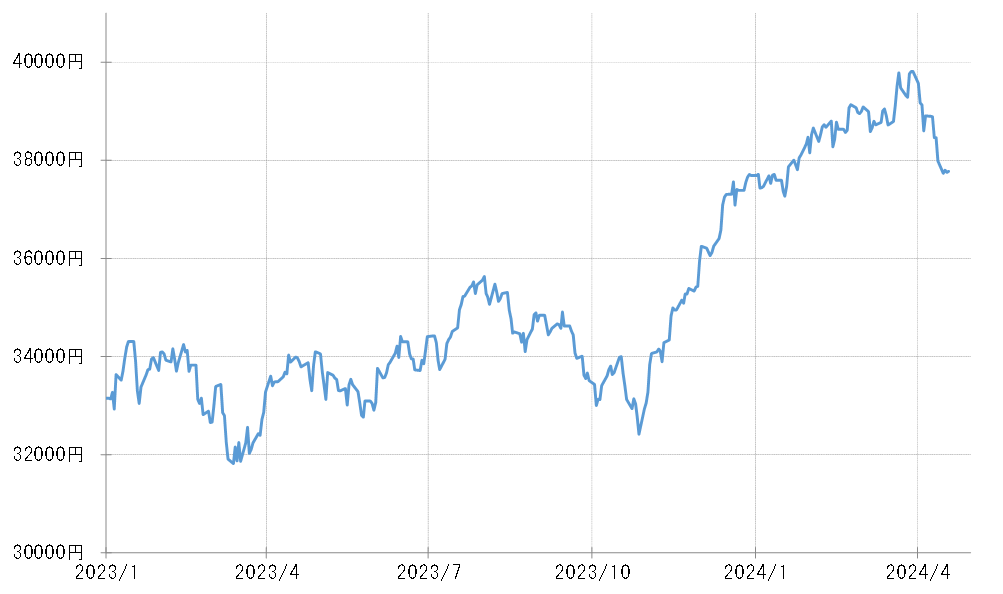

その意味で言えば、2023年7月のこれまでのところの最後の利上げ以降の利下げ期待には強い違和感を覚える。2023年後半にNYダウが1割近く下落した以外では株価の大幅な下落は起こらず、むしろ最高値更新が続く中で、一時は3月にも利下げとの見方も広がった(図表4参照)。

株価も最近にかけて反落が広がり、NYダウは3月末に記録した高値からの最大下落率が5%以上に拡大してきた。さすがに短期的に「上がり過ぎ」となった分の修正局面を迎えているとの見方が基本だろう。

「上がり過ぎ」の反動としても、株価の下落率がさらに1割以上に拡大する場合、NYダウなら3万6千米ドルを大きく割り込む計算になるが、景気の先行指標である株価の大幅な下落だけに、最初の利下げに現実味を持たせる可能性は注目される。

そもそも、これまでの株高が極端な上がり過ぎ、「バブル」ではないとして、バブル崩壊の株価下落は2000年以降ITバブル崩壊のナスダック指数のように7~8割にも上るもので、逆に言えば、バブル崩壊ではなく単なる上がり過ぎの反動でも2~3割の株価下落は起こるものだ。しかし、株価が2~3割もの下落に向かった場合、利下げには全く違和感がなくなるのではないか。

歴史的な円安が、大きく円高に転換するためには、大幅な金利差円劣位の縮小が必要だが、そのためにはマイナス金利解除で日本の政策金利が0.1%上がるより、やはり米国などが利下げに転換することが必要だろう。そんな米利下げの前兆は株安の動きが目安になるのではないか。