「バブル化」した円売り=2006~2007年

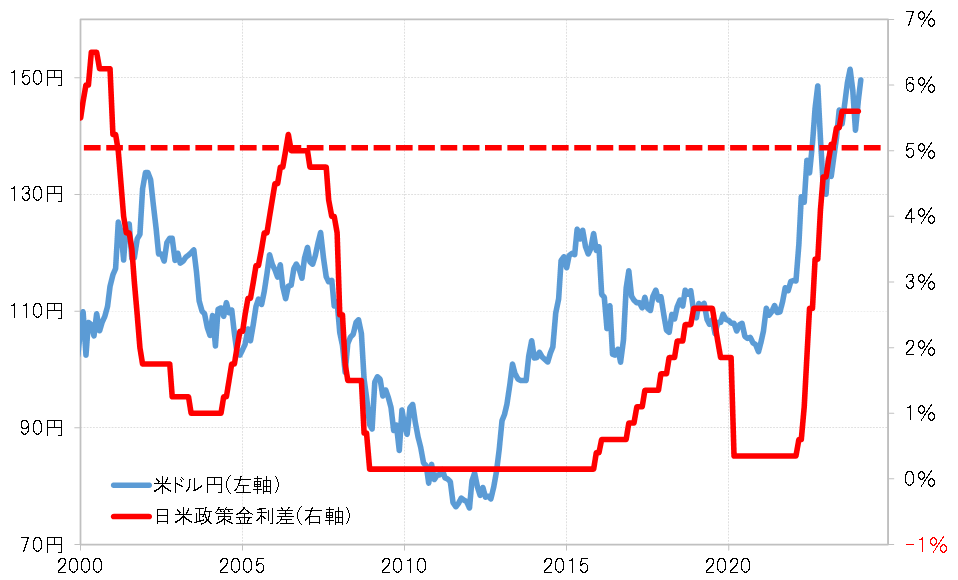

日米の金利差、それを中央銀行の決める政策金利の差で見ると、足元では5%以上の大幅な米ドル優位となっている。これは2000年以来、約23年ぶりの記録的に大幅な金利差米ドル優位ということになる(図表1参照)。

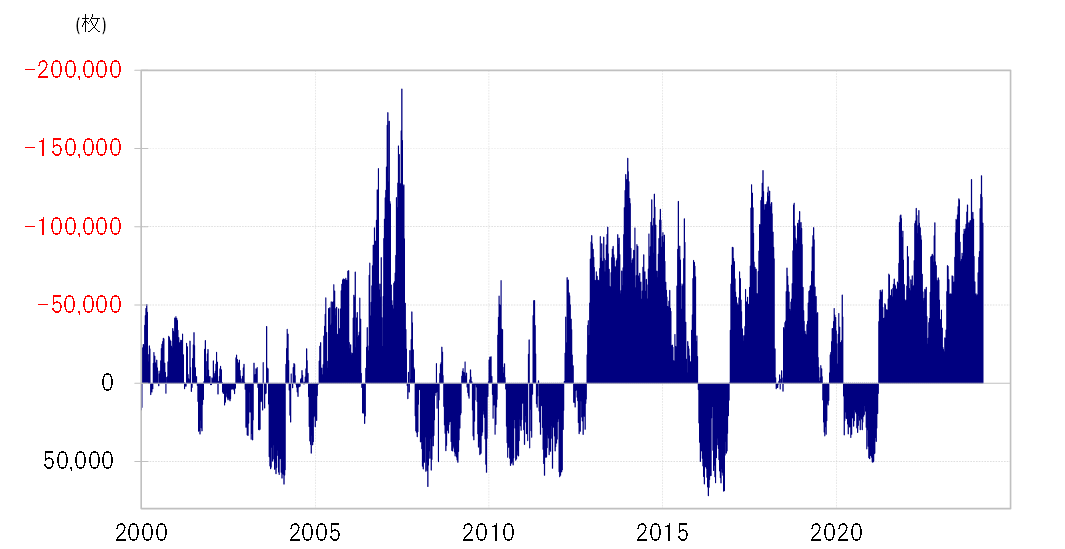

2000年以降で金利差米ドル優位が今回のように5%以上に拡大したのは、ほかには2006~2007年だけだった。この局面における大きな特徴の1つが円売りの「バブル化」だった。CFTC(米商品先物取引委員会)統計の投機筋の円売り越し(対米ドル)は、空前の記録となっていた(図表2参照)。大幅な金利差の中で、円売りが拡大するという最近の状況は2007年と重なる面が多そうだ。

2007年にかけての局面では、日銀の金融緩和見直しも行われた。日銀はこの局面で、2006年に2001年から行っていたゼロ金利を解除し、さらに2007年2月には追加利上げを行った。ところが、米ドル高・円安は2007年夏にかけて続いた。以上から考えられるのは、大幅な日米金利差の中では、日銀の政策変更に伴う小幅の円金利上昇の米ドル/円への影響は限られたということではないか。

日銀は今週、マイナス金利解除を行うとの見方が強い。それが「円金利上昇=円高」をどれだけもたらすかと言えば、この2007年にかけてのケースを参考にすると、それは限定的にとどまる可能性が高いのではないか。

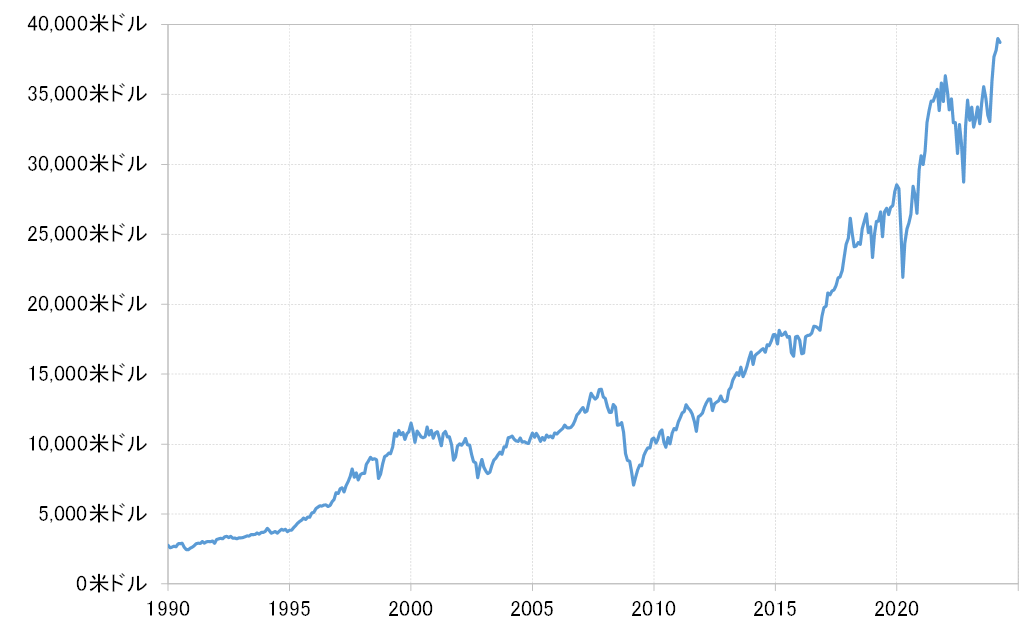

では、2007年にかけて展開した大幅な金利差を受けた米ドル高・円安は、どんな流れで米ドル安・円高へ転換したのか。きっかけになったのは、2007年夏以降、後に「信用バブル崩壊」と呼ばれるようになった株の暴落と、それを受けたFRB(米連邦準備制度理事会)の利下げへの転換だった(図表3参照)。

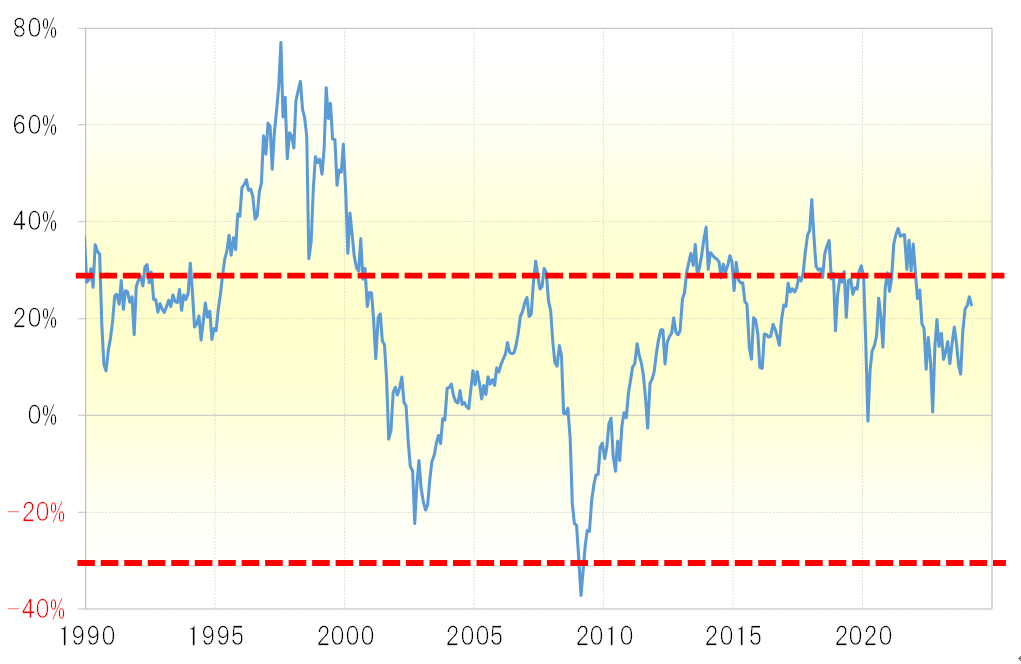

当時は「信用バブル」と呼ばれたが、株価も「バブル」、つまり極端に行き過ぎた株高だったかと言えば、実は微妙だった。2007年当時のNYダウ5年MA(移動平均線)かい離率は最大で3割程度の拡大にとどまっていた。これは2000年にかけてのITバブルや、1996年12月に当時のグリーンスパンFRB議長が「根拠なき熱狂か」と指摘した頃の同かい離率が最大で8割近くも拡大したことに比べると、極端と言うほどではなかった(図表4参照)。

NYダウは2007年から2009年にかけて約5割の下落に向かったが、この下落率も1990年以降の日本のバブル崩壊の日経平均や2000年以降のITバブル崩壊のナスダック指数の最大下落率7~8割よりは小さい。この局面の株安はバブル崩壊ではなく、一般的な「上がり過ぎ」の反動ということだったのではないか。要するに、「バブル崩壊」ではなくても、大幅な株安とFRBの利下げへの転換の中で、為替相場の円安から円高への転換が起こったわけだ。

以上を踏まえると、2007年と類似していると考えられる最近の大幅な金利差を受けた円安が円高に転換するのは、大幅な株安や日米金利差米ドル優位縮小などが必要十分条件ということではないか。