最近と類似する2007年

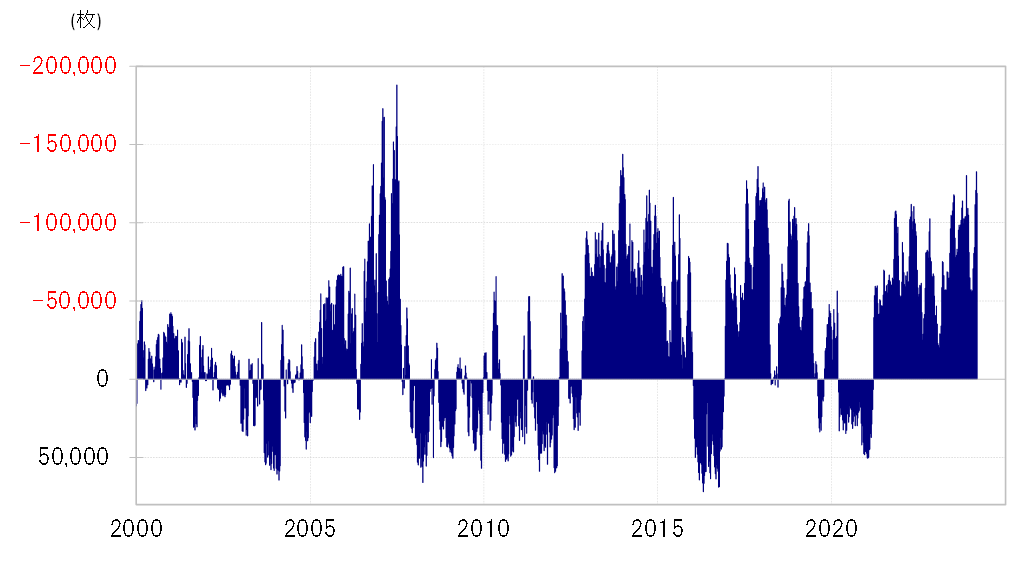

CFTC(米商品先物取引委員会統計)統計の投機筋の円ポジション(対米ドル)は、最近にかけて売り越しが一時13万枚以上に拡大した。これは2017年11月以来、6年ぶりの高水準(図表1参照)。背景にあるのは、大幅な金利差の外貨優位・円劣位だろう。

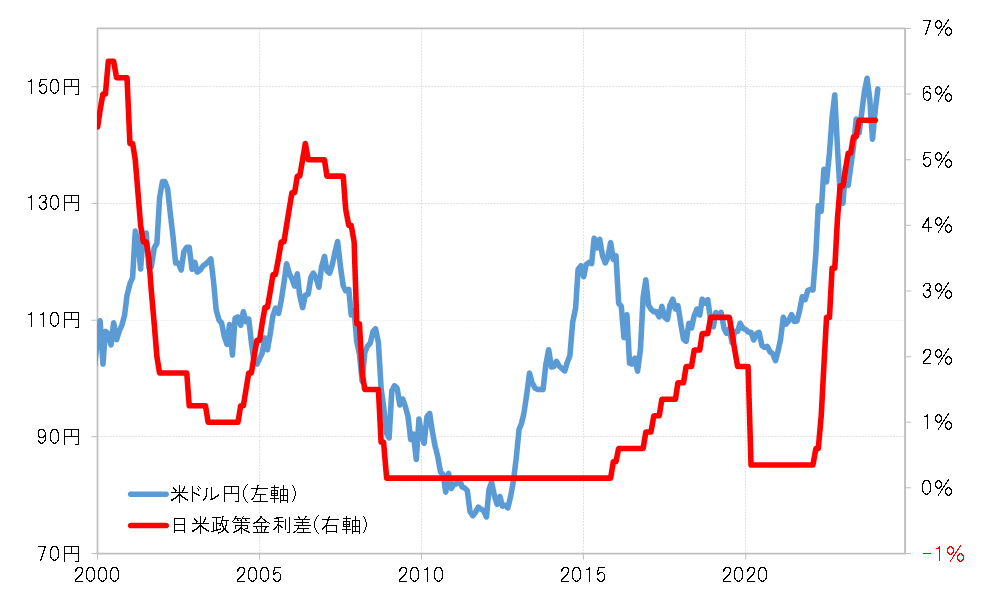

金利差を日米の政策金利で見ると、足元では米ドル優位が5%以上となっている。政策金利差米ドル優位が5%以上に拡大したのは、今回以外では2000年以降でも2000年と2006~2007年の2回しかなかった(図表2参照)。その意味では、最近は記録的に大幅な金利差外貨優位・円劣位になっていると言えるだろう。

前回、日米政策金利差米ドル優位・円劣位が5%以上に拡大した2007年に、CFTC統計の投機筋の円売り越しはピークで18万枚以上に拡大した。円売り越しが15万枚以上に拡大したのは、確認できる限りではこれまで2006~2007年だけだった。その意味では、この局面での円売り拡大は、極端に行き過ぎた動きという意味で「円売りバブル」と言ってもよいのではないか。

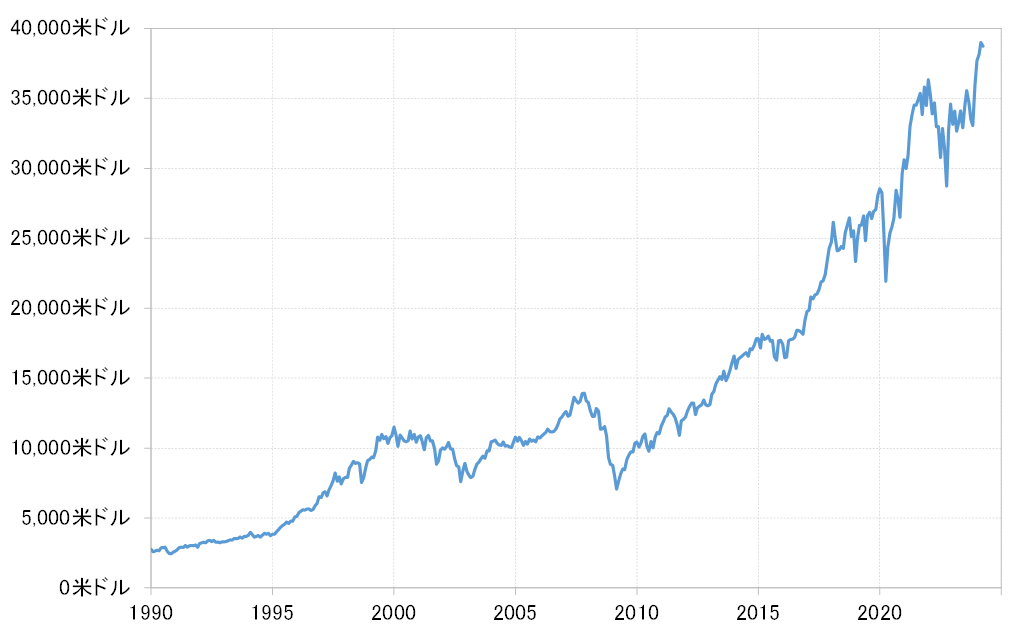

その主たる背景はもちろん記録的に大幅な金利差だろう。それに加えて世界的な株高、リスクオンということも、円売りのリスクテークを急拡大させた一因と考えられた(図表3参照)。この時の株高は、その後、信用バブルと呼ばれるところとなった。

このような大幅な金利差円劣位と世界的な株高という組み合わせは、基本的に最近と重なるだろう。特に金利差円劣位は、2006~2007年を僅かながら上回っている。このような状況が変わらなければ、投機筋の円売り越しが一段と拡大、「円売りバブル」再現に向かってもおかしくないのかもしれない。

2007年、投機筋の円売り越しピークを記録したのは6月だった。その後たった2ヶ月ほどで18万枚を超えていた円売り越しは全て消えた。要するに、円の買い戻しが急拡大したためだが、その背景にあったのは信用バブル崩壊と呼ばれるようになる株価の暴落、それを受けたFRB(米連邦準備制度理事会)の利下げへの転換、そして円安から円高への転換だった。

その中で極端に行き過ぎた円売り、つまり「円売りバブル」も崩壊に向かったということになるだろう。そして「円売りバブル」崩壊において、為替相場で起こった代表的な出来事が、当時、高金利通貨の代表格として個人投資家に人気の高かった豪ドル、通称「オージー」の暴落だったが、次回はそれについて述べることにする(続く)。