黒田総裁に「コントロールされた」米ドル/円

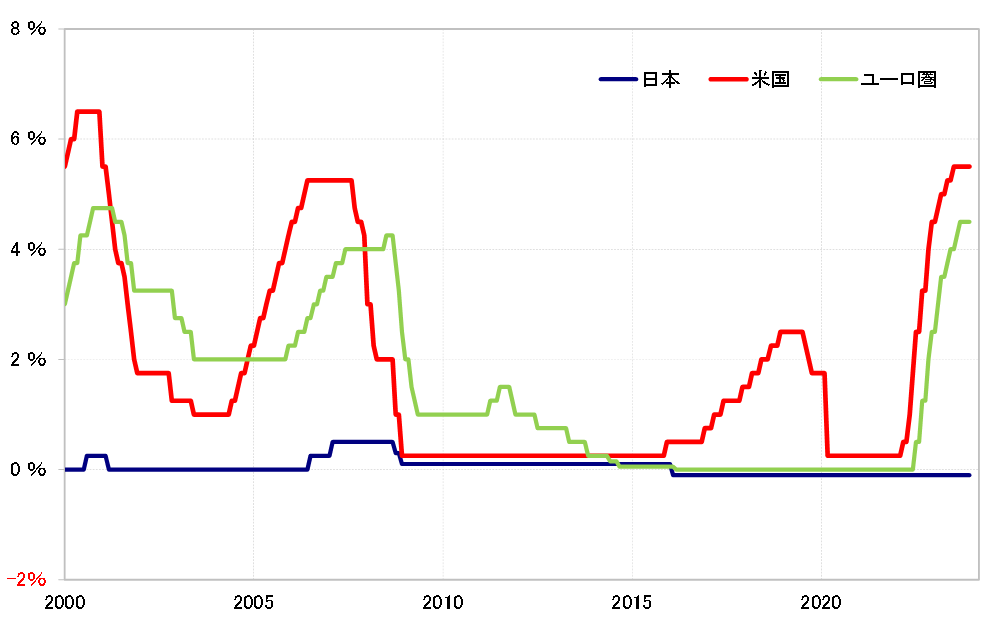

日銀は1999年1月、先進国で初めて政策金利をゼロまで引き下げるゼロ金利政策を行った。以来、何度かゼロ金利解除で小幅に利上げしたものの、すぐにゼロ金利への回帰を余儀なくされ、実質的には20年以上も超低金利政策が続いてきた(図表1参照)。

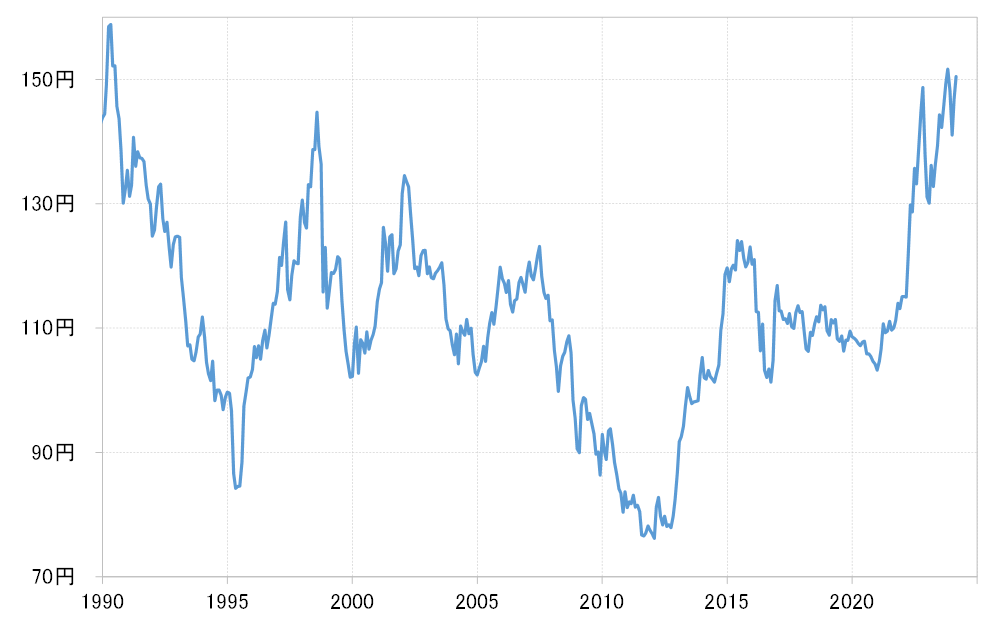

ただ、そうした中でも2002年、2007年、2015年などで、円安から円高へのトレンド転換が起こった(図表2参照)。以上から分かるのは、円安から円高へ転換する決定的な要因は、日銀の金融政策ではなく、別の要因だった可能性が高いということだ。

にもかかわらず、なぜ最近の為替市場は日銀の政策変更に対して過敏に反応するのだろうか。1つ考えられるのは、アベノミクスと呼ばれた時代、当時の黒田日銀総裁の円相場への影響力が余りに大きかった記憶がまだ根深く残っているということはあるのかもしれない。

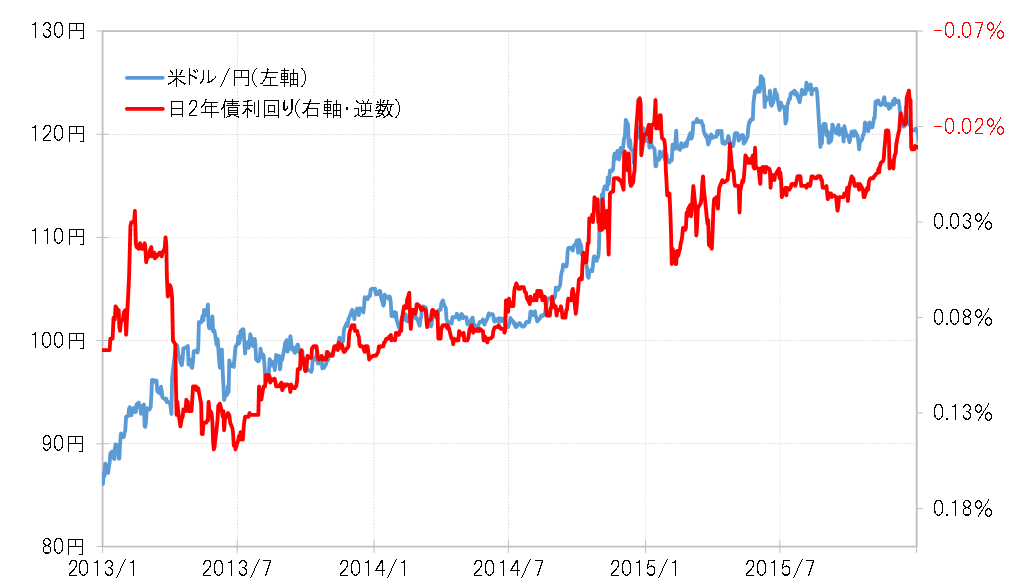

黒田総裁は2013年4月と2014年10月に、「異次元の金融緩和」と呼ばれた2度の金融緩和策を主導した。この政策決定を受けて、為替相場は大幅な円安となった。当時の米ドル/円に、日銀の金融政策を反映する日本の2年債利回りを重ねて見ると実に興味深い。両者は2013年から2015年にかけて、「金利低下=円安(米ドル高)」の関係でほぼ連動していたのである(図表3参照)。

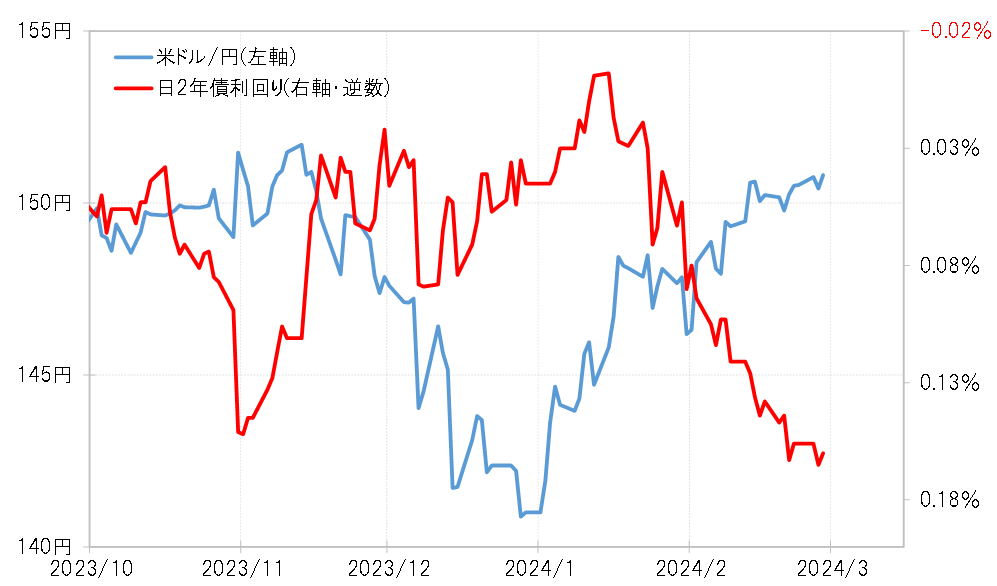

これに対して、最近の両者を重ねるとほとんど連動性は見られない(図表4参照)。その意味では、アベノミクス時代の両者の関係がいかに異例なものだったかがよく分かるだろう。2年債利回りは金融政策を反映する金利なので、当時の黒田総裁の政策に沿って動いたと考えられる。念のために断ると、日米の2年債利回り差ではなく、日本の2年債利回りに米ドル/円がほぼ連動していた。要するに、当時の米ドル/円は、黒田総裁にほとんどコントロールされたような動きになっていたわけだ。

黒田総裁に操られたようになっていた米ドル/円に、ダメ押しのようになったのが、2015年6月の「アベノミクス円安」終了だろう。金融緩和の見直しではなく、黒田総裁の発言がきっかけとなった。「普通ならこれ以上の円安はないだろう」と黒田総裁が発言すると、実際に米ドル高・円安は125円で終止符を打った。

アベノミクスの目標は日本経済のデフレからの脱却だった。その目標達成を確認し、黒田総裁が始めた金融緩和の見直しに向かおうとしているのが、現在の日銀の立場だ。そうしたことが、日銀の政策変更に対して円相場が過敏になっている一因の可能性はあるかもしれない(「後編」に続く)。