長期移動平均線との関係で考える

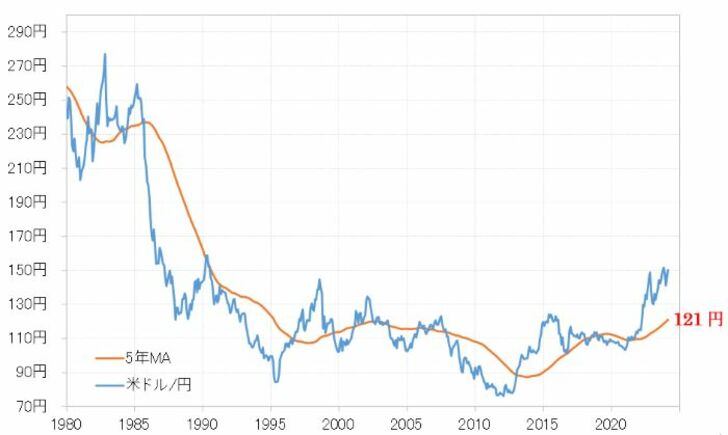

前回と同じく、①152円、②155円、③160円という3つの米ドル高・円安について、今回は長期移動平均線、5年MA(移動平均線)との関係からまずは確認してみる。足元の米ドル/円の5年MAは121円程度(図表1参照)。このため、5年MAからのかい離率は、①152円の場合は25.6%、②155円なら28%、そして③160円なら32.2%という計算になる。

すでに「割高懸念強い」水準に

1980年以降で、米ドル/円の5年MAかい離率が最も拡大したのは2015年5月の34%だ。そして同かい離率が25%以上に拡大したのは、これまで4回しかなかった(図表2参照)。同かい離率のプラス方向への拡大は、中長期的な「上がり過ぎ」、割高懸念の強さを示す目安だ。ということは、5年MAかい離率を前提として、この間の米ドル高値を更新すると、すでに1980年以降では割高懸念の強い上位5位以内に入り、もしも年内160円まで上昇するようなら、一気に1980年以降では最も割高懸念の強い状況になるのではないか。

短期移動平均線との関係は?

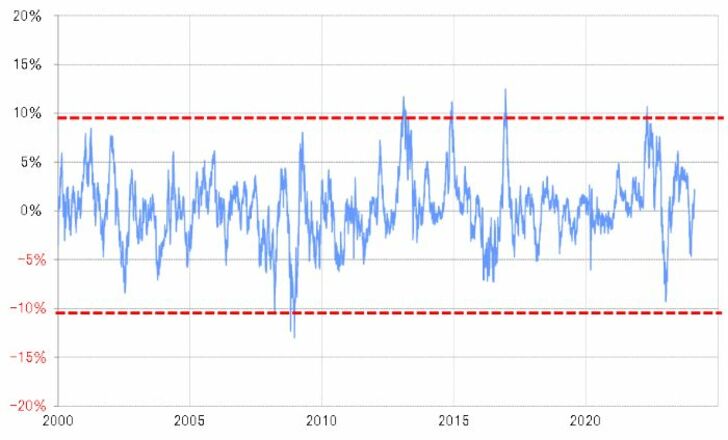

次に90日MAとの関係から短期の「行き過ぎ」について点検してみよう。足元の米ドル/円の90日MAは147円程度だ。このため、152円まで上昇しても同かい離率は3%程度の拡大にとどまる。経験的に、同かい離率が10%前後まで拡大すると、短期的な「上がり過ぎ」懸念が強くなる。そうした意味では、このまま一気に160円まで上昇するようなことにでもならない限り、米ドル高・円安が短期的な「行き過ぎ」を理由として止まる可能性はなさそうだ(図表3参照)。

円売り越し11万枚は「行き過ぎ」か

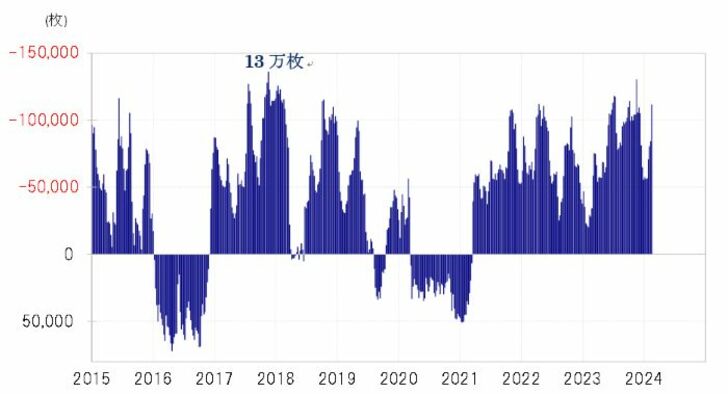

ただ、1ヶ月余りで一気に140円近くから150円を超えるまで米ドル/円の上昇となったことで、さすがに米ドル「買われ過ぎ」、円の「売られ過ぎ」懸念が出てきた可能性はある。CFTC(米商品先物取引委員会)統計の投機筋の円ポジションでは、経験的に円売り超し(米ドル買い越し)が10万枚を超えてくると、米ドル買い・円売りの「行き過ぎ」懸念が高くなる。2015年以降の円売り越し最大は13万枚だ(図表4参照)。なお、先週にかけて同ポジションは円売り超しが11万枚以上に拡大した。以上のように見ると、徐々に米ドル買い・円売りの「行き過ぎ」懸念が広がり始めた可能性はありそうだ。

念のため、このデータの見方について触れてみたい。2015年以降の円売り越しピークは、2017年と2023年の11月に13万枚台で記録したものだ。ただ投機筋は、年末にかけてポジション手仕舞いに動く傾向があり、それが11月にピークを迎えた理由の1つでもあったのではないか。つまり、13万枚台といった水準自体を「行き過ぎ」の限度と意識するのは違うのではないかということだ。最近のように、年末までまだまだ程遠い中では、条件次第では13万枚を超えて円の売り越しが拡大する可能性もあるだろう。

購買力平価との比較は「異常」

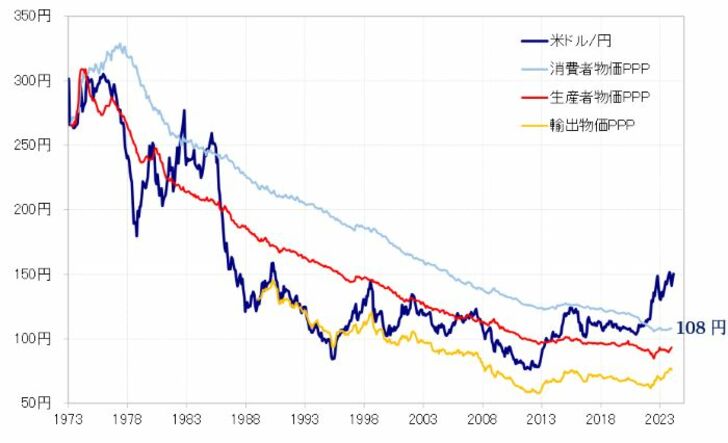

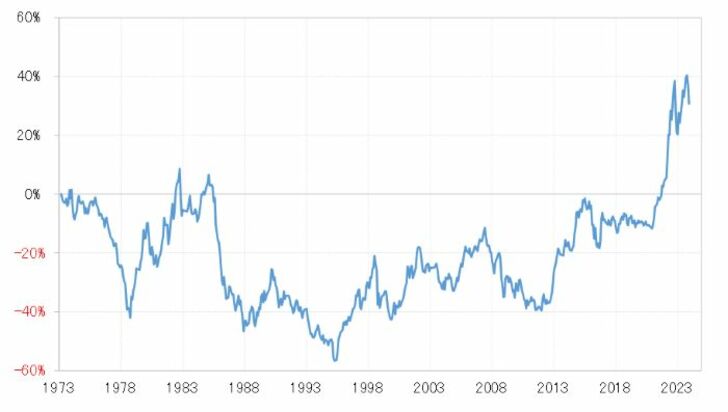

最後に購買力平価との関係を見てみよう。足元で108円程度の日米消費者物価で計算した購買力平価を、米ドル/円はかつて経験したことのないほどに大きく上回った状況となっている。消費者物価購買力平価からの米ドル/円のかい離率はここ1~2年で2~4割と空前の水準で推移しているわけだ(図表5、6参照)。

これはやはり「異常な結果」と考えられる。こうしたデータを見ると、この先米ドル高・円安がさらにどれだけ続くかは、「異常な状況」があとどのぐらい続くかという評価こそが適切に感じられる。