円の実質実効レートの5年MAかい離率

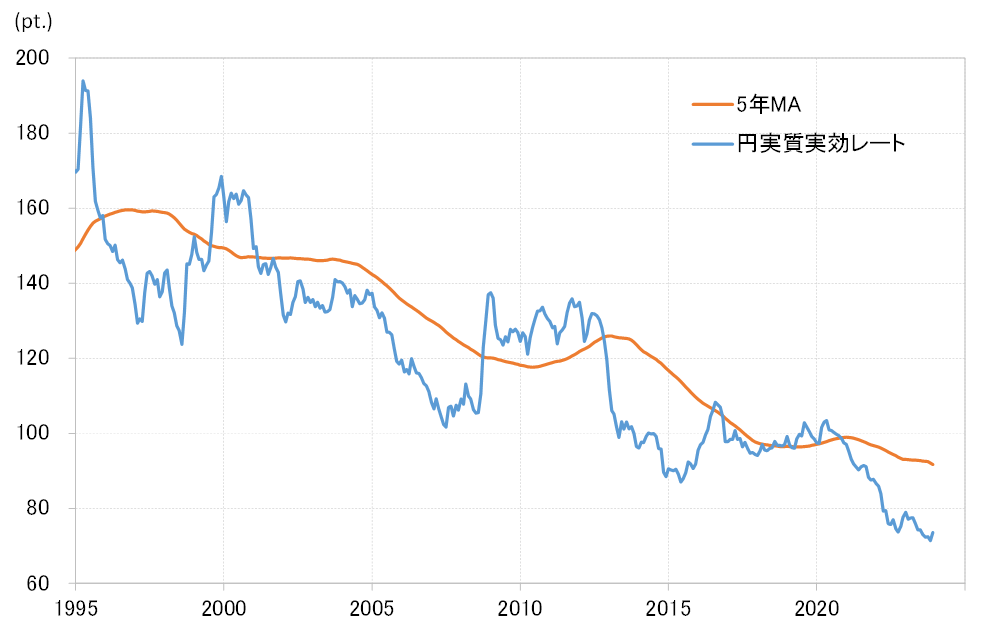

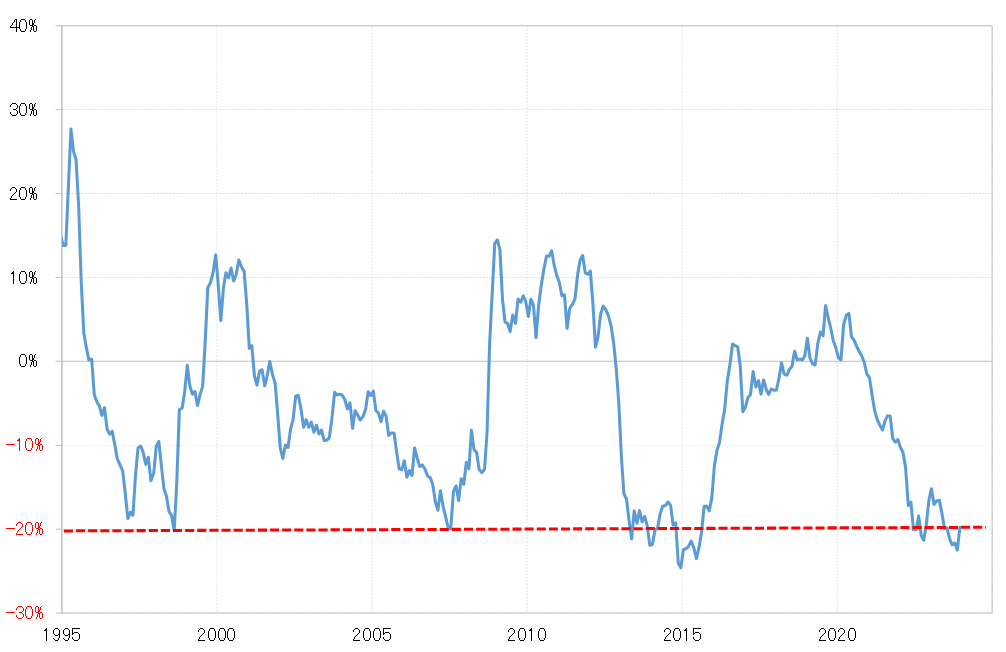

日銀が公表した円の総合力を示す実質実効レートは、2023年11月に71.39まで低下、過去最低を更新した(図1参照)。これを過去5年の平均値である5年MA(移動平均線)からのかい離率にするとマイナス22.49%になった(図2参照)。

実は、この円の実質実効レートを引用した上で、当時の黒田日銀総裁が「ここからさらに円安に振れるということは、普通に考えればありそうにない」と発言。結果的に米ドル高・円安が終了するきっかけとなったことがあった。2015年6月のことであり、このためこの発言が飛び出した当時の米ドル/円の水準、1米ドル=125円は円安の限界水準という意味で「黒田シーリング」と呼ばれた。ただし、今回の円安局面では、すでに2022年4月以降、125円を遥かに超える米ドル高・円安が展開してきた。では「黒田シーリング」は最早機能しなくなったのか。

そもそも黒田総裁の発言は米ドル/円に言及したわけではなく、「実質実効為替レートについて」と前置きした上でのものだった。ただ、その実質実効レートも当時は最安値更新中だったため、それを見て「ここからさらに円安に振れるということは、普通に考えればありそうにない」と言うにも無理があった。

円の実質実効レートには、5年MAを2割以上下回ると円安が終了するパターンがあった。2015年6月の黒田発言が出る以前、円の実質実効レートは2014年12月に5年MAを最大で24%下回った。同年10月末に、「黒田バズーカ」と呼ばれた日銀の大規模な金融緩和の第2弾が実施されたことがきっかけだった。その上で、「黒田シーリング」と呼ばれるきっかけとなった発言が出る直前、2015年5月も円の実質実効レートは5年MAを22.13%下回っていたのである。こうした中で、6月に「(実質実効為替レートについて)ここからさらに円安に振れるということは、普通に考えればありそうにない」という発言になったわけだ。

以上のように見ると、2015年6月の「黒田シーリング」は、円の実質実効レートについて、5年MAのような長期移動平均からのかい離率にすることで参考になる可能性が出てくるのではないか。そうであるなら、円の実質実効レートの5年MAかい離率は、2023年11月にマイナス22.49%まで拡大したので、2015年6月の黒田発言が飛び出す直前、5月の22.13%を超えてきたということになる。分かりやすい言い方をすれば、2021年から展開している今回の円安局面において初めて、「黒田シーリング」を超える円安になり出した可能性があるだろう。

それにしても、なぜ「黒田シーリング」発言が出たタイミングが2015年6月だったのか。これについて私は、当時上海株バブル崩壊リスクが広がる中で、「円安がアジア経済の悪影響になっている」という「円安悪玉論」が一部で浮上し始めたことを、元財務官で国際世論に敏感な黒田総裁が警戒し、自ら円安の幕引きに動いたということだったのではないかと考えている。

要するに、円の実質実効レートが5年MAを2割以上下回るような動きは限界的な円安でありいつ終ってもおかしくない。ただし、特に円安の悪影響への懸念が強まらない中では放置しておく。何か「きっかけ」があったり、止める必要性が高まれば、「発言」程度でも止まる。そんな円安なのではないか。