なぜ米ドル高は限られたのか?

悪い金利上昇

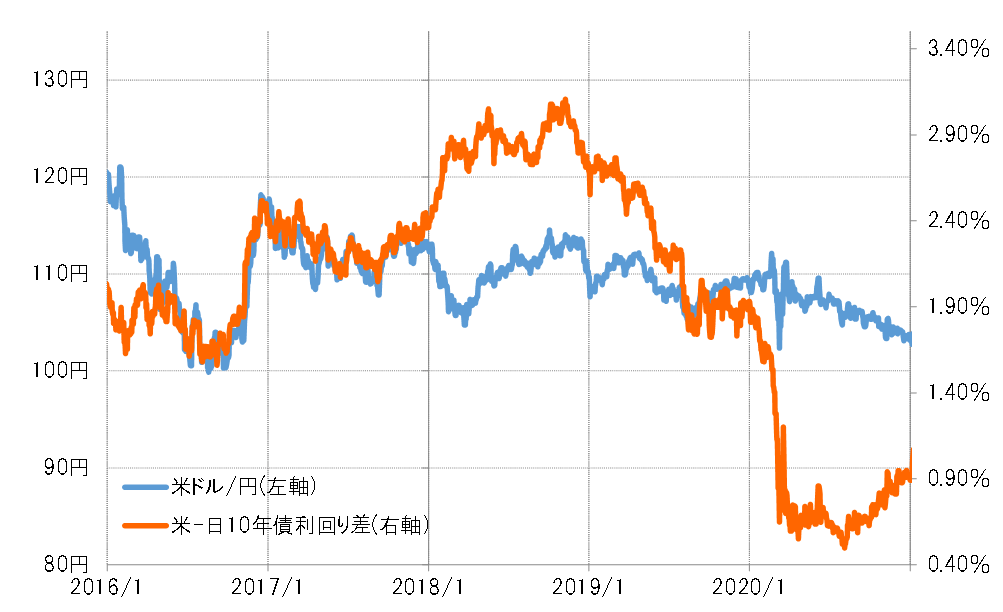

トランプ政権スタート以降も、米ドル/円は基本的に日米金利差と連動する状況が続いた。それが大きく変わったのは2017年12月、トランプ大統領の選挙公約だった大型減税が議会で成立した後だった。大型減税の景気へのプラス効果を期待し米金利が上昇、金利差米ドル優位が拡大したことを尻目に、米ドル/円は下落に向かった(図表参照)。

金利上昇は通貨高につながるのが基本だ。一方で、金利上昇でも通貨が下落することは、金利上昇=債券価格下落を懸念した「悪い金利上昇」と呼ばれるのが一般的だろう。2017年12月の「トランプ減税」成立後の「米金利上昇=米ドル下落」は、そんな「悪い金利上昇」の代表例の1つとされているようだ。

予防的利下げ

トランプ政権は米国の金融政策の観点からすると、2008年「リーマン・ショック」に端を発した金融危機への対策の緩和政策を見直す局面でもあった。その意味で、FRB(米連邦準備制度理事会)は利上げを続けていたが、それが転機を迎えたのが2019年だった。

当時、トランプ政権は中国との貿易戦争を繰り広げていた。これを受けて、株価は下落リスクが広がり始めていた。一方、米実質GDP成長率は2%以上で、景気回復の継続を示していた。

景気の観点からは未だ必要ではなさそうだったが、FRBは2019年に利下げに転換した。これは、トランプ大統領によるFRB議長解任のブラフにFRBが屈した結果のようにも見えた。しかし、FRBはその理由について、米中貿易戦争などが先行きの株安、景気悪化をもたらしかねないことへの影響を懸念した上での「予防的利下げ」と説明した。

以上、トランプ政権時代の財政・金融政策について見てきた。「米国ファースト」を掲げるトランプ大統領は、景気悪化や株安の回避に過敏だ。同じ文脈の中で、貿易面で不利になる可能性のある円安など外国通貨の下落にも神経質だった。こうした中で、結果的にトランプ政権時代の4年間、米ドル高は限られる展開となった。

今のところ、トランプ氏は共和党の大統領候補者選出レースでは独走状態となっているものの、高齢であることや複数の裁判を抱えているなど見通しが不透明な面も残っている。それらも乗り越え、トランプ大統領の再現となった場合の金融市場への影響としては、これまで見てきた前回のトランプ政権時代の経験が1つの参考になるだろう。