米金利低下トレンドヘ転換の岐路

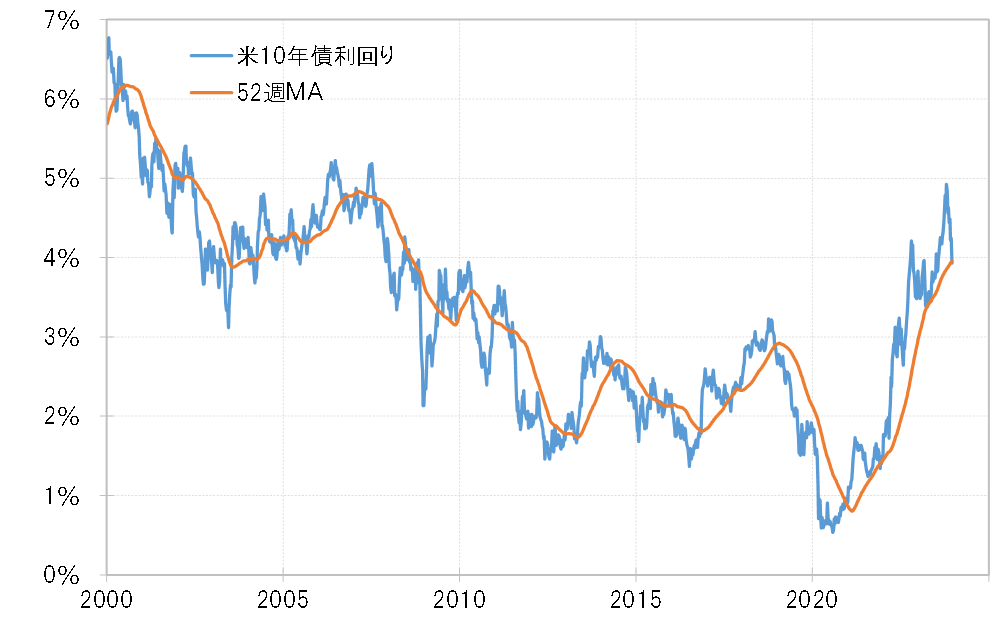

米長期金利の10年債利回りは、足元で3.9%程度の52週MA(移動平均線)まで低下してきた(図表1参照)。経験的には、金利上昇トレンドにおける一時的な金利低下なら、52週MAを大きく、長く下回らない程度にとどまる。ただ、52週MAを大きく、長く下回るなら、すでに金利上昇から低下へトレンド転換した可能性が高い。その意味では、米10年債利回りは上昇から低下へのトレンド転換が試される段階を迎えている可能性がありそうだ。

なお、依然として金利上昇トレンドが続く中での、あくまで一時的な金利低下に過ぎないなら、経験的には52週MAを5%程度下回るという見通しになる。足元の52週MAが3.9%程度なので、それを最大でも5%下回るのが目一杯なら、米10年債利回りはさらに下がっても3.7%程度までがせいぜいといった計算になる。

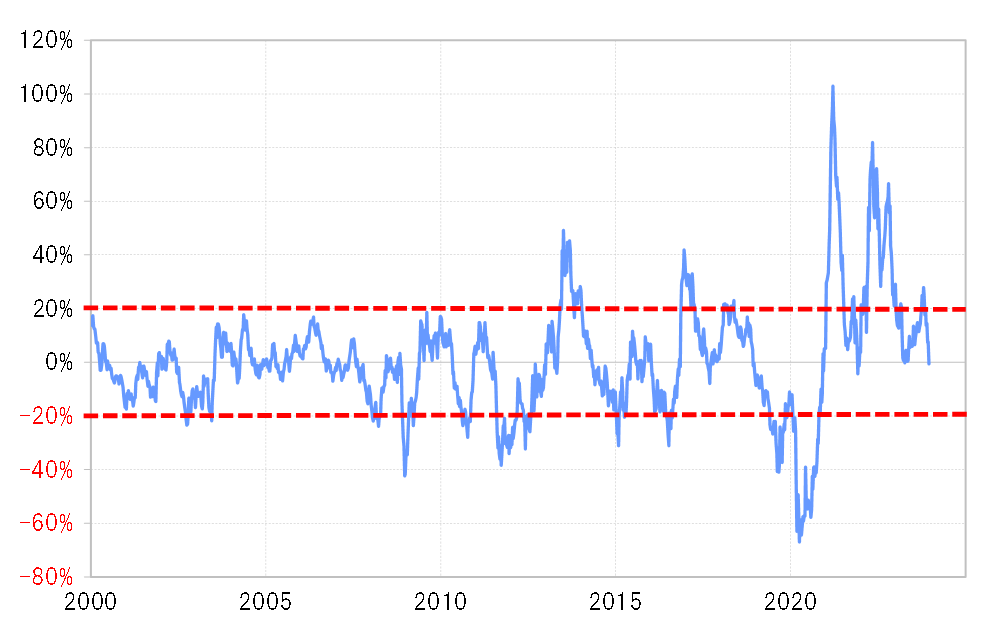

ただし、すでに金利低下トレンドに転換したとなると、経験的には52週MAを2割以上下回る可能性がある(図表2参照)。3.9%を2割以上下回るなら、米10年債利回りは3%を目指して一段の低下に向かう計算になる。

一時的な金利低下と金利低下トレンドへの転換について、米景気との関係で確認してみよう。米景気回復が続く中での金利低下はあくまで一時的な動きということだろう。そうではなくて、景気後退、つまりリセッションが現実味を帯びてくるなら金利低下トレンドへ転換する可能性が高くなるだろう。以上を整理すると、米10年債利回りが52週MAを大きく下回り、金利低下トレンドへの転換の可能性が高くなるのは、リセッションへの転落が現実味を帯びるかが1つの目安になるのではないか。

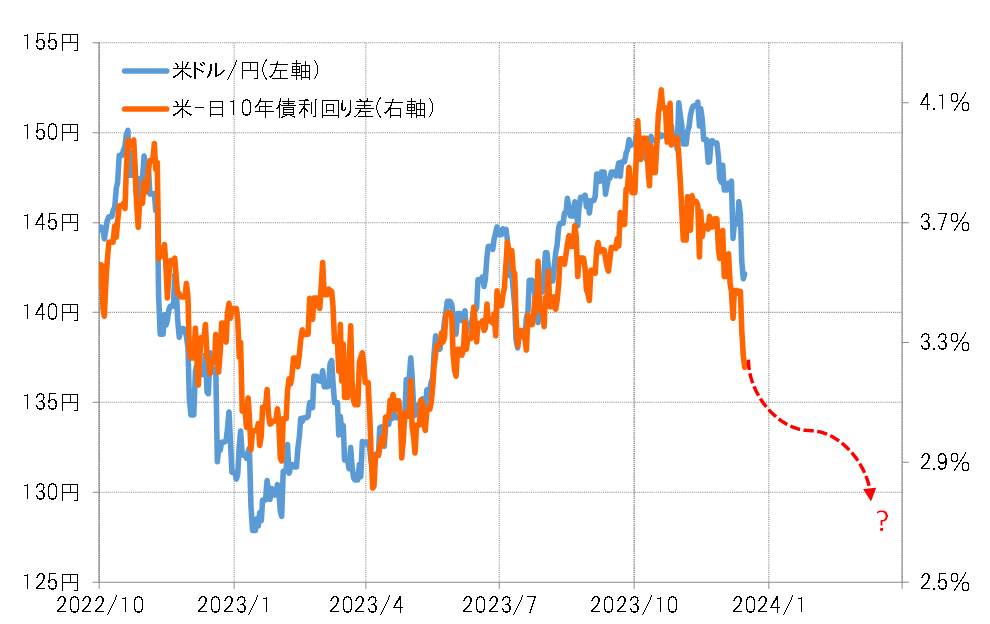

一時的な金利低下と金利低下トレンドへの転換では、金利低下見通しが大きく異なるものになる。そのため、それは日本の金利や日米金利差の変化を通して、米ドル/円の見通しにも大きく影響することになるだろう。

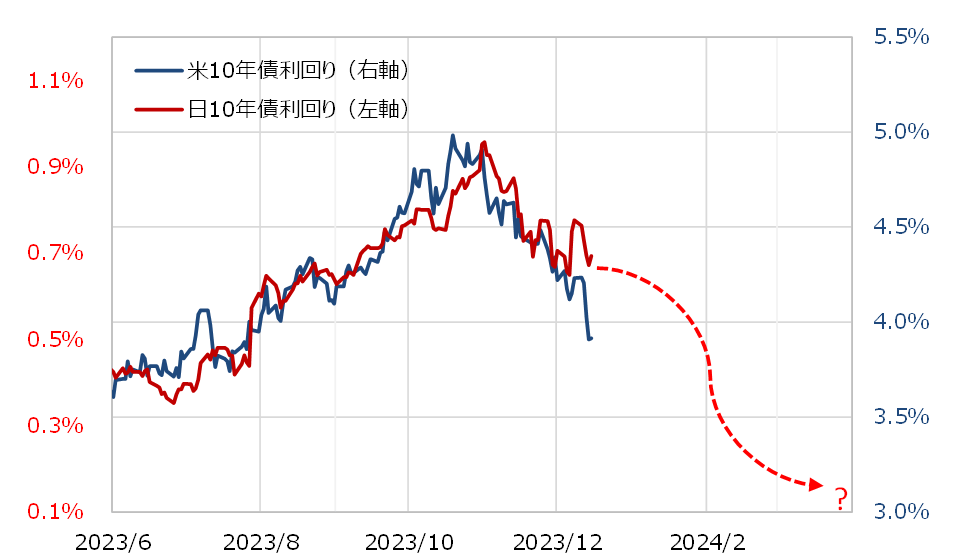

日本の10年債利回りは米10年債利回りとの間に高い相関関係がある。この関係を前提にすると、米10年債利回りが金利低下トレンドに転換し3%を目指して低下に向かうなら、日本の10年債利回りも現在日銀が上限としている0.5%を大幅に下回り、0.2%以下へ低下に向かってもおかしくないという見通しになる(図表3参照)。

米ドル/円も日米金利差と一定の相関関係がある。仮に米10年債利回りが3%まで低下するなら、日米10年債利回り差米ドル優位は当然3%以下に縮小する見通しになる。それをこの間の関係に当てはめると、米ドル/円は130円割れに向かうといった見通しになりそうだ(図表4参照)。

以上を整理すると、米国のリセッションへの転落が現実味を帯びて、米金利が低下トレンドへ転換、米10年債利回りが3%まで低下するなら、米ドル/円も130円割れに向かう可能性が出てくるのではないか。