米利下げ開始なら1度では終わらない

米ドル/円は2022年10月21日に151.9円で上昇が一段落すると、その後2023年1月16日には127.2円まで下落した。ただ、この時の米ドル/円の下落はここまでで、その後は強い米景気が続いたこともあって、米ドル高・円安が再燃となった(図表1参照)。では2024年にかけて、一旦米ドル安・円高に振れたとしても、改めて米ドル高・円安が再燃する可能性はあるだろうか。

上述のように、2023年に米ドル高・円安が再燃したのは、FRB(米連邦準備制度理事会)がインフレ対策の利上げを続けた中でも、米景気が予想以上に強い状況が続いたことが大きかっただろう。

その中で、日米の大幅な金利差米ドル優位は変わらずに続いた(図表2参照)。そんな大幅な金利差を投資機会と考え、米ドル買い・円売りポジションが拡大した結果、米ドル高・円安が再燃したというのが基本的な構図と考えられており、2024年にかけても大幅な金利差が続いた場合は、米ドル買い・円売りが再開し、米ドル高・円安が再燃する可能性はあるだろう。

ただし、そもそもFRBは2022年末までに公表されたFOMC(米連邦公開市場委員会)「ドット・チャート」などを参考にすると2023年中の大幅な利下げは想定していなかった。その意味では、当初より日米の政策金利差米ドル優位の大幅な縮小は見込まれなかった。

これに対して、2024年にかけてはFRBも利下げへの転換を想定しているようだ。12月13日FOMCで公表されたメンバーの経済見通し「ドット・チャート」では、現行5.25~5.5%の政策金利、FFレート誘導目標が2024年末には4.5~4.75%へ低下するとの見通しが示された。これは、0.25%×3回の利下げを想定している意味と考えられる。

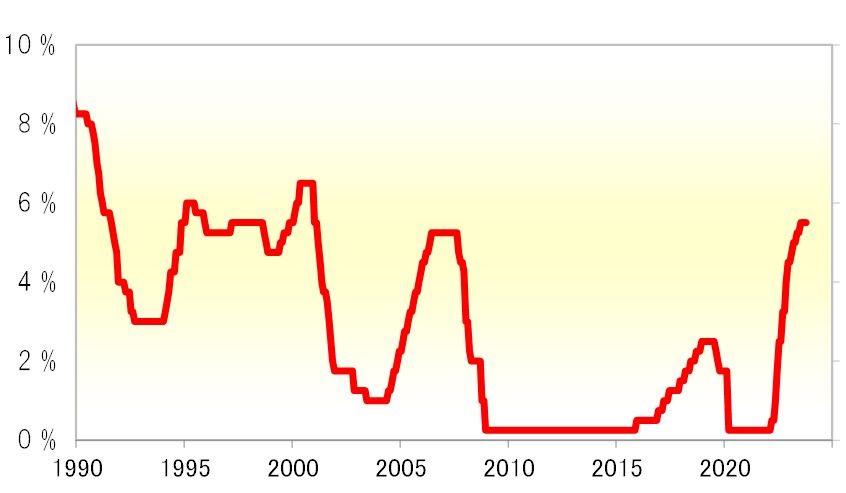

実際にFRBが利下げに転換した場合、過去の経験からしてもそれが一回だけで終わる可能性は極めて低そうだ。1990年以降の米国の政策金利であるFFレートの変動を調べてみると、利下げないし利上げが1回のみで終わったのは1997年の1度しかなかった(図表3参照)。あとは全て、複数回にわたる連続的な利下げないし利上げが行われている。

以上を参考にすると、2024年にFRBが利下げを行った場合、それは新たな連続的な利下げシリーズの始まりとなる可能性が基本的には高いのではないか。そうであれば、日米金利差米ドル優位は縮小へ向かう見通しとなるだろう。

日米金利差の縮小が緩やかな場合も、米ドル買い・円売りの再燃可能性は低い?

金利差縮小のペースがあくまで緩やかなものにとどまる可能性はあり得るだろう。その場合は、なお絶対的には大幅な金利差米ドル優位が投資機会と見なされる可能性は考えられなくない。特に、2023年のように予想以上に強い米景気が続き、米国株高も続くようなら、利下げへの転換自体微妙となる可能性はある。

ただ、過去の経験からすると、「最後の利上げ」が終わってから、「最初の利下げ」は平均なら10ヶ月程度、遅くとも1年半程度過ぎると行われてきた。それを参考にすると、2024年後半には、やはり「最初の利下げ」の可能性が高いのではないか。

そして実際にそうなった場合、それは連続利下げの始まりとなりそうだ。別な言い方をすると、日米金利差米ドル優位縮小の始まりということになるだろうから、2023年のように米ドル買い・円売りが本格的に再燃する可能性は低いのではないか。