日経平均、3万円超え。目立つ海外投資家の投資意欲

日本の株式市場が堅調な推移を続けています。4月初旬から緩やかに上昇を開始した日経平均は、5月中旬に3万円の大台にのせ、6月5日には32,000円に到達しました。1990年7月以来、33年ぶりの高値に突き進んでいます。

3月初旬に米シリコンバレーバンクの破綻で急落した下落を、金融当局の迅速な危機対応もあってすぐに取り戻し、そのあたりから上昇基調は一段と強まりました。米国をはじめ先進国の株価はいずれも堅調ですが、今回は日本の株式市場の上昇力が際立っています。上昇の原動力となっているのは海外投資家の投資意欲の強さです。

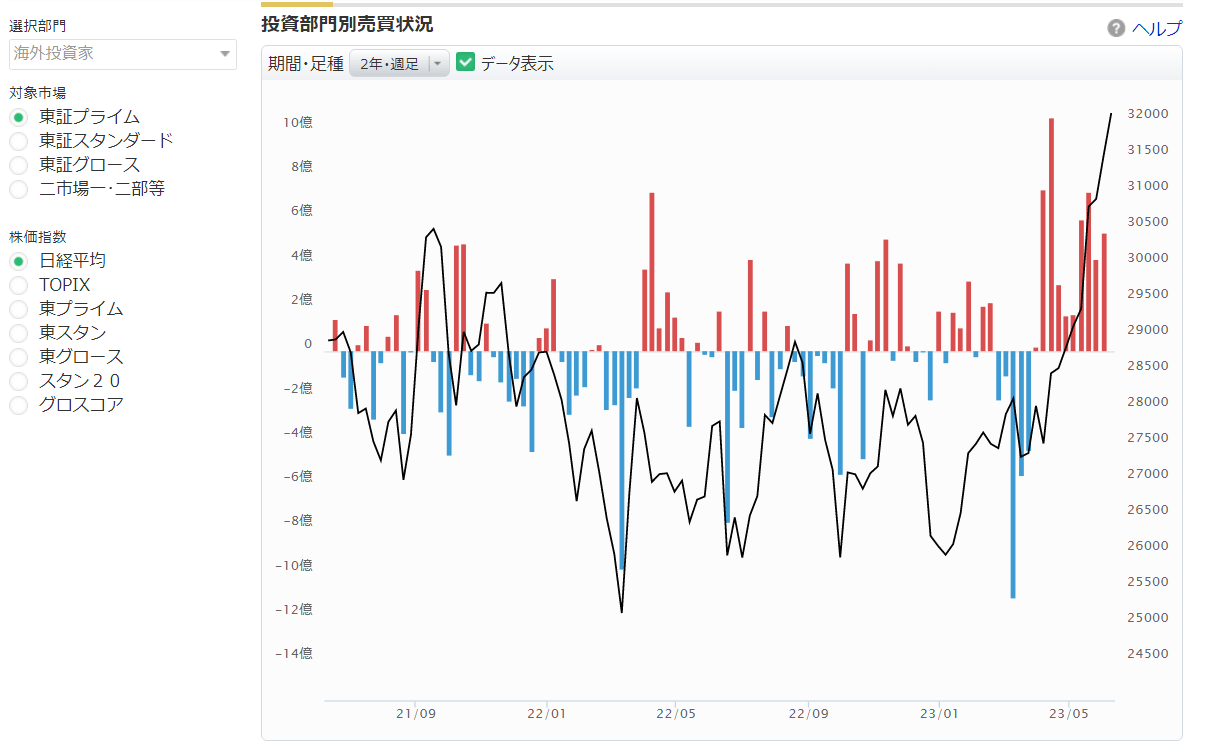

東証から発表される「投資部門別売買状況」の統計によれば、最新の5月第4週(5月22~26日)に海外投資家は+3,816億円の買い越しを記録しています(東証、名証の2市場、プライム、スタンダード、グロースの3市場合計、以下同じ)。

これで、3月第5週から9週間連続で買い越しとなりました。この間の買い越し金額の合計は+4兆136億円にものぼります。期間の長さと金額ではパンデミック宣言がなされた2020年以降では最長、かつ最大を更新中です。

なお、この間の連続買い越しの最長は2020年11月第1週~12月第3週の7週連続、買い越し金額の合計は+2兆925億円。次が2022年3月第5週~5月第1週の6週連続、金額は+1兆5,734億円。今回は期間の長さ、買い越し金額の大きさ、どちらもその時を上回っています。

今や日本は先進各国をリードするほどの、強い株価の上昇基調を見せています。何が変わったのでしょうか。

海外投資家が日本の株式市場を評価する背景とは

これまで日本の株式市場は「世界の景気敏感株」と呼ばれてきました。世界経済の見通しが明るくなると、輸出中心の日本経済は各国に先駆けて明るさが増して、それによって株価が真っ先に上昇する傾向がありました。

反対に世界経済が悪化すると、日本の景気と株価は真っ先に悪化しました。言ってみれば日本の株式市場は、世界の動きに連動して動く「他力本願的な」市場という習性が見られました。

それが今回は諸外国の動向とは切り離されて、半ば「自律的に」上昇基調をたどっています。日本経済の何が変わったのでしょうか。なぜ、海外投資家は日本の株式市場を評価して、ここまで強い買い姿勢を見せているのでしょうか。

買い越しの理由を思いつくままに挙げてみると、以下のように複数の要因が絡み合っていることに思い至ります。

海外投資家が日本株に買い姿勢を示す理由

1.日銀の金融政策(大規模な金融緩和を維持)

2.米国および欧州各国の金融政策(引き締め策を継続)

3.その結果としての円安(株価を含む日本の相対的な割安感)

4.世界経済の堅調さ(「年央には景気後退」との懸念を回避)

5.企業業績の好調さ(値上げの浸透、円安による売上げ増)

6.コロナ禍からの経済再開(リベンジ消費、インバウンド消費)

7.インフレマインドの浸透(活発な設備投資、30年ぶりの賃上げ水準)

8.企業の大胆な株主還元策(資本コスト重視、内部留保の活用)

9.8を引き出した東証の市場改革(PBR、ROEの改善要請)

10.イノベーションの進展(DX、EV、AIが本格化、投資を誘発)

11.「バフェット効果」(割安な日本株の再発見)

12.米中、米ロの対立激化(インド太平洋地域の地政学的な重要性)

これらの要素のどれが中核的な原因で、どれがその結果なのか、明確に区別することは難しいのですが、特に海外投資家の買い意欲の増大に大きく作用していると考えられるのは、上記のうちの1.日銀の金融政策、7.インフレマインドの浸透、12.米中、米ロの対立激化、ではないかと考えられます。

20年以上にわたってデフレで苦しめられた日本が、パンデミックとウクライナ紛争の勃発を経て、40数年ぶりにインフレという事態に遭遇しています。現在の状況は簡単には変わらないという認識が浸透して、それが企業や家計の意識を少しずつ変化させ、大きな資金シフトを生み出していると見られます。

海外からの投資マネーの流入は、そのような構造的な変化に導かれて日本に向かっているのではないでしょうか。そうだとすれば、かつてのような「世界の景気敏感株」という他律的、循環的な変化に連動する市場ではなくなっている可能性があります。

TOPIX-17種ベースの業種別騰落率

デフレからインフレへ。経済の大枠が変化してそれが簡単には元に戻らないのだとすれば、多少の揺り戻しはあったとしても海外マネーの日本への流入は今後も断続的に続くことが予想されます。

その場合の物色動向はどのようになるでしょうか。未来を見通すには過去を振り返ることが肝要です。そこで、海外投資家が買い姿勢を強めた3月第5週~5月第4週までの間の物色動向を調べてみました。

3月末から直近の6月2日まで、TOPIXは+11.63%の上昇を記録しました。このTOPIX-17種ベースの業種別騰落率は以下のとおりです。

TOPIX-17種の業種別騰落率(3月第5週~5月第4週)

1.商社・卸売(+18.36%)

2.電力・ガス(+16.47%)

3.電機・精密(+15.75%)

4.機械(+14.05%)

5.金融(除く銀行)(+13.26%)

6.自動車・輸送機(+13.16%)

7.不動産(+12.61%)

8.銀行(+12.09%)

9.食品(+10.12%)

10.医薬品(+9.71%)

11.情報通信・サービス(+8.73%)

12.建設・資材(+8.63%)

13.小売(+8.32%)

14.運輸・物流(+7.53%)

15.素材・化学(+6.38%)

16.エネルギー資源(+3.28%)

17.鉄鋼・非鉄(▲0.16%)

ウォーレン・バフェット氏が投資している総合商社、それらが含まれる「商社・卸売」がインフレ時代の到来を反映して値上がり首位となりました。

また、人工知能「ChatGPT」の威力が全世界を席巻しています。半導体関連株が急騰し「電機・精密」が値上がり第2位となりました。

これらの先駆銘柄や業種がそのまま買い進まれる可能性も大きいのですが、すでに高値圏にある銘柄にはなかなか手が出ません。そこで出遅れ気味の業種や銘柄にも今後は物色が波及してくることを予想して、ここでは出遅れセクターを軸に注目の銘柄を探してみました。

今後、海外投資家が買い姿勢を強める可能性のある注目銘柄

■鉄鋼・非鉄関連

神戸製鋼所(5406)

鉄鋼大手、国内第3位グループを形成する。製鉄ばかりでなくアルミ・チタンの素形から産業機械、プラント・エンジニアリング、建設機械、交通システム、原発・電力システムまで幅広く手がけている。自動車のEV化には車体軽量化の要請から、アルミ需要が増すと見られる。東京を中心に大都市圏では都市再開発が加速している。世界で初めて建物を解体する建設機械を開発した実績から、既存の高層ビルの解体時に同社の建設・金属・産廃リサイクルを組み合わせた環境技術が注目される。有利子負債の削減に努め、自己資本比率は30%台まで厚みが増す。

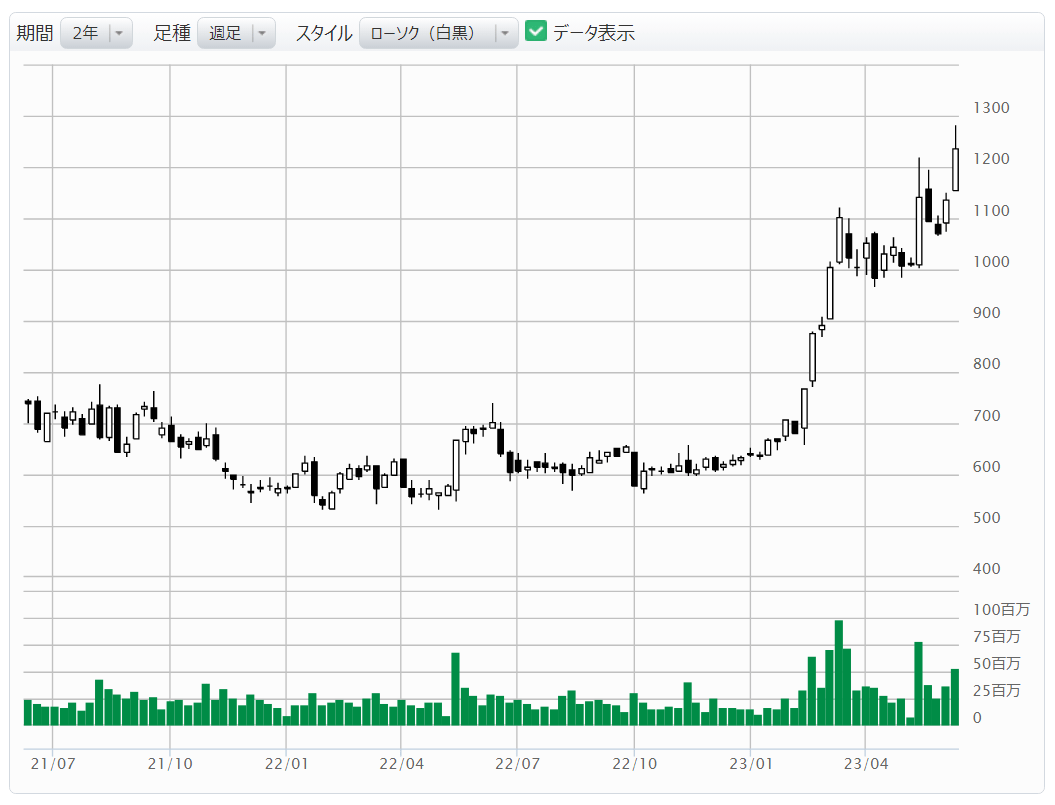

大同特殊鋼(5471)

世界トップクラスの特殊鋼メーカー。日本製鉄系。非常に強度の高い特殊鋼をはじめステンレス鋼、高合金、磁性材料、形状記憶合金など、製品幅が極めて広い。自動車向けが全体の6割で、他にも航空機、船舶、医療機器、IT機器、電子部品などに用いられる。半導体製造装置向けステンレス棒鋼・線材はグローバルで40%の高シェア。成長投資で能力増強。自動車の生産調整はあったが値上げが浸透し、前期は史上最高益を更新。今期も増益を見込む。

■素材・化学関連

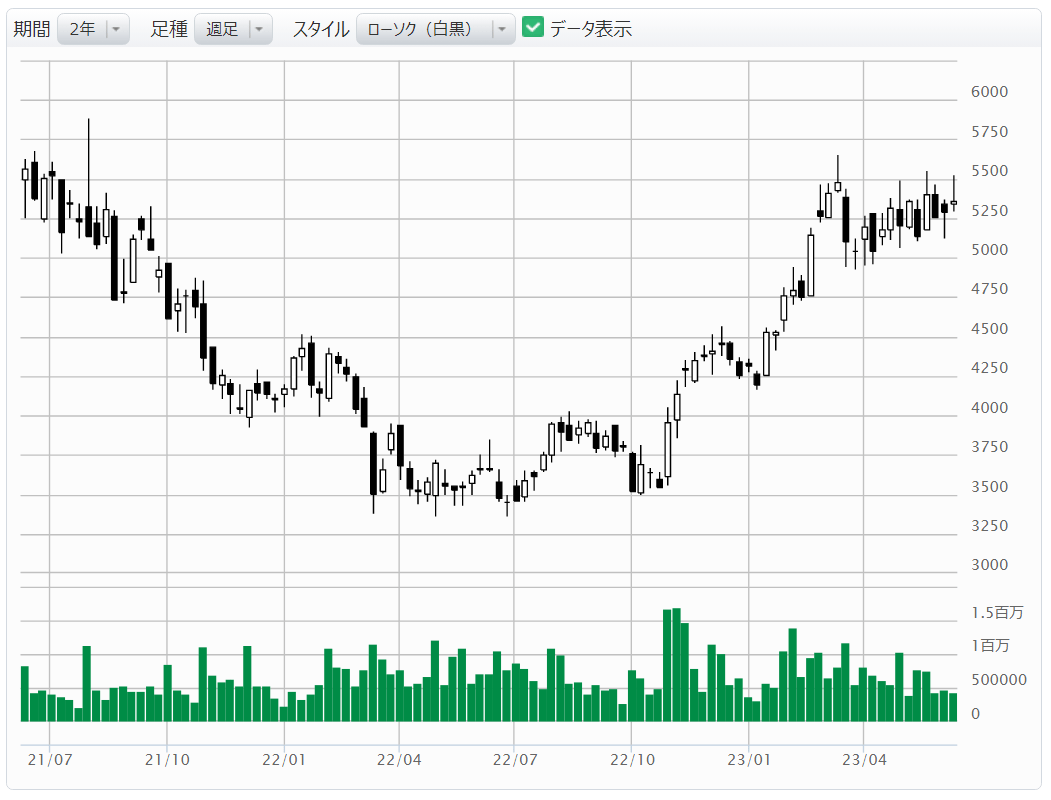

三井化学(4183)

1997年に三井東圧化学と三井石油化学工業が合併して現在の体制となる。総合化学大手として、自動車、家電、生活雑貨、医療、食品、住宅、エネルギーなど社会のあらゆる分野に基礎素材を供給している。2030年までの長期計画「ビジョン2030」を策定し、事業構造改革を実行中。市況に左右される汎用品の石油化学から競争力の高いヘルスケア、高機能材料、自動車向け素材にシフト。紙おむつ用不織布、農薬、プラスチック眼鏡レンズ、半導体用ダイシングテープなどの成長製品が続々と登場。2030年の営業利益目標を2500億円に据える(現在1289億円)。

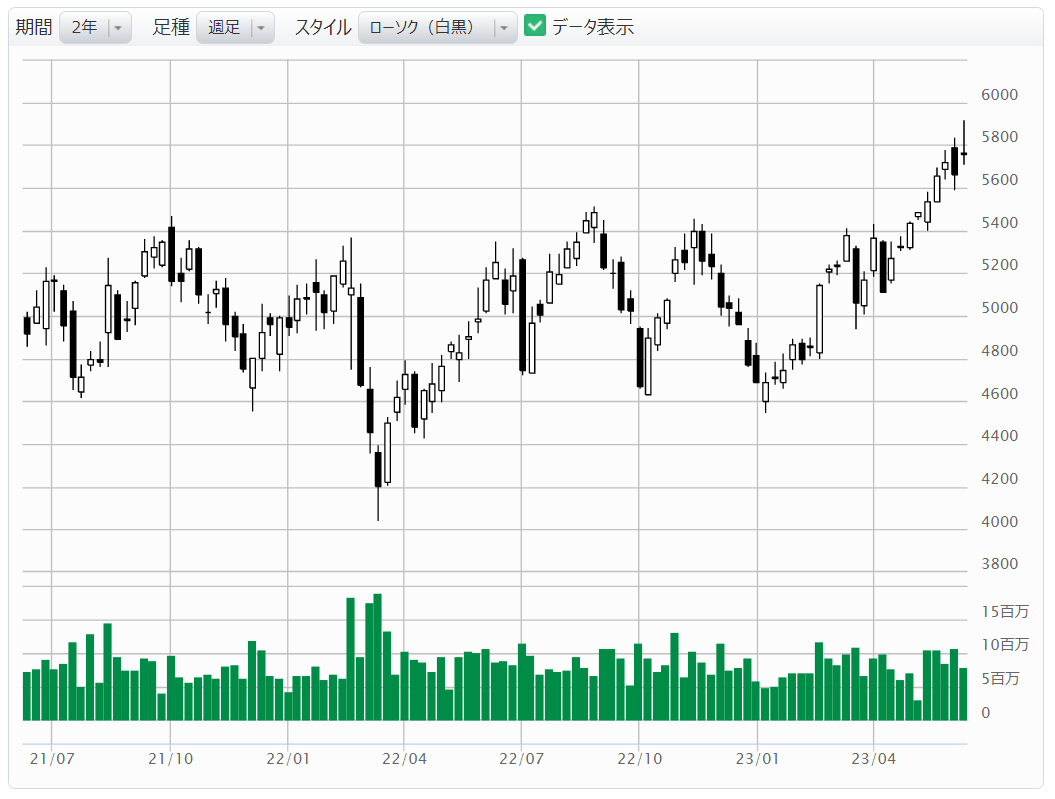

ブリヂストン(5108)

1988年のファイアストン買収では世界を驚かせたが、2000年のリコール問題では米国で苦労も経験した。今ではフランス・ミシュランを越えて、自動車用タイヤで世界トップ企業に成長。150以上の国で事業を展開。先進国では65%、新興国では70%の高シェアを有する。SUV専用として開発した「ALENZA」はタイヤ表面のトレッドパタンを改良して室内静粛性を高めた。タイヤが転がる時のエネルギーロスを追求する低燃費タイヤなど、EV時代にはタイヤも大きく変わる。ゴム技術を活用して、ビルや橋梁用の免振ゴム、給水配管システムも手がけ、地域環境にも貢献する。

※投資にかかる最終決定は、お客様ご自身の判断と責任でなさるようにお願いいたします。