ユーロ高がトレンド、ユーロ安は一時的

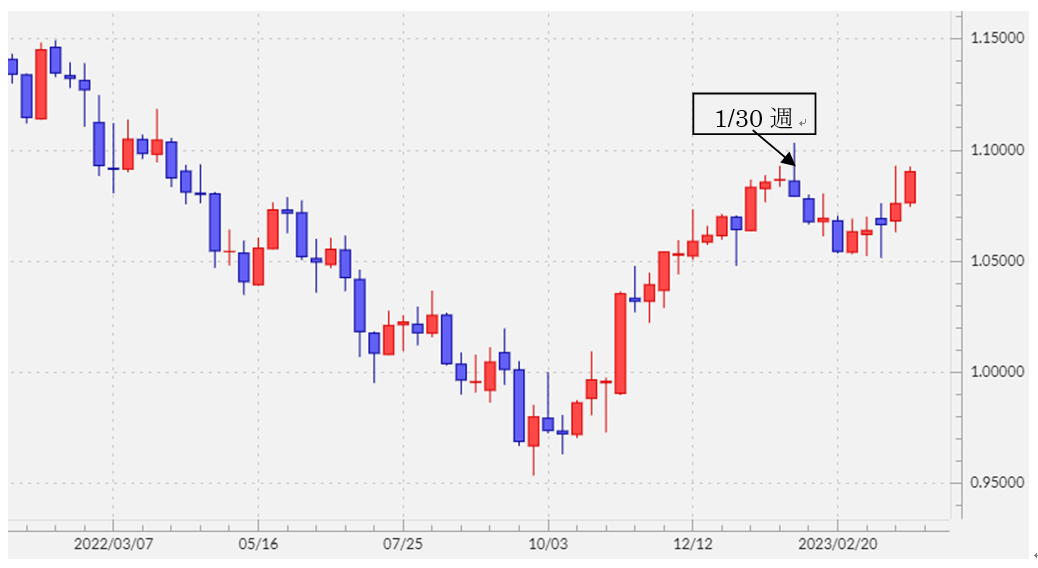

ユーロ/米ドルは、2023年に入り1.05~1.1米ドル中心の方向感の乏しい展開が続いている。2月にかけて1.1米ドルまで上昇したものの、その後は1.05米ドルまで反落。ところが3月に入ると上昇が再燃し、1.1米ドル近くまで戻してきた(図表1参照)。今回は、方向感がはっきりしない展開が続いているユーロ/米ドルの今後の見通しについて考えてみる。

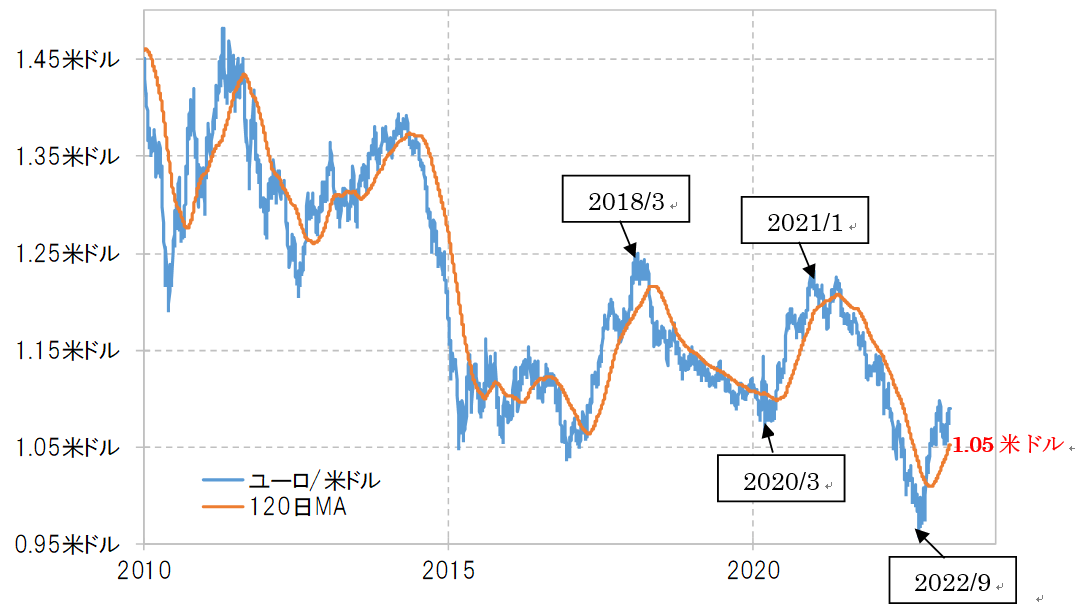

まずは、2月にかけて1.1米ドルまでユーロ/米ドルが上昇した動きについて。これは、図表2で分かるように、2021年1月から2022年9月にかけてユーロ/米ドルの下落トレンドが展開する中では超えられなかった120日MA(移動平均線)を大きく上回る動きだった(図表2参照)。下落トレンドが展開する中で起こらなかった現象が起こったということは、トレンドが上昇(ユーロ高・米ドル安)に転換した可能性を示している。要するに、現在は2022年9月の0.95米ドルから始まり、普通なら1~2年以上は続くユーロ高・米ドル安トレンドが展開している可能性が高いだろう。

上昇トレンドが展開する中でも、相場なので一時的に下落することはある。過去の経験を参考にすると、そんな一時的な下落は最大でも120日MA前後までにとどまる可能性が高かった。

ユーロ/米ドルの120日MAは、足元で1.05米ドル程度。以上のことから、2月の1.1米ドルからのユーロ/米ドルの下落は、上昇トレンドと逆行する一時的な下落が、教科書通りに120日MAで一段落した動きだったと言えそうだ。

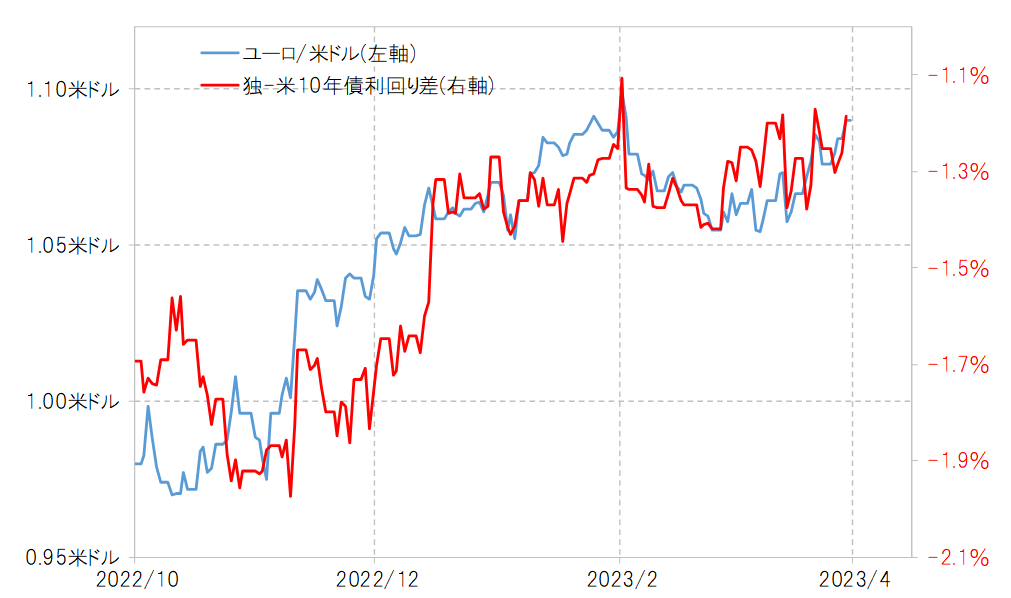

それにしても、2月以降のユーロ/米ドルの上下動は、基本的には独米金利差と重なって起こったものだった(図表3参照)。要するに、ユーロ/米ドルの上昇トレンドと逆行した2月以降の一時的な下落は、金利差ユーロ劣位拡大に連れたもので、3月にかけてユーロ/米ドルが上昇再燃となったのは金利差ユーロ劣位縮小に連れた結果だった。こんなふうにトレンドに沿って展開するか、一時的にそれとは逆行した動きになるかは、金利差が基本的な目安になってきた。

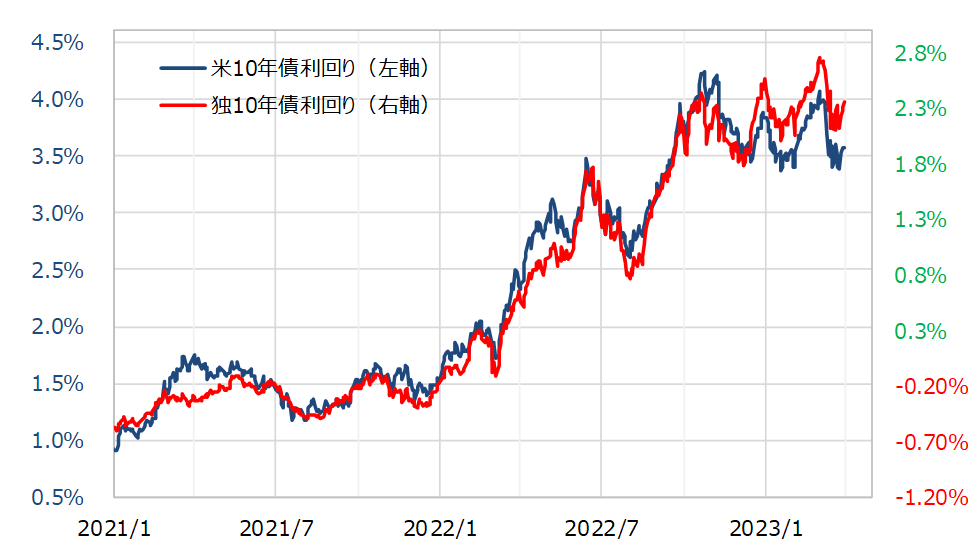

図表4は独米の10年債利回りの値動きを重ねたものだが、両者はほぼ連動していた。このように値動きがほぼ重なっていることから、金利差も基本は一方向に大きく拡大しにくい。ただ金利水準は米国の方が独より高い。このため、ボラティリティは、相対的に水準の高い米金利が大きくなりやすい。

つまり金利低下局面では米金利が独金利より大きく低下し、金利上昇局面でも上昇幅は「米金利>独金利」となりやすい。この結果、金利差の変化は米金利の方向性で決まるのが基本だ。

以上を整理すると、米金利低下局面では、ユーロ高・米ドル安トレンドが展開し、米金利上昇局面では一時的にユーロ安・米ドル高に戻すのが、当面のユーロ/米ドルの基本的なシナリオと言えそうだ。