インフレ警戒再燃

まず政策金利について、事前には0.25%の利上げ予想と利上げ見送り予想で、前者が僅かに上回りながらもほぼ拮抗していた。こうした中で出された0.25%の利上げという結果は、予想通りかややタカ派という評価が妥当だろう。

次に声明文を見てみよう。この中で、最近にかけての金融システム不安を受けた金融環境の引き締まりについて指摘された。一方で、前回2月会合の声明文にあったインフレリスクが「緩んだ」との表現は削除された。これらは、FOMCメンバーの経済見通しである「ドット・チャート」の変化とも符合しているようだ。

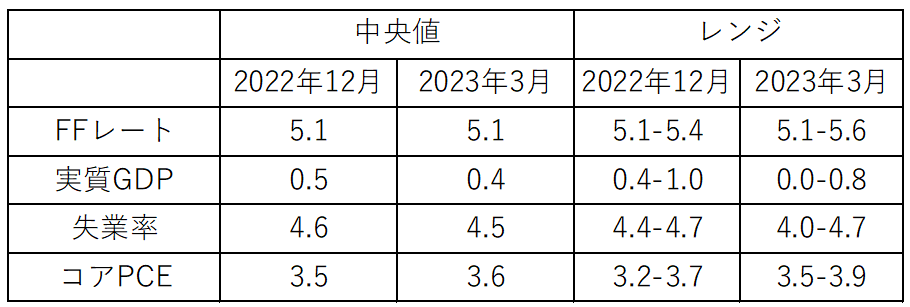

実質GDP成長率の2023年末時点の予想値は、小幅に前回(2022年12月分)から下方修正された。一方で失業率は、前回からさらに改善するという予想となり、インフレ指標であるコアPCEデフレーターは上方修正された(図表参照)。

金融システム不安の拡大による金融環境の引き締まり、それに伴う景気への悪影響は、FOMCの結果が発表される以前から想定されたことだっただろう。ただ、それに伴う経済成長率の下方修正は小幅にとどまり、失業率に至っては、小幅ではあるがむしろ前回より改善するとの予想となっていた。その上で2月FOMCにかけてやや緩んだと見られたインフレへの警戒度は、むしろ再燃した可能性があったわけだ。

こうした中で、政策金利であるFFレートの2023年末の水準予想は、前回の5.1%が据え置かれる結果となった。これは、パウエルFRB議長が記者会見で述べた「2023年中の利下げは想定していない」との発言と符合しているだろう。

以上を整理すると、今回のFOMCの結果は、金融システム不安による景気への悪影響は認識しつつも、インフレへの警戒姿勢はなお強いものがあるとまとめられる。金融システム不安の浮上により、景気減速とインフレへの懸念が後退し、早期の利下げへの転換も意識し始めたという結果だったら、「予想よりハト派」と言えただろうが、そうではなく、むしろ「予想よりタカ派」の結果との評価が妥当ではないか。

ただ、実際には「予想よりハト派」との評価も少なくないようだ。これは、FOMC後に米金利が大きく低下し、米ドルも下落したことによる後講釈の影響もあったのではないか。米金利が低下したのは、この日米国株が急落した影響があったと考えられ、そもそも全てをFOMCの影響で説明するには無理があるだろう。

突然の金融システム不安の浮上を受けた米金融政策当局の姿勢が金融緩和支持のハト派か、引き締め支持のタカ派かは、今後の米金利と米ドルの行方を考える上で重要だ。そういった観点から、今回は3月のFOMCの評価について再確認した。