金融システム不安に振り回された1週間

米ドル安と米ドル高がクルクルと変わる「猫の目相場」に

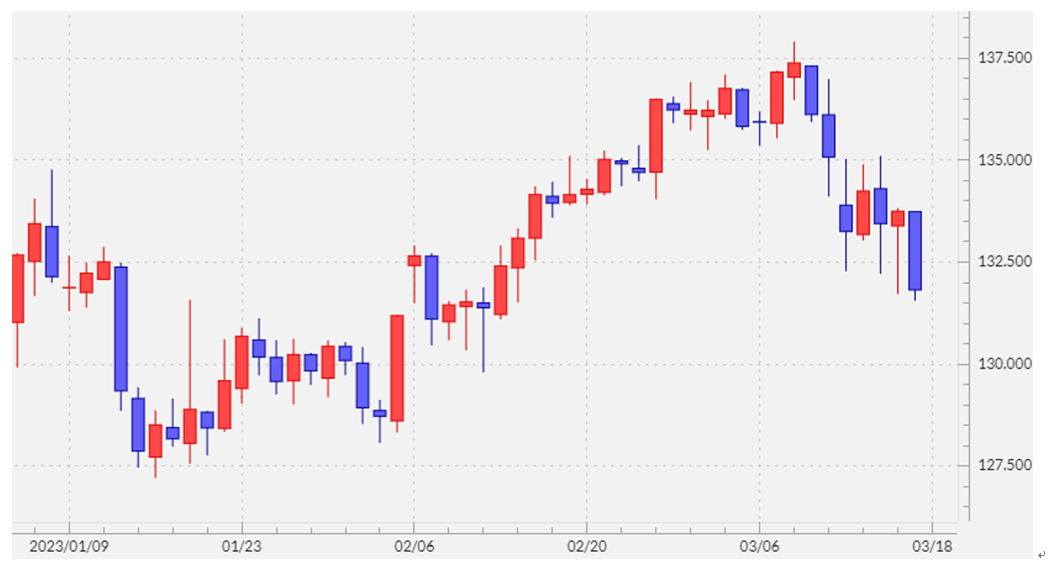

先週の米ドル/円は、シリコンバレー銀行(SVB)経営破綻をきっかけに浮上した金融システム不安と、それを受けた金融政策への見方に振り回される展開となりました(図表1参照)。

まず週明けは金融システム不安から、3月FOMC(米連邦公開市場委員会)では利上げが見送られるとの見方も浮上し、米金利が一段と低下する中で米ドルも先週の安値を更新。一気に132円台まで続落となりました。

その後、火曜日には注目の米2月CPI(消費者物価指数)が発表されました。インフレ是正の足踏みを示す結果だったことに加え、金融システムへの懸念も一息付いたことから、水曜日にかけて米ドルは135円まで買い戻されるところとなりました。

ただ、そこでクレディ・スイスという欧州の銀行の経営不安が浮上したことをきっかけに、改めて利上げの見送り、さらに早期の利下げを織り込むなど金利低下が再燃。水曜日は、PPI(生産者物価指数)や小売売上高などの米経済指標が予想より弱い結果だったことも金利低下を後押しするところとなりました。

こういった中で、木曜日のECB(欧州中央銀行)の金融政策決定会合に注目が集まりました。ECBは前回の会合で次回は0.5%の利上げを行うと予告していましたが、金融システムへの懸念が拡大する中で、果たして予告通りの利上げができるか注目されたわけです。

結果的にECBは予告通りの0.5%の利上げを実行。当初はこれを嫌気した形で株安、金利低下のリスクオフの反応となったことから、米ドルも金利低下に連れて132円割れへ続落しました。しかしその後、クレディ・スイスへの支援策などが発表されると株高、金利上昇に転換。3月FOMCでも0.25%の利上げが行われるとの見方が広がる中で、米ドルも133円台まで反発する展開となりました。

しかし、金曜日には再びクレディ・スイスなどの株価が急落。金融システムへの懸念が続き、米金利も2年債利回りが改めて4%を下回る大幅な低下となる中で、米ドルも131円台へ下落しての越週となりました。

金融不安とそれを受けた金融政策の見方が大きく揺れる中で、米ドル安と米ドル高がクルクルと変わる「猫の目相場」の様相が続くところとなりました。こういった中で米金融政策を反映する米2年債利回りは大幅に低下しました。

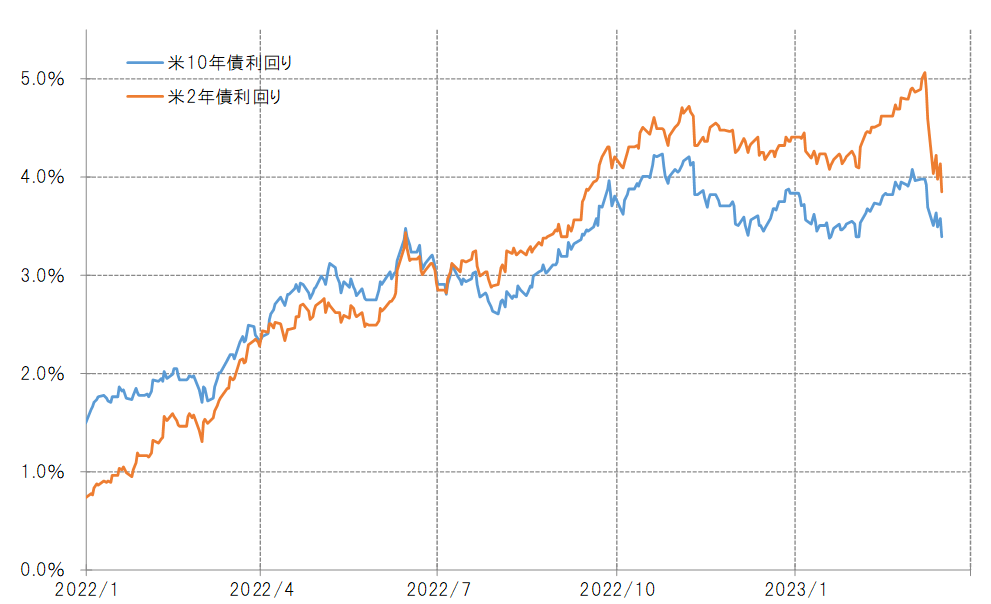

米2年債利回りは4%以下に大幅低下

3月8日にかけて行われたパウエルFRB(米連邦準備制度理事会)議長の議会証言でインフレ対策の利上げ見通しが上方修正されたことから、米2年債利回りは5%の大台に乗せましたがその後は一転して4%以下へ、一気に1%以上もの記録的な大幅低下となりました。

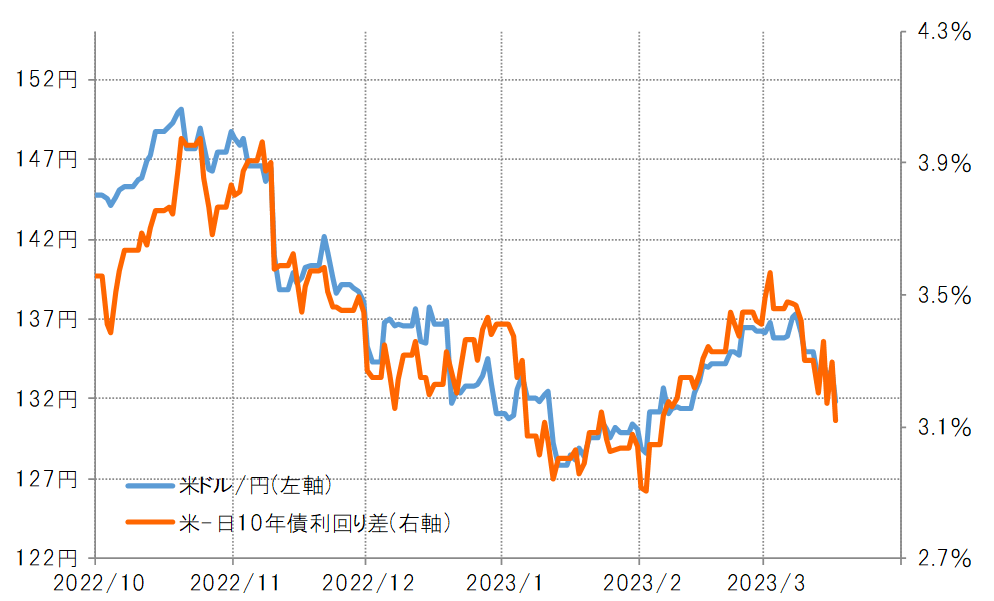

この間の米ドル/円と米2年債利回りの関係を前提にすると、これは127円と言う米ドルの年初来安値更新をもたらしてもおかしくない動きでした(図表2参照)。ただ、米ドルは、米2年債利回りに比べると低下幅が限られた米10年債利回り低下、それを受けた日米10年債利回り差米ドル優位縮小に結果的には反応した形となったことから、米ドル下落も131円台までにとどまりました(図表3、4参照)。

米2年債利回りが4%を大きく下回るという動きは、現在誘導目標上限が4.75%である政策金利のFFレートが早期に4%以下に引き下げられる可能性を先取りしたとの解釈が基本になります。しかし、インフレ対策から利上げ姿勢の維持が必要というFRBの考え方からすると、それは過剰な期待ということになるのではないでしょうか(図表5参照)。

FOMC、BOEはともに0.25%の利上げか

今週は3月22日にFOMC、そして23日にイングランド銀行(BOE)の金融政策の発表が予定されています。ともに今のところ0.25%の利上げが予想されていますが、金融システム不安を巡る動きから、直前まで予断を許せない状況が続く可能性はあるでしょう。

以上を踏まえると、今週の米ドル/円も米金利の動向をにらみながら、基本的には米ドルの上値が重く、続落リスクのくすぶる展開が続くのではないでしょうか。予想レンジは130~136円で想定したいと思います。