歴史的円安を再現させかねないか?

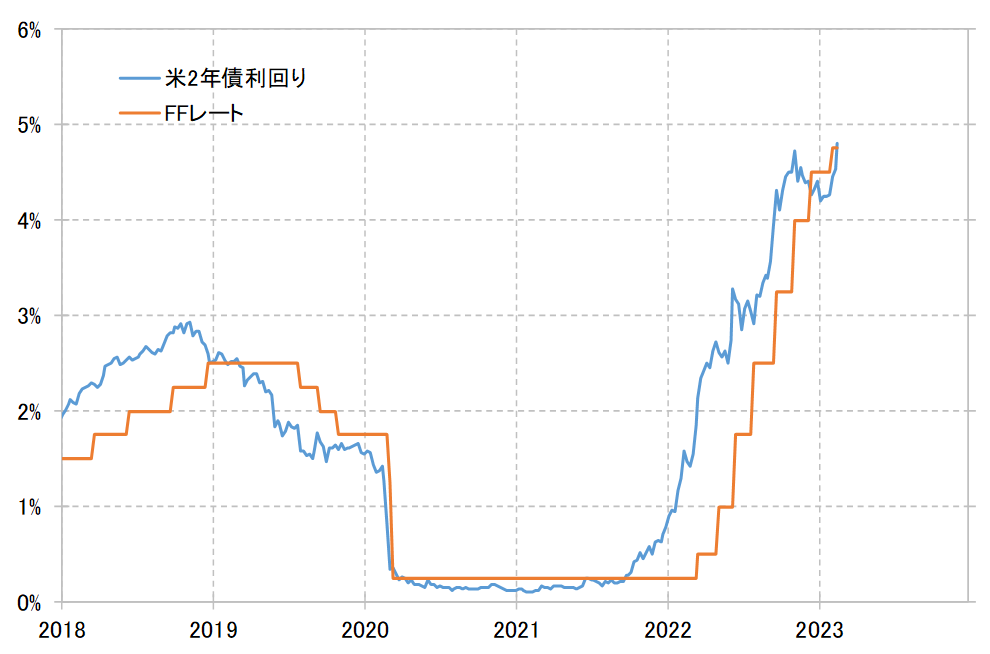

米国の短中期金利は基本的に政策金利に連動する(図表1参照)。その政策金利、FFレートは誘導目標の上限が、現行の4.75%から6月にかけて5.5%まで引き上げられるとの見方が、最近に最近にかけて基本となってきた。そうであれば、米2年債利回りも5.5%前後まで一段と上昇する可能性が高いだろう。

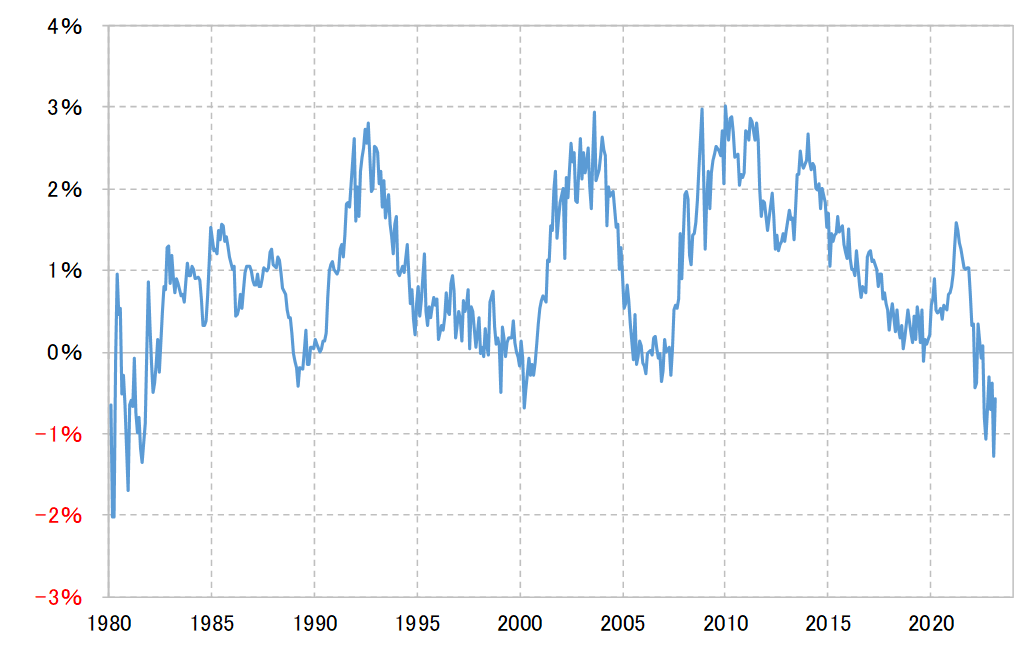

現在、そんな米2年債利回りを長期金利の10年債利回りは大幅に下回っている。一時は1%以上と大幅に下回ったが、これは1980年代前半以来、約40年ぶりのこと(図表2参照)。その40年前は、米経済が本格的なインフレに遭遇し、政策金利は20%近くまで引き上げられ、本格的なリセションに見舞われるといった局面だった。

これに対して、足元では政策金利もいまだ5%未満にとどまっており、景気後退(リセッション)の兆候も確認されない中で、約40年前に起こったように、米2年債利回りを10年債利回りが1%以上と大幅に下回るのは行き過ぎではないだろうか。さすがに、当面10年債利回りは2年債利回りを1%以上下回らないとすると、2年債利回りが5.5%前後まで上昇する場合、10年債利回りも4.5%前後へ一段と上昇する計算になるだろう。

米10年債利回りが4.5%前後まで上昇するとして、日本の10年債利回りは、日銀が上限0.5%を続けるなら、日米10年債利回り差米ドル優位は4%前後に拡大する見通しとなる。それをこの間の米ドル/円との関係に当てはめると、米ドル/円は2022年10月に記録した151円というこの間の米ドル高値まで、米ドル高・円安に戻してもおかしくないという見通しになる(図表3参照)。

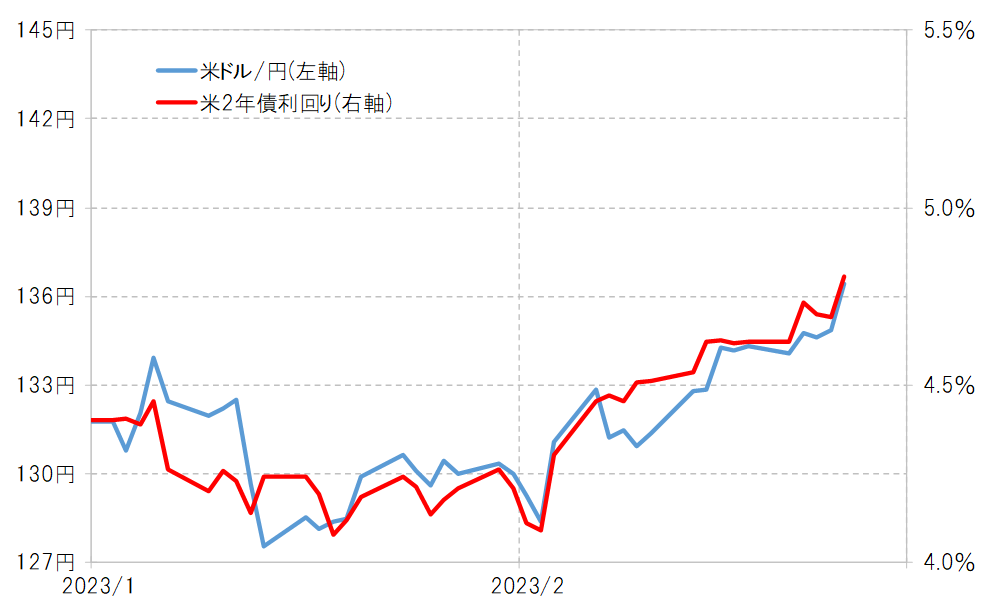

次に日米の2年債利回り差でも考えてみよう。すでに見てきたように、米2年債利回りが5.5%前後まで上昇するとして、一方日銀が現行のゼロ金利政策を続けるなら、金利差も実質的に米2年債利回りの水準、つまり5.5%前後に拡大するのではないか。図表4は、米ドル/円と米2年債利回りを重ねたものだが、これを前提にすると、米2年債利回りの上昇により米ドル/円も145円前後まで米ドル高・円安に戻すという見通しになる。

以上のように見てみると、最近にかけての米金利上昇の再燃は、為替相場に対しても2022年10月に かけて151円を記録し、歴史的な米ドル高・円安と呼ばれた現象を再現させかねないといった影響がありそうだ。

個人的には、米ドル高・円安が151円の更新に向かう可能性はないと考えている。一時130円を大きく割れるところとなった米ドル急落の値動きは、経験的には米ドル高・円安トレンド終了の可能性を示すものだからだ。このため、151円の更新に至るほどではないものの、予想以上の米ドル高をもたらす可能性のある米金利上昇再燃という意識は必要かもしれない。