ユーロ/米ドルへの影響も考察

2月1日のFOMC(米連邦公開市場委員会)に続き、2日はECB(欧州中央銀行)の金融政策決定会合が予定されているが、最近にかけて米国とユーロ圏の利上げ見通しの「差」が拡大している。

FOMCは今回の0.25%に続き、次回3月の会合でも0.25%の利上げを行い、政策金利のFFレート誘導目標上限が5%に達したところで利上げは一段落するとの見方が一般的になってきた。これに対して、ECBは2月と3月に0.5%の利上げを行い、さらに5月と6月にも0.25%の利上げを行うことで、政策金利は現行の2.5%から4%まで引き上げられるというのが足元の金利市場の見通しとなっている。

FOMCが3月までに計0.5%の利上げ、一方でECBは6月までにその3倍となる計1.5%の利上げを行うといった具合に、利上げ見通しの「差」が拡大しているわけだが、その背景にあるのはインフレ状況の違いだ。米国ではインフレの是正が広がってきたのに対し、ユーロ圏では足踏みが目立っている。

特に、1月30日に発表されたスペインのCPI(消費者物価指数)は前年比で5.8%の上昇となり、事前予想の4.8%上昇を大きく上回るとともに、前月の5.5%上昇から加速する結果となり、改めてインフレへの懸念が広がった。

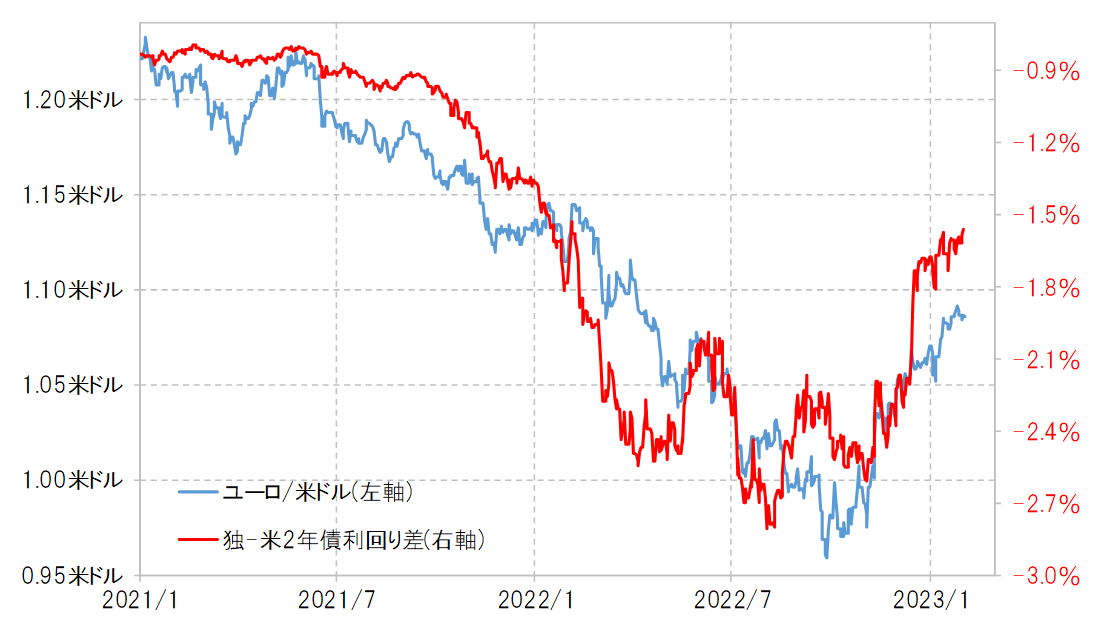

こうしたことを受けて、独米2年債利回り差ユーロ劣位は、ほぼ1年ぶりの水準まで縮小してきた。1年前のユーロ/米ドルは1.1~1.15米ドル程度での推移となっていたので、金利差との関係で考えた場合、ユーロ高・米ドル安は1.1米ドルを大きく上回ってもおかしくなくなってきたようだ(図表1参照)。

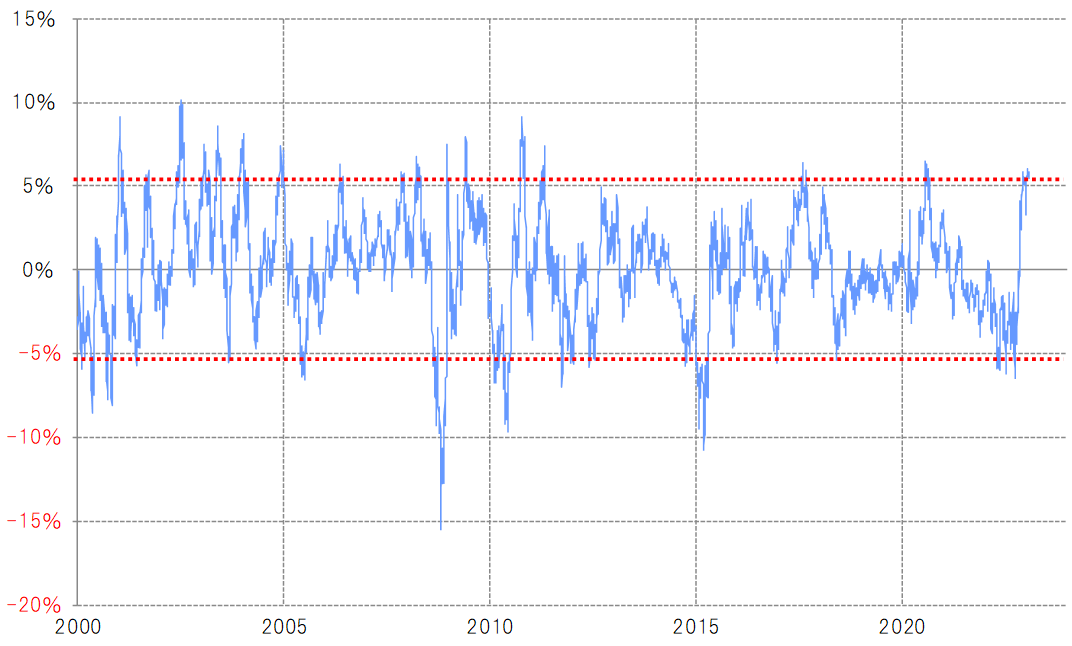

こういった中でも、ユーロ/米ドルが上げ渋るとしたら、それは「ペース」の影響ではないか。ユーロ/米ドルの90日MA(移動平均線)かい離率は一時プラス6%以上に拡大したが、これは短期的なユーロ「上がり過ぎ」懸念が強くなってきたことを示している(図表2参照)。

2000年以降で見ると、ユーロ/米ドルの90日MAかい離率がプラス10%を大きく上回ったことはなかった。足元の90日MAは1.03米ドル程度なので、それを10%上回る水準は1.13米ドル台といった計算になる。以上のことから、1.1~1.13米ドルの範囲では、短期的なユーロ「上がり過ぎ」懸念から、ユーロ反落リスクにも注意が必要になるのではないか。