40年前のインフレ・米ドル高の「その後」

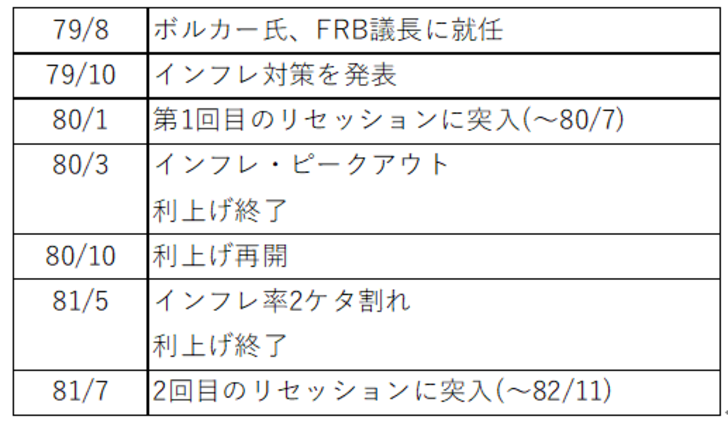

1980年代の米インフレは、1980年3月にCPI(消費者物価指数)が対前年同月比15%程度まで上昇したところでようやくピークアウトとなった。この後、FRB(米連邦準備制度理事会)は利上げを一旦終了したが、約半年後に再開した。インフレ率の低下が鈍く、インフレの是正が進まなかったためと考えられる。結局1981年5月、CPIの前年同月比上昇率が10%を割り込むようになったところで、ようやく利上げ完了となった(図表1参照)。

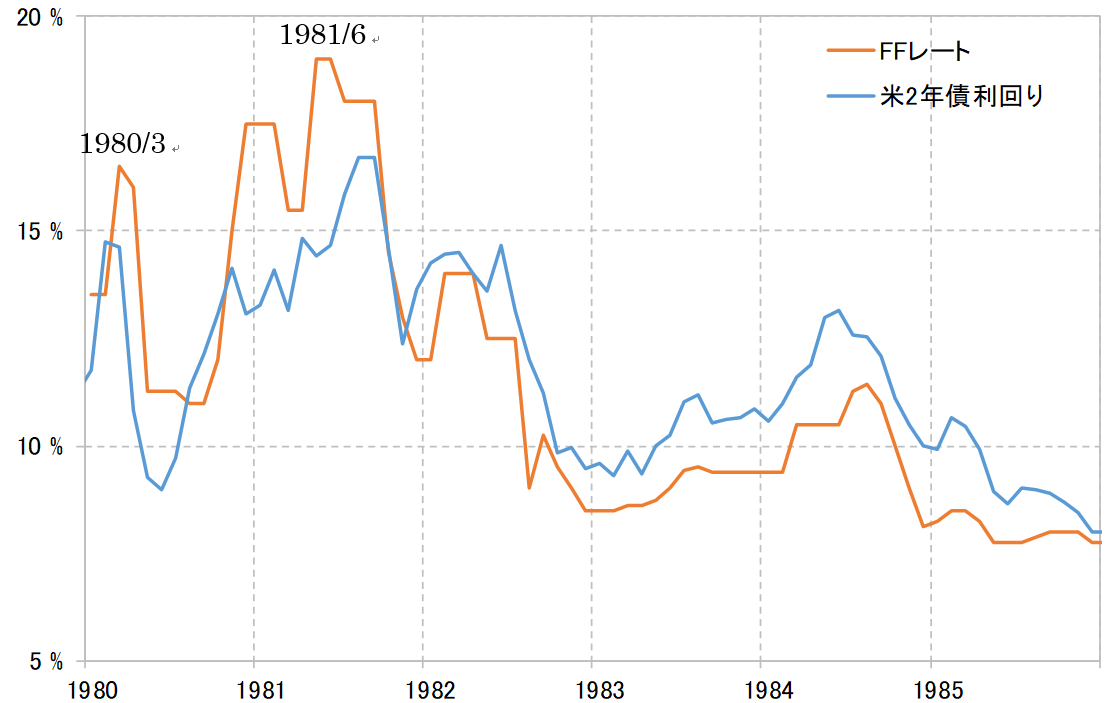

インフレが鎮静化に向かい、利上げが終了すると、その後は比較的早いペースで利下げが行われた。インフレ対策の大幅利上げを続ける中で、米景気は後退局面に転じたためだろう。この1980年代前半の米インフレ局面において、米国では2回の景気後退、リセッションに陥った。1度目は1980年1~7月、そして2度目は1981年7月~1982年11月だった。インフレが鎮静化した後は、それまでから一転、リセッション対策で大幅利下げが行われるところとなったわけだ。米国の政策金利であるFFレートは、ピークの20%程度から、1年程度で10%を下回るまで引き下げられた(図表2参照)。

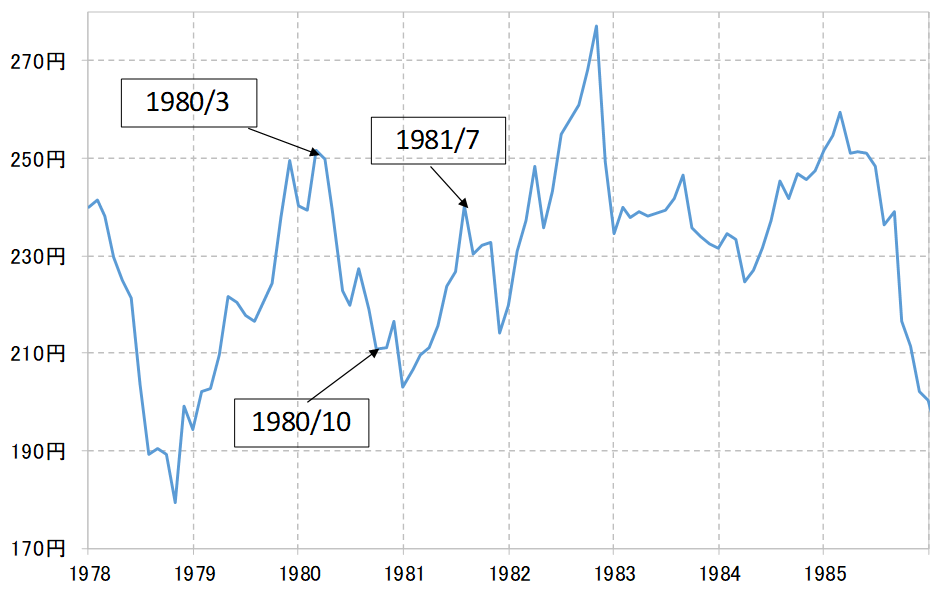

このような金融政策の転換に、当初は米ドル相場も比較的素直に連動した。この局面における米ドル/円は、1980年3月と1981年7月に当面のピークを打って下落に転じていたが、これはまさにインフレ対策の利上げ終了のタイミングと概ね重なっていた(図表3参照)。

ところが、米金融政策と米ドルの順相関の関係が、1982年には大きく崩れた。米国でリセッションが続く中、FRBは一段と利下げを進めるところとなったが、下がる米金利を尻目に、米ドルは上昇に転じ、インフレ局面で記録したこの間の高値も更新する一段高となった。これには、当時の米レーガン政権の経済政策、いわゆるレーガノミクスの影響が大きかったと考えられる。

当時は、東西冷戦の最終局面にあった。そして米国内では景気後退と物価高が同時進行するスタグフレーションが続いていた。そうした中で、1981年から始まった共和党のレーガン政権は軍事費拡張、そして景気対策として減税を行った。その一方で、インフレ対策の観点からマネーサプライの伸びを抑制した。

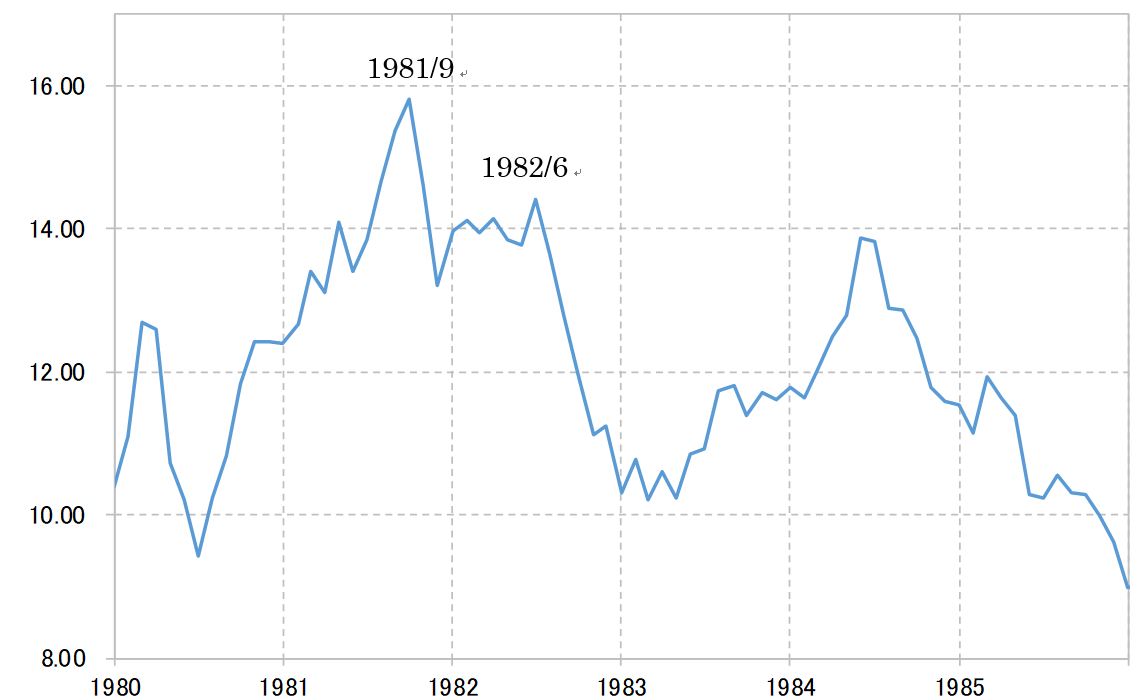

この結果、政策金利のFFレートは上述のように大幅に低下したものの、その一方で長期金利、米10年債利回りは1982年半ばにかけて15%前後で高止まりとなった(図表4参照)。これにより米国へ資金が流入、それに伴う米ドル高の放置は「ビナイン・ネグレクト(優雅なる黙認)」と呼ばれた。

これは「レーガノミクス」、その中の「強い米国、強い米ドル」政策として知られている。ただそれは財政赤字と、そして行き過ぎた米ドル高による貿易不均衡の拡大に伴う経常赤字といった財政・経常「双子の赤字」をもたらし、その解決を目指して1985年の「プラザ合意」による米ドルの実質的な大幅切り下げに向かうところとなった。

以上が、約40年前、前回の米インフレ局面=米ドル高が一段落した「その後」のストーリーだ。これを参考に、今回のインフレ鎮静化の「その後」を考えてみよう。インフレが鎮静化すると、インフレ対策の大幅利上げが景気後退を招き、その程度次第では一転して早いペースで利下げに向かうことも考えられる。それは米ドルを大きく下落させる可能性もありそうだ。

インフレ率がFRBの目標とする2%へ戻るのに時間がかかり、景気後退と物価高の同時進行、スタグフレーションが起こった場合の政策対応は注目する必要があるだろう。スタグフレーション対策の政策は、必ずしも通貨高をもたらすわけではない。ただ、40年前の経験を参考にすると、長期金利の高止まりによって、短期金利の低下の割に米ドル高が続く可能性もありうるのかもしれない。