先週、S&P500は1.55%、ナスダック100は3.15%下落しました。10年債利回りは2008年から久しぶりに4%台に乗せる展開となりました。

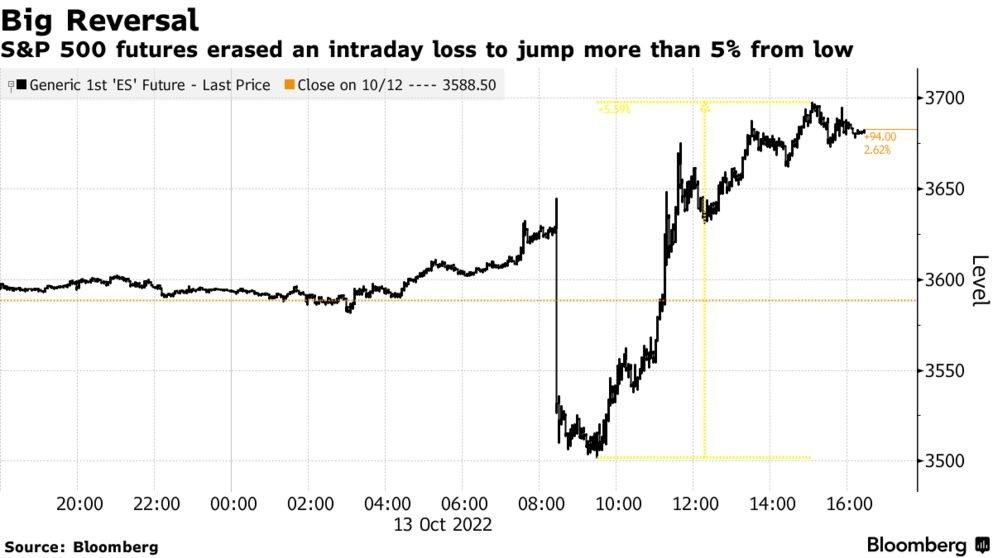

先週10月13日(木)のニューヨーク株式市場は長い間マーケットを見ている者にとって非常に興味深い動きをしました。注目はCPI(消費者物価指数)の発表でした。さすがにインフレはピークをつけただろうとの期待感があり、前日もマーケットは上がっていましたが、今回も事前予想を上回り、しつこいインフレはピークをつける様子がないという失望的な内容となりました。これを受け、当然株価は下落すると思われました。実際、S&P500は寄り付きには前日比で2.4%ほど下落し、安値をつけました。しかし、その後大きく反転し、1日をかけて上昇し、結局この日は安値から5.6%も上げて終わったのです。

CPIは多くの市場参加者の期待を裏切る内容で、ほとんどの方がこの日も株価が下がると思っていたことでしょう。マーケットがこのような動きをしたのは、1983年からこれまでで9回しかなく、今回の動きは大変興味深いものの1つです。

13日の株式急反発の背景

では、なぜこのような動きをしたのでしょうか。この日のマーケットに関して入手可能な情報から実際に何が起きたのかを解説してみましょう。

時価総額、流動性ともに世界最大の米国株式市場には、ありとあらゆるタイプのマーケット参加者がいます。ウォーレン・バフェット氏のような長期的な視点で投資を行う投資家もいれば、超短期的な利益を目指すトレーダーもいます。

今回の不可思議な株価の動きは、どうもその短期的な目線で利益を狙うトレーダーのポジショニングが絡んでいたようです。アルゴリズムやクオンツ戦略で資金の運用をしているトレーダーは、現在ショート(空売り)のポジションをとっていても、相場の環境が変わったと判断するや、次の瞬間に素早くポジションをニュートラルにするトレードを行います。

先週一部のトレーダーは、CPI発表後の株価の下落を見込み、10億ドル(約1,480億円)相当以上の個別銘柄の株価の下落で恩恵を受けるプットオプションを買っていたようです。このレバレッジの効いたポジションは過去最高レベルの規模の買いだったと言います。これにより、彼らは株価が下落すると莫大な利益が得られる体制でいたわけです。

実際、米国東部時間8時半(日本時間21時半)に発表されたCPIは、事前予想を上回る、引き続き高いインフレを発表、寄り付きのS&P500は前日比で2.4%下落し、今回の賭けが報われる結果となりました。

これまでは想定内の展開ですが、今回ユニークだったのはその後の展開です。寄り付きでこのような大幅の下げがあると、他のトレーダーや投資家の売りも入り、マーケットはもっと下がる、もしくは下げ止まるというのが普通の流れだと思います。そんな中、今回珍しかったのは、その後マーケットが急騰したことです。

変わった動きをしたのは恐怖指数と呼ばれるVIX指数が下落したことです。通常マーケットが大きく下がる時はVIX指数が上昇する傾向にあります。VIX指数が上昇しなかったのは、下落に賭けていたトレーダーが早々に利益を確定したからではないかという見方があります。実際に何が起きたかというと、マーケットが下落した局面でショートしていた分の大量の買い戻しに加え、売る権利であるプットオプションの大量の売りが出たとみられています。プットオプションを売るということは、マーケットの上げに賭けることになります。これらの取引の規模があまりにも大きかったことで、下落していたマーケットの動きを180度変える影響があったと言います。

加えて、今回S&P500が下落した3,500というレベルは、S&P500が2020年3月の安値から22ヶ月かけて上昇した高値から50%下がったレベルであり、テクニカル的にマーケットがリバウンドしやすいレベルなのです。明らかに、これによりマーケットはリバウンドするとみたマーケット参加者もいたようです。

加えてS&P500の長期的なサポートラインである200週間の平均線も現在の3,600辺りにあり、2016年、2018年もこの200週間の平均線辺りで株価がリバウンドしたという経験則も働いたのではないかとみられています。

ただし、その翌日14日(金)には10月のミシガン大学消費者信頼感指数が発表され、9月の58.6から59.8に上昇しました。消費者信頼感が順調に改善した一方、家計のインフレ期待は1年先、5年先ともに上昇しています。これを受け14日(金)のマーケットは2.37%下落となりました。

今週注目の米国企業の決算発表

これまでのところS&P500採用銘柄のうち35社、約7%の企業が決算発表を終えていますが、まだ始まったばかりで、決算発表の結果を結論付けるにはほど遠い状況です。今週も引き続き決算発表に一喜一憂する、株価のボラティリティの高い相場が続きそうです。

先週14日(金)に決算発表を行ったモルガン・スタンレー(MS)が事前予想を下回りました。一方、JPモルガン・チェース(JPM)やウエルス・ファーゴ(WFC)、ユナイテッドヘルス(UNH)は事前に予想を上回りましたが、全体マーケットを押し上げるほどのインパクトはありませんでした。

今週はバンク・オブ・アメリカ(BAC)、ゴールドマン・サックス(GS)、ジョンソン&ジョンソン(JNJ)、ネットフリックス(NFLX)、テスラ(TSLA)などの決算発表が控えています。