50代の読者の方のなかには、保有している資産をどう取り崩していくべきかを考えるのは、まだ早いと思っている方も多いかもしれません。しかし「資産形成」の最終コーナーに近づいている50代後半にもなれば、資産の取り崩しについて、そろそろ検討してもいい頃です。何しろ「資産活用」の時期は間近に迫ってきているのですから。そこで今回は、50代の資産の取り崩し方法についてお伝えします。

50代は資産形成の頂上間近、そろそろ下山の準備を

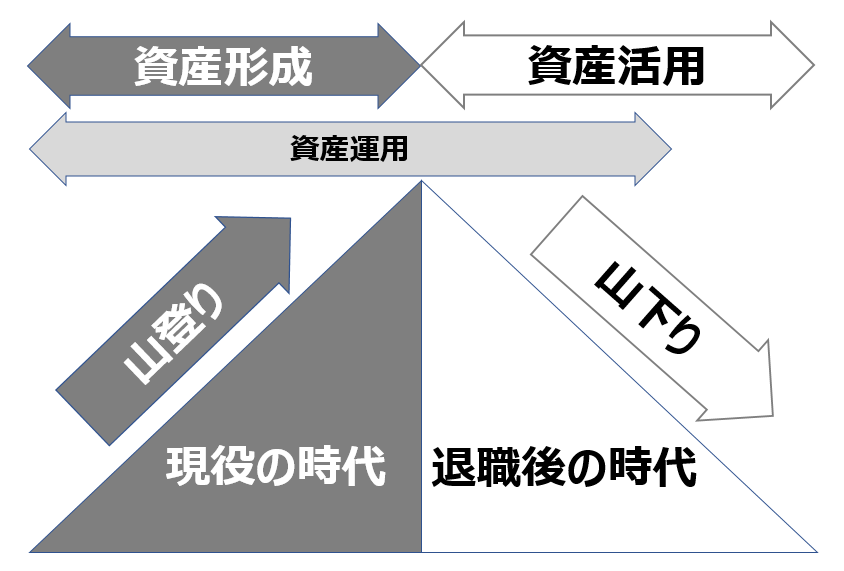

まず、「資産形成」と「資産活用」について簡単に触れておきましょう。「資産形成」は、最近よく使われるようになった言葉ですが、資産を創り上げるプロセスのことです。下の図のように、生涯にわたるお金との向き合い方を登山に例えると「山を登る局面」と言えます。これに対して「資産活用」は、出来上がった資産を使いながら生活をしていく退職後の生活ですから、登山でみれば「下山のプロセス」となります。

50代と言えば、山の頂上に近いところまで登ってきています。そこまで来れば山をどう下りようかと考えても良いはずです。むしろ、登山ならば山を登る前に下山ルートを確認していますよね。山の一番高いところを目指していてもそこに崖があるだけなら、登山途中で下山ルートへとつながる道を選ぶべきでしょう。

生涯にわたるお金との向き合い方のなかの下山方法、すなわち「資産活用」の要点を早いうちから理解しておきたいものです。ここでは2つのポイントをご紹介します。

資産の課税形態で考える「アセット・ロケーション」

「資産形成」の手段としてその効用をよく指摘されるのが、NISA(少額投資非課税制度)、つみたてNISA、企業型DC(企業型確定拠出年金)、iDeCo(個人型確定拠出型年金)など、いわゆる非課税投資の制度です。なかでもDC系の口座(企業型DCやiDeCo)は本人が拠出する資金は所得から控除されますので、所得税減税のメリットも享受できます。特にiDeCoは自分が拠出した分は確定申告することで所得税が還付されますので、よりメリットを実感できます。これらDC系の口座は「資産形成」のメリットが相対的に大きい口座として紹介されています。

しかしDC系の口座から資金を引き出す際には、その額が所得税の対象となることに注意が必要です。もちろん一括で引き出す際には退職所得控除の対象となりますし、年金で受け取れば公的年金等控除の対象となりますから、高い税優遇が受けられます。それでもこれらの引出額は、投資による利益の部分だけでなく元本の引き出し部分についても「課税所得」になることを忘れてはいけません。

これに対してNISAは所得税を支払った後の資金で運用していることから、引き出す際に課税所得とはなりません。そのため所得税を気にする必要はありません。

「資産活用」の時代になって初めて、課税所得かどうかの意味を実感できますから、それを念頭に置いて、50代のうちにNISA系の口座とDC系の口座の資産バランスを考えることが大切ではないでしょうか。

「資産形成」の時代により有利なDC系の口座と、「資産活用」の時代に気楽に引き出せるNISA系の口座、どちらの口座でどれくらいの資産を創り上げるべきかを最終コーナーで調整することが可能です。これはアセット・ロケーションのアイデアの1つです。資産の種類でバランスを考えるアセット・アロケーションではなく、資産の課税形態でどの口座に資産を置いておくかを考えるアセット・ロケーションです。

引出額は資産の運用成果を悪化させない「率」で計算

2つ目のポイントは資産の取り崩し方です。多くの日本人は、「退職したら年金以外に毎月10万円」といった定額の引き出しを考えがちです。これは資産の「定額引き出し」と言われる方法ですが、資産が現金・預金だけの時代の取り崩し方法です。「額」を決めておくことで使いすぎないための引き出しの上限ルールを作るといった感覚でしょうか。

しかし今や50代のうち24.7%の世帯が有価証券を保有していますし、退職金で僅かでも運用をしてみようと考えている方もいらっしゃるでしょう。そうした現状を踏まえ、現金・預金時代の取り崩し方法ではなく、運用資産時代の取り崩し方法を理解しておくべきです。

保有する資産が運用資産の場合には、「運用しながら資産を引き出す」ことになりますから、引き出した資産の使い過ぎを警戒する「定額引き出し」のルールではなく、残った資産の運用成果を悪化させない「率」で考える引出ルールが必要になります。

例えば、価格が下落しているときにも相変わらず「定額」の資金を引き出せば、元本が想定以上に減少することになります。あとに価格が上昇することになっても元本が少なくなっていることで回復力が弱くなりかねません。これを繰り返すと、最終的に残すべき資産が想定を下回ることも懸念されます。仮に、ポートフォリオを創って、20年間で年率3%の収益率目標を確保できたとします。それでも取り崩し方法を間違えると、20年後の元本が想定を大きく下回ることが起き得るのです。これを専門用語では「収益率配列のリスク」と呼んでいます。

このリスクを回避する方法が、引出額を事前に決めた「率」で計算する方法です。残高に対する「率」を使うと、価格が上昇して残高が増えたときには引出額が増え、価格が下落して残高が減った時期には引出額を減らすことができます。これによって元本の過剰な減少を抑えることができるのです。こうした方法を知っているだけで、資産活用時代でもまだ運用を続けられるという視点も見えてきます。50代でもあと20-30年は運用期間があるということになります。