ユーロ安阻止の大幅利上げ

7月21日のECB(欧州中央銀行)の金融政策会合で、この局面では初めて、そして事前の予想を上回る0.5%の大幅な利上げが決まると、ユーロ高・米ドル安へ大きく動き、ユーロ/米ドルは約22年ぶりに1ユーロ=1米ドルの「パリティ(等価)割れ」となった。最近は一段とユーロ安・米ドル高が進んでいたが、インフレ懸念がある中で、それを拡大する要因でもあるユーロ安の阻止も、ECBが利上げ幅を拡大した理由の1つだった可能性はある。

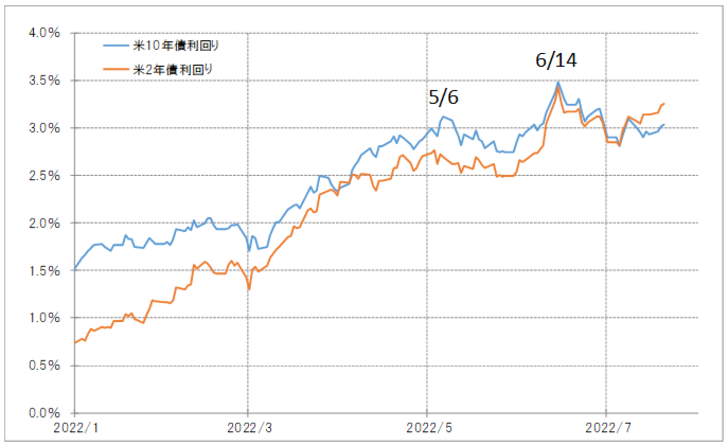

ユーロは2021年の1.23米ドルから、上述のように約22年ぶりの「パリティ割れ」まで大幅な下落となっていた。それは基本的には、独米金利差ユーロ劣位拡大に沿った動きだった(図表1参照)。今回のECBの動きを受けて、そういった金利差ユーロ劣位拡大の流れに変化が出てくるかは、ユーロ安・米ドル高の流れが変わるかを考える上で最大の注目点となるだろう。

そう考えるのは、一方の米金利には上昇鈍化の兆しもあるためだ。最近の米金利は、FOMC(米連邦公開市場委員会)前後でサイクル・トップを付けるといったパターンが続いてきたが、27日のFOMCにかけてこの間の高値を更新できるかは注目されるところだろう(図表2参照)。

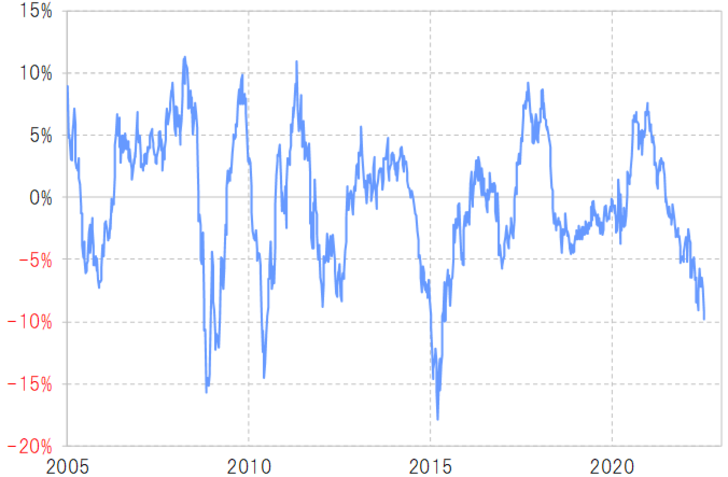

ユーロ/米ドルが「パリティ割れ」まで下落したことで、52週MA(移動平均線)かい離率はマイナス10%程度まで拡大した(図表3参照)。経験的には、徐々にユーロ「下がり過ぎ」懸念が強くなっている可能性がありそうだ。そうした中、ユーロ安・米ドル高を後押ししてきた金利差ユーロ劣位拡大の流れが変わるかは、ユーロ安・米ドル高トレンド自体に影響する可能性があるだろう。

さらに、そのようなユーロ安・米ドル高の動向は、米ドル高・円安にも影響する可能性があるのではないだろうか。最近の米ドル高・円安は、約22年ぶりといったユーロ/米ドル「パリティ割れ」という象徴的な出来事に引っ張られた感じもあった。その意味では、ユーロ安・米ドル高の終わりは、米ドル高・円安も含めた米ドル高全体の終わりに影響する可能性もあるだろう。