「金利離れ」、そして株安との連動=米ドル高

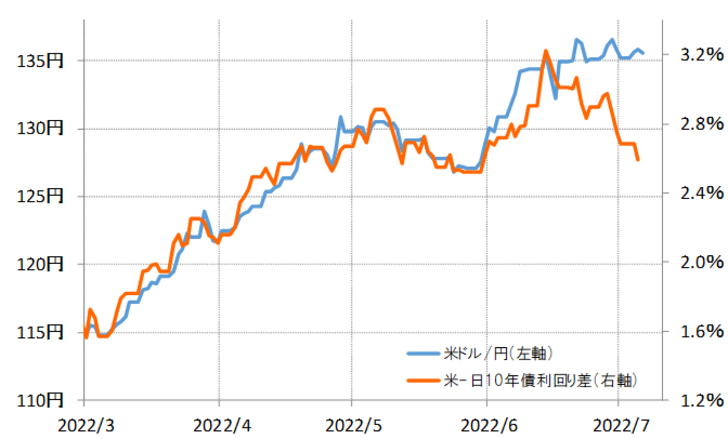

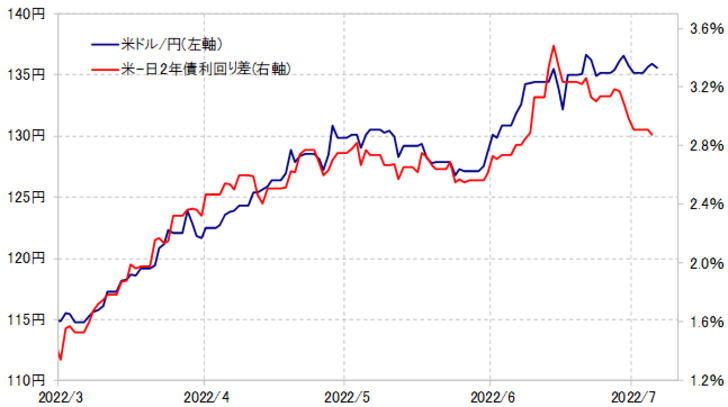

このところ金利差と為替の動きのかい離が目立っている。例えば、日米金利差の場合、長期金利の米10年債利回り、金融政策を反映する米2年債利回りとも、最近にかけて大きく低下したことで、金利差の米ドル優位もかなり縮小した。この間の両者の関係からすると、この金利差米ドル優位縮小により、本来的に米ドル/円は130円程度まで米ドル安・円高に戻ってもおかしくなさそうだった(図表1、2参照)。

そんな金利差米ドル優位の大幅な縮小の割に米ドル高・円安が大きく崩れなかったのは、対円以外での米ドル高に引っ張られたということが考えられる。最近にかけて、対ユーロ、対豪ドルなどで米ドルはこの間の高値を更新してきた。このように米ドル全面高が目立つ中で、米ドル/円もそれに連れる形で、金利差の米ドル優位の大幅な縮小ほどに米ドル安への戻りが鈍いということはあったかもしれない。

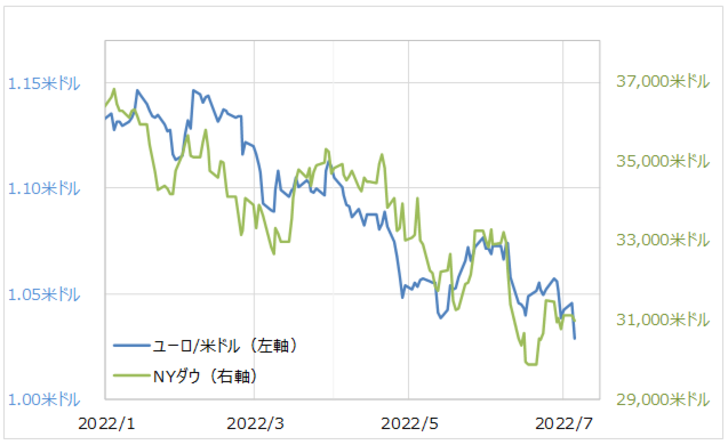

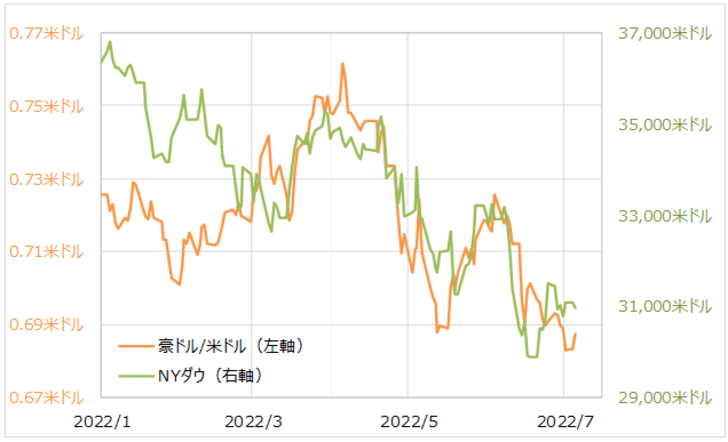

それにしても、ユーロ/米ドルや豪ドル/米ドル、既に米ドル/円のところでも確認したように、このところ米金利が比較的大きく低下したにもかかわらず、なぜ米ドル高が広がったのか。

ユーロ/米ドルや豪ドル/米ドルの最近にかけての米ドル高は、米国の株安と一定の相関関係が続いていた(図表3、4参照)。その意味では、米金利低下でも米ドル高となったのは、米国株安が米ドル買い発生につながっていると考えると、一応辻褄は合いそうだ。

株安と米ドル買いの関係で考えられるのは、米国の投資家が国内の株価下落に伴う損失をカバーするべく、外遊資金の引き揚げ、いわゆるレパトリエーション(母国への資金回帰)に動いているといった影響ではないか。

レパトリエーションの米ドル買いにより米ドル高はまだ続くのか注目されるところではあるが、大きくかい離した金利差との関係は、やはり先々の米ドル反落リスクとして警戒する必要があるのではないか。