6月半ばのFOMCに注目

今週から6月に入りますので、今回は特に米ドル/円について、6月を中心とした当面の見通しを考えてみたいと思います。結論的に言うと、6月半ばに予定されているFOMC(米連邦公開市場委員会)をにらみながら、「米金利低下=米ドル下落」がどこまで続くか、125円割れはあるかなどが主な焦点ではないでしょうか。

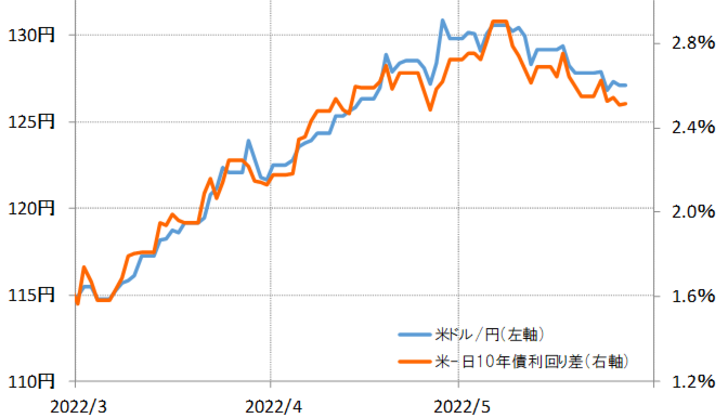

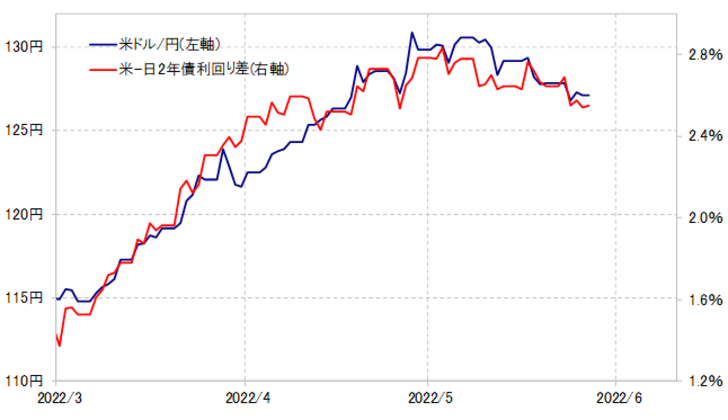

米ドル/円は3月の115円程度から、5月にかけて一気に130円を超えるまでの急上昇を展開しましたが、先週は一時126円台まで反落となりました。この動きは、日米金利差とほぼ重なったものでした(図表1、2参照)。つまり、対円で米ドルが急上昇となったのは、日米金利差米ドル優位が大きく拡大したことに連れたものであり、そんな金利差米ドル優位が最近にかけて縮小したことから、米ドルも反落したということでしょう。

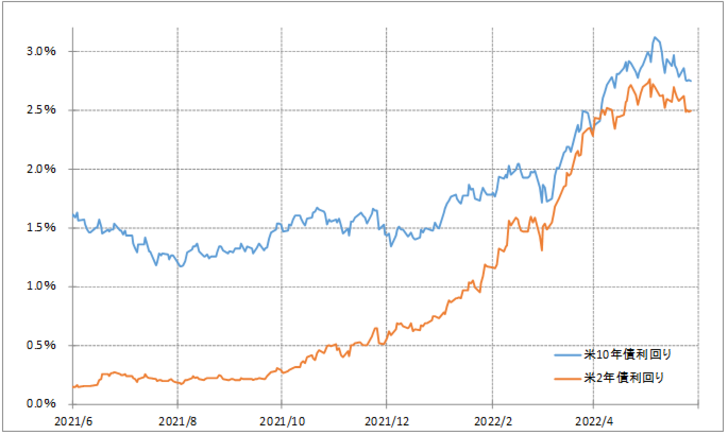

日米金利差変化の主役は米金利です。金融政策を反映する米2年債利回りは、2021年11月にパウエルFRB(米連邦準備制度理事会)議長が、それまでの「インフレは一時的」との見解を撤回し、インフレ対策の強化に動いたところから上昇ピッチが加速、そして長期金利の米10年債利回りも2022年3月頃から上昇加速となりましたが、5月4日のFOMCの後からは低下気味の展開となりました(図表3参照)。

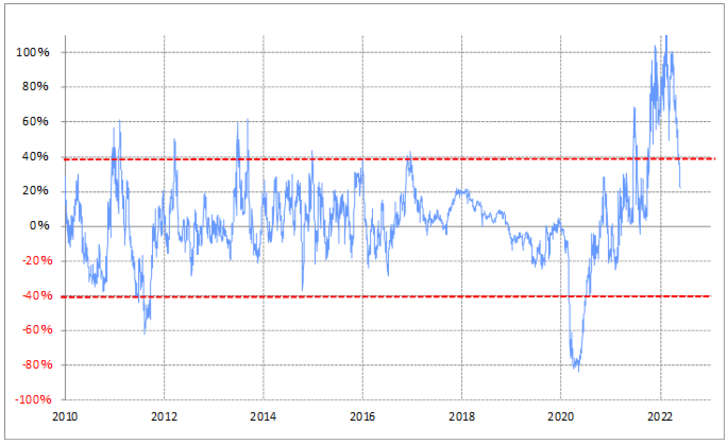

このような米金利の動きを、90日MA(移動平均線)かい離率で見ると、記録的な「上がり過ぎ」の修正が進んだ結果だったと言えそうです。米10年債利回りの90日MAかい離率は一時50%近くまで拡大したところから、足元では20%以下に縮小してきました(図表4参照)。米2年債利回りの90日MAかい離率に至っては、一時の100%前後から、足元では20%程度まで縮小しました(図表5参照)。

上述のように、2021年11月にパウエルFRB議長がインフレ対策強化を宣言して以降、米金利は加速度的な上昇が続きました。そんな米金利の急上昇に、2022年3月以降は、米ドル/円も引っ張られた形となった結果、約2ヶ月程度で115円から一気に130円を超える記録的な米ドル高・円安をもたらしたということでしょう。

そしてそんな米ドル高・円安は、5月FOMCを境に、加速度的な米金利上昇が一巡し、記録的な「上がり過ぎ」の修正で低下傾向に向かったことから、それに連れる形で先週は126円台まで米ドル安・円高に戻してきたということになるのではないでしょうか。

以上のように見ると、6月にかけての米ドル/円の見通しは、まずは先週にかけての「米金利低下=米ドル安・円高」がどこまで続くかが焦点になりそうです。ここで1つ注目したいのが米金利の中でも、とくに金融政策の影響を大きく受ける米2年債利回りの動向です。

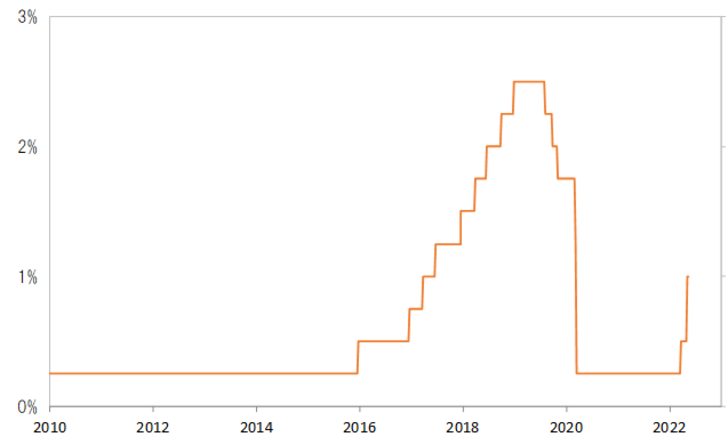

米2年債利回りは5月FOMCを前後して一時2.7%以上に上昇しました。これは、米国の政策金利であるFFレートが、基本的にこの先2.5%以上に引き上げられることを織り込む動きと言えるでしょう(図表6参照)。先週公表された5月FOMC議事録では、景気に対して中立的な水準以上へ政策金利を引き上げる可能性が確認されており、それはまさにFFレートの2.5%以上への引き上げと受け止められました。

そのような米利上げ見通しが基本的に変わらなければ、米2年債利回りは2.5%を大きく下回る可能性は低いでしょう。米2年債利回りは、既に先週にかけて一時2.5%を割れるところまで低下しているので、FFレートがこの先2.5%以上に引き上げられるといった見通しに変わりないなら、さらなる米2年債利回りの低下は限られるのではないでしょうか。

逆に言うと、米利上げ見通しに下方修正の可能性が出てきた場合、具体的にはFFレートは2.5%未満の引き上げにとどまりそうとなった場合は、米2年債利回りも低下余地が拡大する可能性が出てくるでしょう。

6月半ばにはFOMCが予定されていますので、それをにらみながらこれまで織り込んできた米利上げ見通しを吟味する展開となりそうです。その上で、米2年債利回りの低下が限られるようなら、米ドル/円も節目である125円を割らない程度の下落にとどまりそうです。ただ、米2年債利回りが2.5%を大きく下回る動きになる場合は、米ドル/円も125円を割り込み、下落リスク拡大に注意が必要になるのではないでしょうか。