「怒涛の円安」の本格調整の考え方

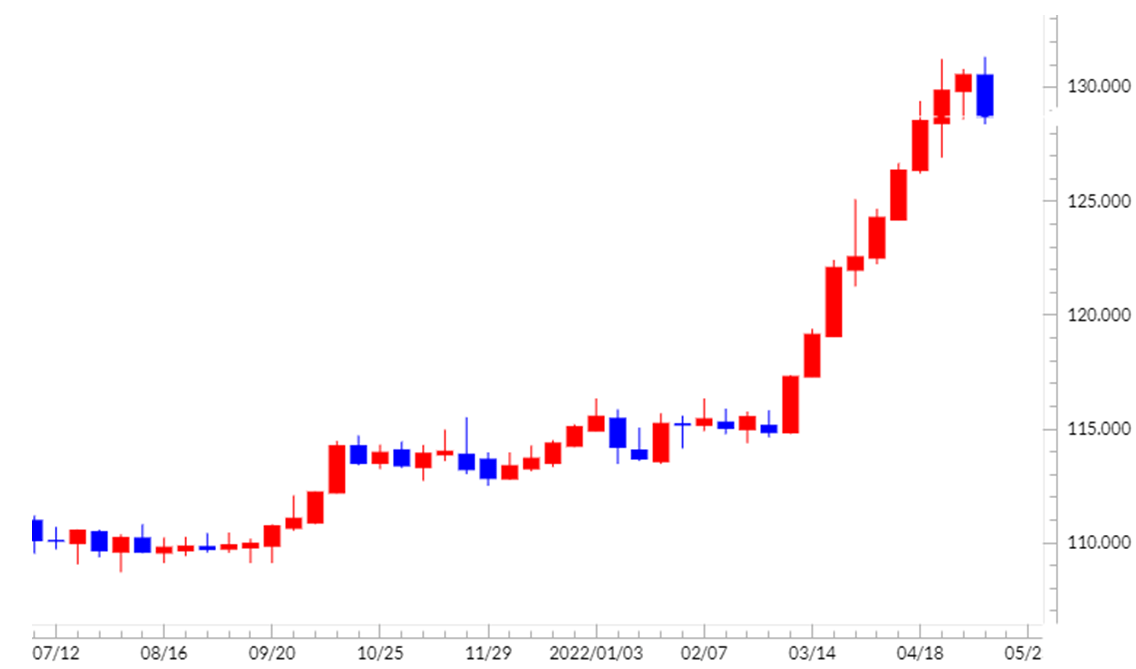

破竹の勢いで展開してきた米ドル高・円安も、今週はさすがに一息つきそうになってきた。先週まで米ドル/円は9週連続で米ドル陽線となるなど、2ヶ月以上も大した息継ぎすらすることもなかったが、相場には基本的に息継ぎが必要であり、今がまさにそのタイミングの可能性がある(図表1参照)。では、「怒涛の円安」が一段落したら、どこまで円高に戻すだろうか。

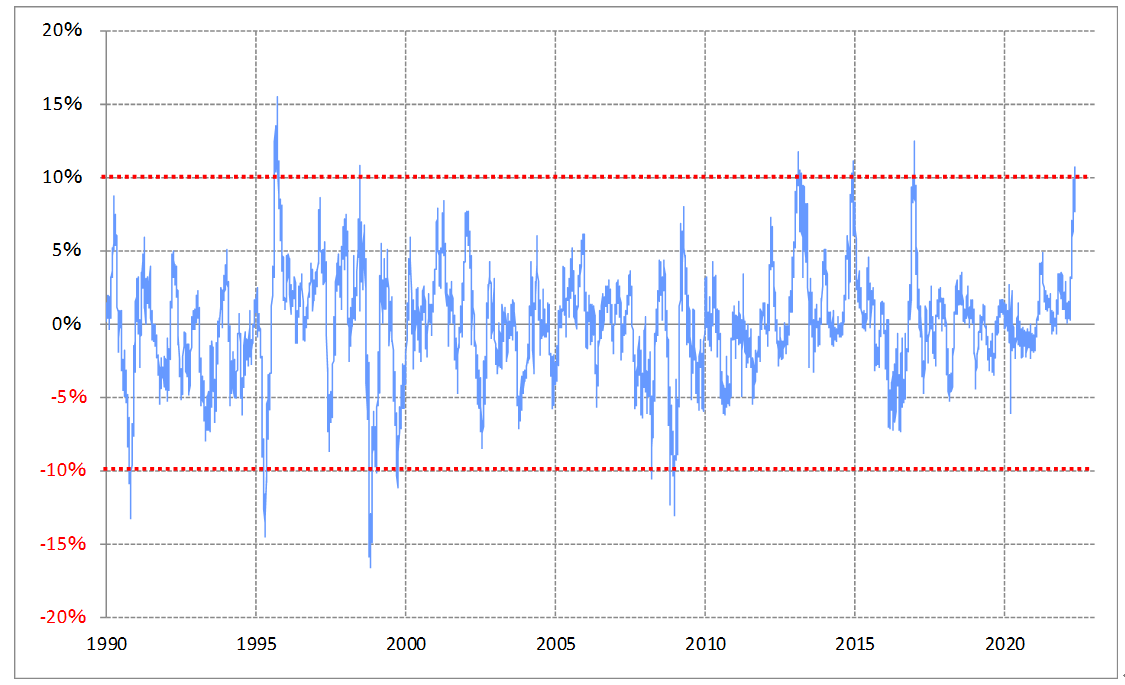

まずは、テクニカルな観点から考えてみる。米ドル/円の90日MA(移動平均線)かい離率は、最近にかけてプラス10%以上に拡大した(図表2参照)。これは、短期的な米ドル「上がり過ぎ」懸念が強くなっていた可能性を示していた。経験的にはそんな「上がり過ぎ」が本格的に修正に向かうと、米ドルは90日MA割れまで下落する可能性が高かった。

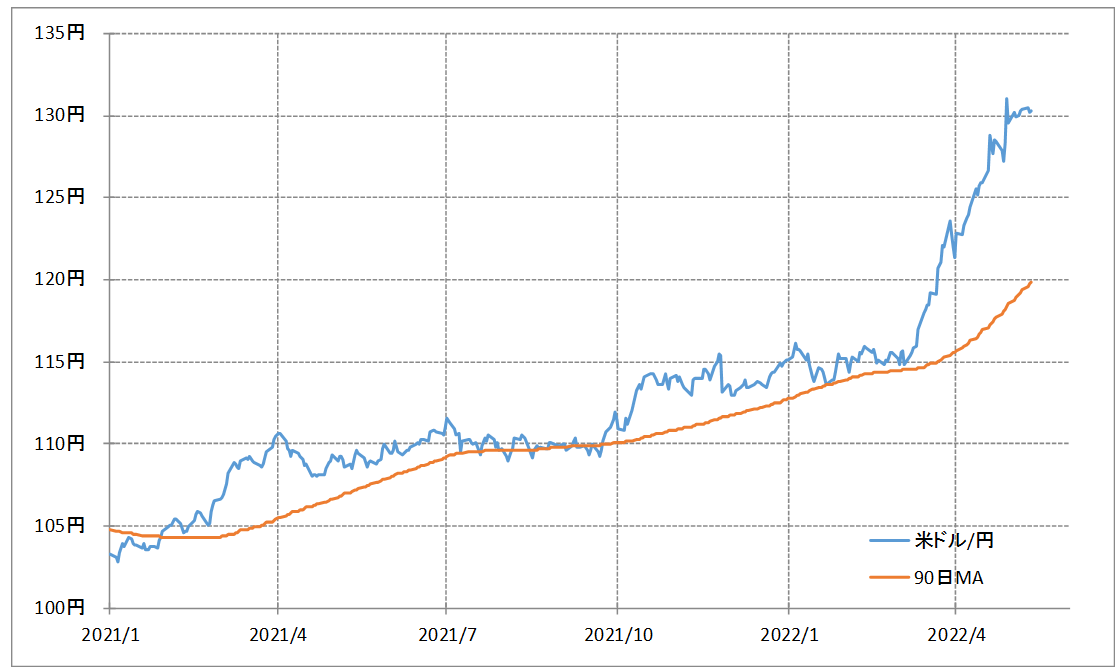

ちなみに、足元の米ドル/円の90日MAは120円程度(図表3参照)。ただ、最近にかけての米ドル急騰を受けて、90日MAも急上昇となっているため、この先それほど時間をかけずに125円に向かって一段と上昇する可能性が高いだろう。

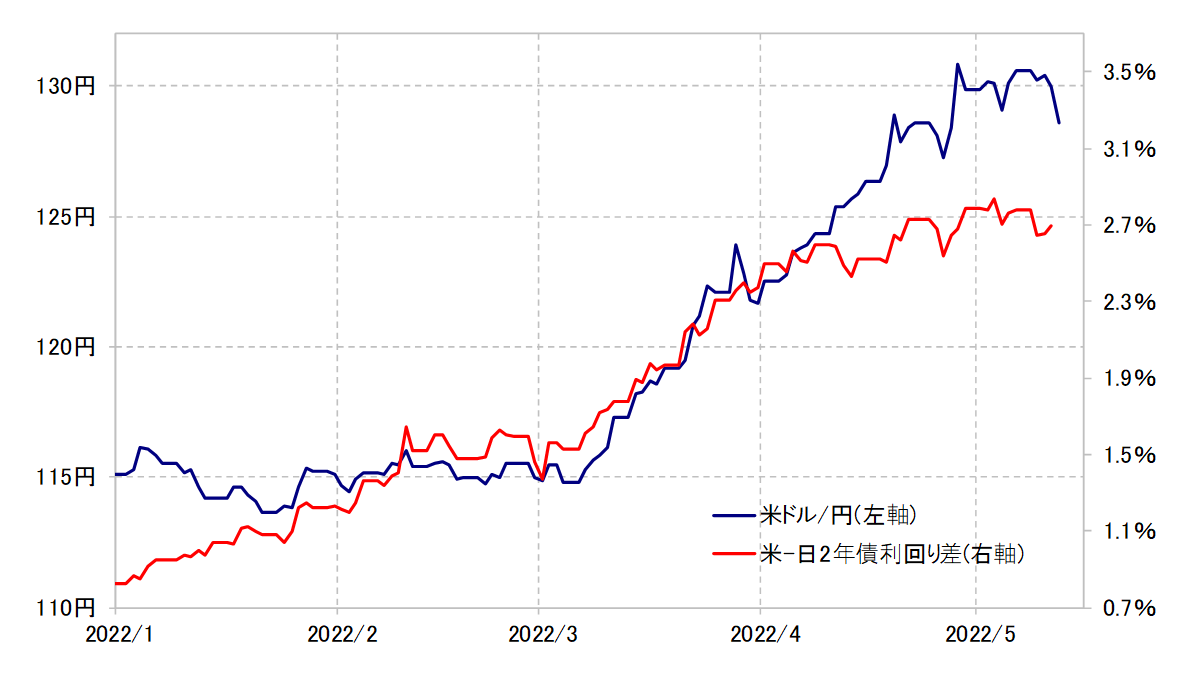

次に日米金利差との関係で考えてみよう。ここまでの米ドル高・円安は、基本的には日米金利差米ドル優位拡大によって正当化されてきたものだった。ただ細かく見ると、この1ヶ月ほどは、日米金利差米ドル優位拡大も頭打ち気味となっており、125円以上の米ドル高・円安は金利差で説明できる範囲を超えた動きであった(図表4参照)。

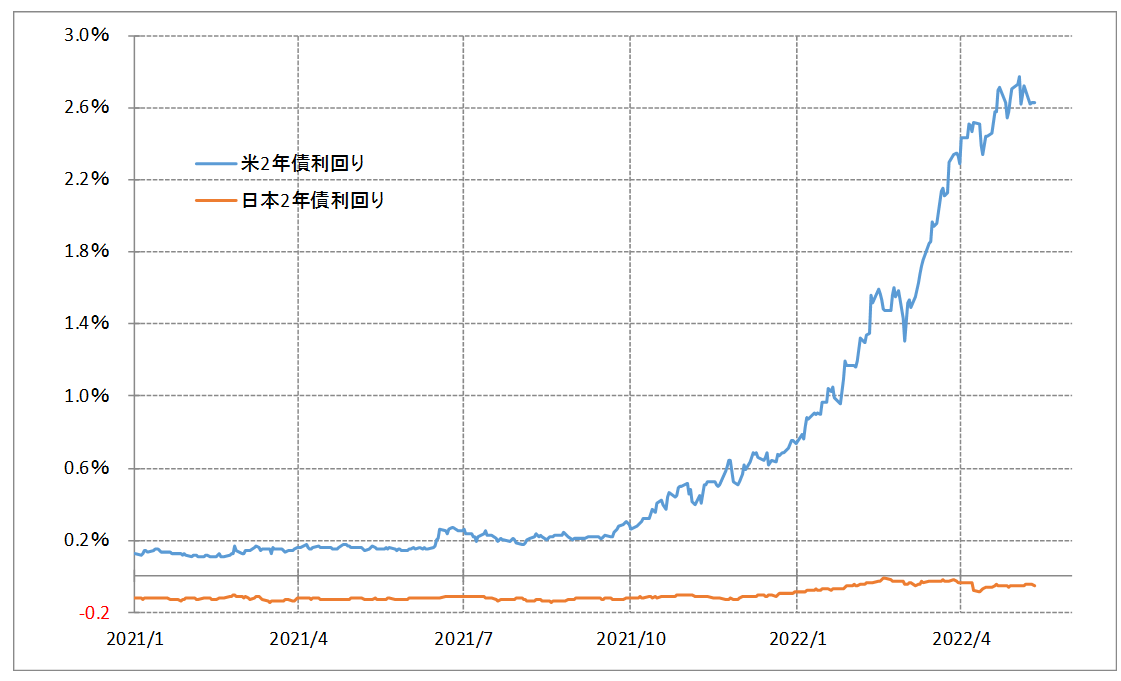

振り返ると、米ドル高・円安が125円を超える頃からは、いわゆる日銀の金利上昇阻止策である「指し値オペ」が円安加速のきっかけとなることが多かった。日本の金利は日銀の政策を受けて上昇しなかったものの、一方で大きく低下したわけではなかった(図表5参照)。にもかかわらず、この材料で円売りが拡大したのは、理屈的には合わない。

以上のように見ると、9週連続米ドル陽線といった記録的ペースでの米ドル/円上昇、「怒涛の円安」になるが、それがさすがに勢い余ってオーバー・ペースになっていた可能性はある。このためその調整が本格化した場合は、125円にどこまで近付く可能性があるかが、大きな目安になるのではないか。