介護に備えて知っていると便利な制度

介護が必要になると、元気な時とは違った支出が増えます。介護保険を利用する場合にも、所得に応じた負担割合(1~3割)を支払う必要があります。

また介護費用だけでなく、何らかの疾患で通院することで、医療費の負担が増えるケースも多いと思います。一方で、老後の収入源は“年金のみ”という方が多数派ではないでしょうか。そこで、少しでも支出を抑えるために、医療費や介護費の負担軽減に役立つ制度を紹介します。

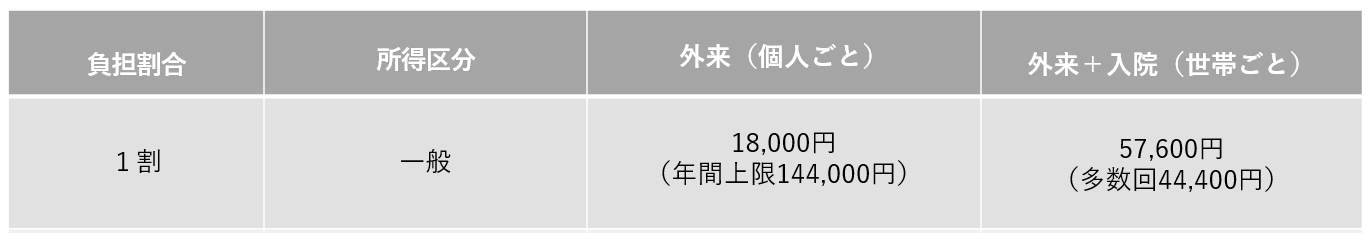

1:医療費が高額になった場合に使える「高額療養費制度」

まず知っておきたいのは、医療費の負担を軽減する「高額療養費制度」。医療機関や薬局の窓口で支払う医療費が1ヶ月(歴月:1日から末日まで)間に、年齢や所得に応じて定められた上限額を超えた場合、その超えた金額分の払い戻しを受けることができる制度です。

1件ごとの自己負担が上限額に満たない場合でも、合算できます。70歳未満は、医療機関ごと、入院・外来ごと、医科・歯科ごとに分けて一部負担金が21,000円を超えたものが計算対象となるのに対し、70歳以上の方は個々の金額に縛りなくカウントできます。

また、同じ世帯で同じ健康保険に加入していれば各々の自己負担額を1ヶ月単位で合算できるので、例えば夫婦の場合、合算することで上限額を超えるケースが多いと思います。

※適用区分が現役並みの所得、住民税非課税世帯などの場合を除く

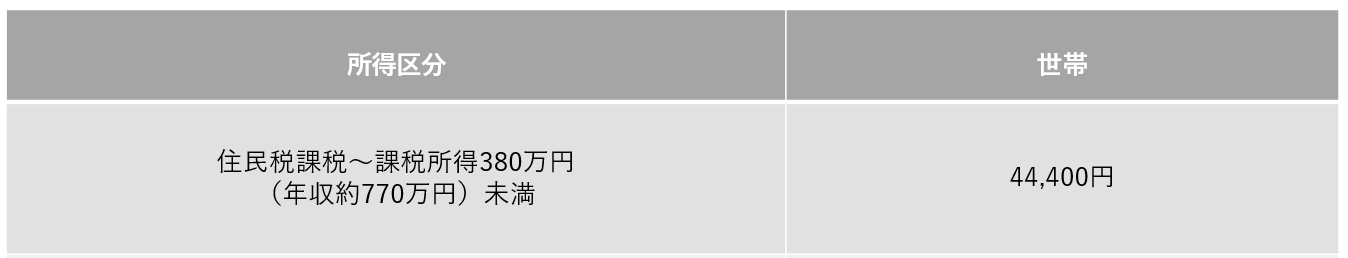

2:高額な介護費の自己負担も軽減できる「高額サービス費の支給制度」

医療費同様、介護保険で自己負担となる費用についても軽減制度があります。「高額介護サービス費の支給制度」です。

居宅サービスや施設サービスを利用することで、1ヶ月間に支払った利用者負担額が定められた上限額を超えると、超えた分が払い戻される制度です。同じ世帯で暮らす夫婦がどちらもサービスを利用している場合は、2人分の自己負担額を合算します。

※現役並みの所得、住民税非課税世帯などの場合を除く

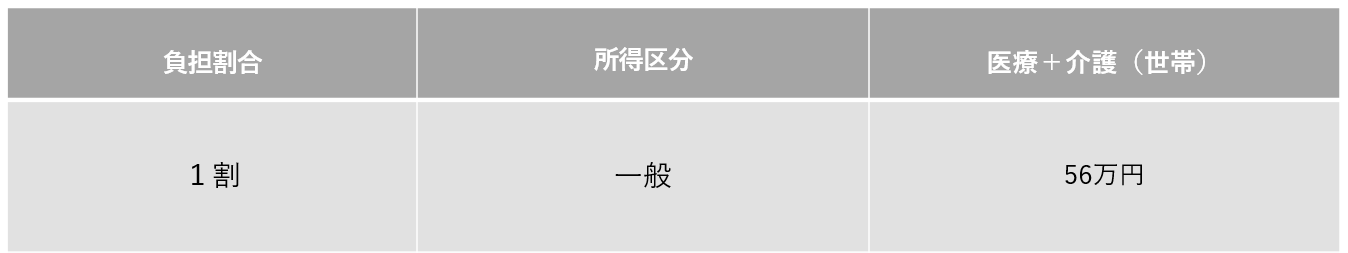

3:医療費と介護費、両方の支払いが多い場合に使える「高額医療・高額介護合算療養費制度」

医療費と介護費、両方の支払い額が大きいケースもあると思います。各々上限額を超えない支払いだとしても、合算すると結構な金額になるのではないでしょうか。なかには夫婦のうち、夫は医療費、妻は介護費の支払い負担が大きい、というようなケースもあるでしょう。そのような場合に役立つのが「高額医療・高額介護合算療養費制度」です。

計算期間は毎年8月から翌年7月までの12ヶ月で、夫婦が同じ健康保険に加入している場合は合算できます。

※現役並みの所得、住民税非課税世帯などの場合を除く

医療費や介護費の軽減制度を利用するには

上記で解説した制度を活用する場合は、それぞれ対象となった場合、自宅に申請書が届きます。ただし、加入する健康保険に変更があった場合や、住所が変わった場合などには届かないケースがあるので役所や保険所に問い合わせが必要です。

また、入院時の差額ベッド代など保険診療外の費用については対象外です。介護保険でのサービス利用についても食費や居住費、住宅改修費・福祉用具購入費はカウントできません。

“自宅の現金化”も費用調達の手段の1つ

医療費や介護費の軽減制度を利用しても、経済的なゆとりが生まれないケースもあるでしょう。シニア世代になってから年金の受給額を増やしたくても、残念ながら難しいと言わざるをえません。

その場合、一案として自宅を活用してお金を生み出す方法があります。もっとも一般的なのは、自宅の売却です。売却して得たお金を高齢者施設の入居費用に充てるという声をしばしば聞きます。

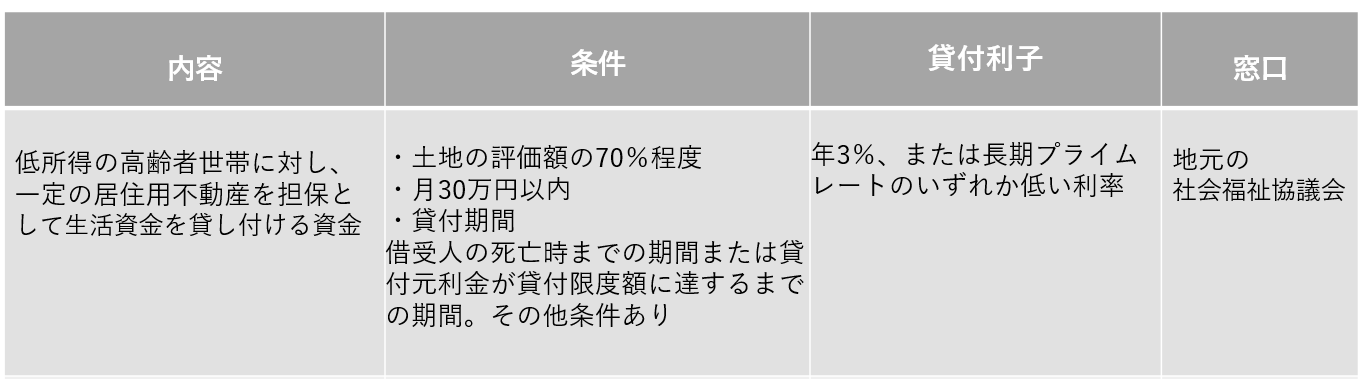

とはいえ、「施設に入居するつもりはない」という人は、自宅を売却するわけにはいきません。「自分の家に住み続けたい」という希望があるならば、自宅を担保にして毎月お金を借り入れ、死亡した時点で売却し一括返済する仕組みがあります。国が実施しているのは「不動産担保型生活資金」という制度。社会福祉協議会が窓口となっています。

また、地方銀行などでも類似した仕組みの商品を提案しています。「リバースモーゲージ」と呼ばれるものです。

一方、「施設に入りたい。でも、自宅を売却するつもりはない」のであれば、「マイホーム借上げ制度」が向いているかもしれません。一般社団法人移住・住みかえ機構(JTI)が実施する制度で、シニア世代が自宅を貸し出すシステムです。通常の賃貸と異なり、JTIが借り上げて一般の人に転貸する仕組みになっています。

1人目の入居者が決定すると、以降は空き室が発生しても規定の最低賃料が保証されます。そのため、家賃収入を高齢者施設の支払いなどに充てることもでき安心です。

自宅を現金化するメリット・デメリット

このように自宅を現金化する制度は色々と用意されていますが、当然ながらメリットとデメリットの両方が存在します。自宅を担保にする場合、想定した以上に長生きすると、生存しているにも関わらず借り入れができなくなる場合があり、これは長生きリスクと呼ばれています。

また、JTIに賃し出す場合は、設定賃料は相場よりも安くなります。そもそも、いずれの方法にしても、その物件(自宅)が駅近など何かしらの利点をもっていないと利用するのは難しいと言えるでしょう。家族ともよく相談し、長期的な視点でシミュレーションを行う必要があります。

人生100年時代と言われる現代。老後の生活は、想定している以上に長いです。「お金が足りない」ということにならないよう、慎重にプランニングすることが重要です。