6月FOMC後との違い

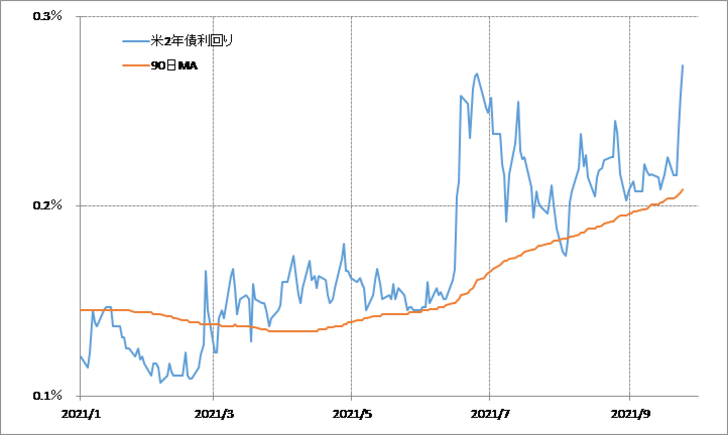

先週のFOMC(米連邦公開市場委員会)の後から、米金融政策を反映する米2年債利回りは0.27%以上に急騰、年初来の高値を更新してきた(図表1参照)。これは、金融緩和の政策転換に伴う金利上昇を、基本的に先取りする動きだろう。

ただ、金利市場が米国の超金融緩和策の転換を初めて現実的に意識したとみられる6月FOMC後も米2年債利回りは急騰したが、先週末とほぼ同じ0.27%程度で上昇一巡となった。では、今回はどうか?

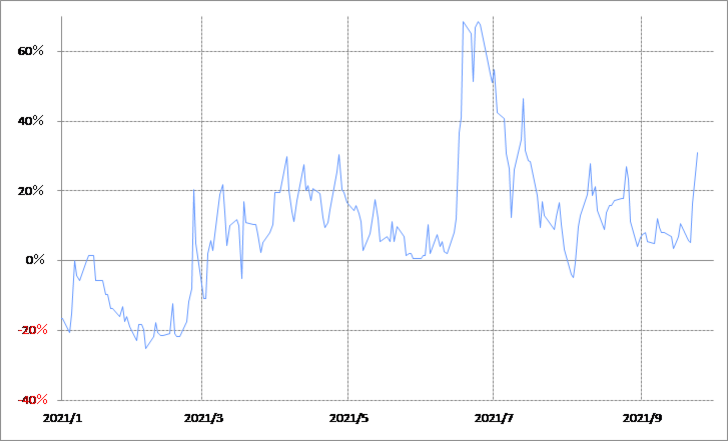

同じ米2年債利回り0.27%という水準でも、6月FOMC後と最近では、90日MA(移動平均線)からのかい離率などは大きく異なる。具体的には、6月FOMC後のそれはプラス60%以上にも拡大したのに対し、足元ではプラス30%超にとどまっている(図表2参照)。米2年債利回りが同じように0.27%という水準でありながら、90日MAからのかい離率で見ると、両者には大きな差があることがわかるだろう。

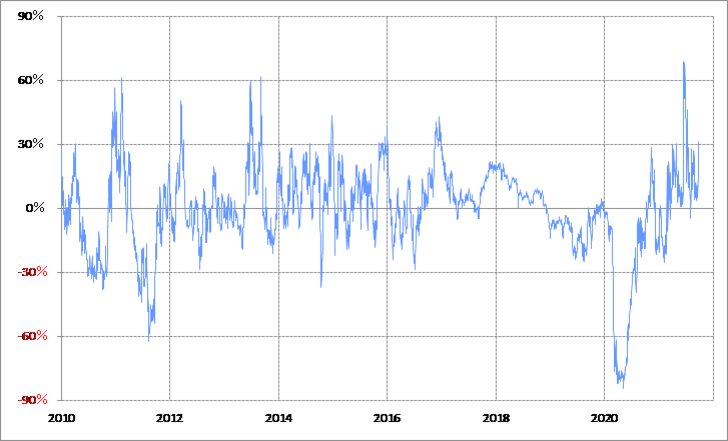

では、そもそも90日MAからのかい離率が、プラス60%超、または30%程度とは、経験的にはどんな意味になるのか。同かい離率について、2010年以降で見ると、プラス60%以上となったのは、今回を含めて3回しかなかった(図表3参照)。その意味では、米2年債利回りの90日MAからのかい離率プラス60%超とは、限界的に「上がり過ぎ」懸念が強い水準といってもよいのではないか。

注目されるのは、2014年1月のテーパリング開始から、当時の米超金融緩和政策の転換が具体化に向かったが、その直前に米2年債利回りの90日MAからのかい離率は、短期間に2回もプラス60%前後まで拡大していた点だ。これは、超金融緩和政策の転換の初期においては、金融政策を反映する米2年債利回りの極端な「上がり過ぎ」は、通常の局面より起こりやすいという意味かもしれない。

今回の場合も、テーパリング開始に向けて、米2年債利回りの90日MAからのかい離率がプラス60%程度まで拡大するなら、米2年債利回りは当面において0.3%以上へ一段と上昇に向かう計算になる。

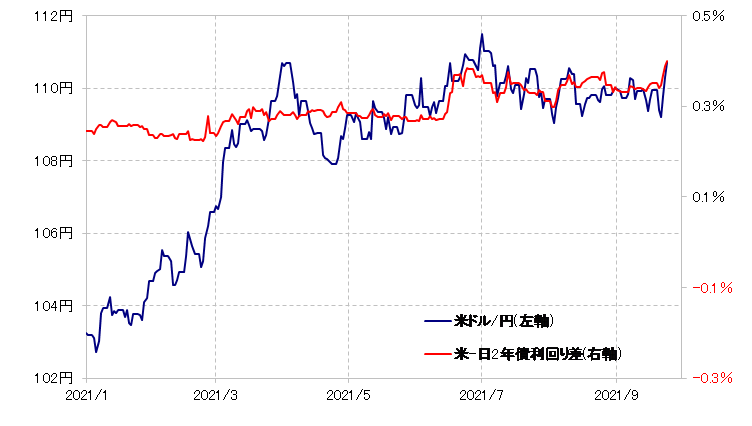

こんなふうに、米2年債利回りについて見てきたのは、米金融政策に関心が高まる中で、米ドル/円など為替相場も、2年債利回り差との相関性が高まっているということがある(図表4参照)。これまで見てきたように、米2年債利回りが、6月FOMC後に0.27%で上昇一巡となったことと異なり、今回はさらに0.3%以上へ上昇に向かうなら、米ドル/円のさらなる上昇に導く可能性がありそうだ。