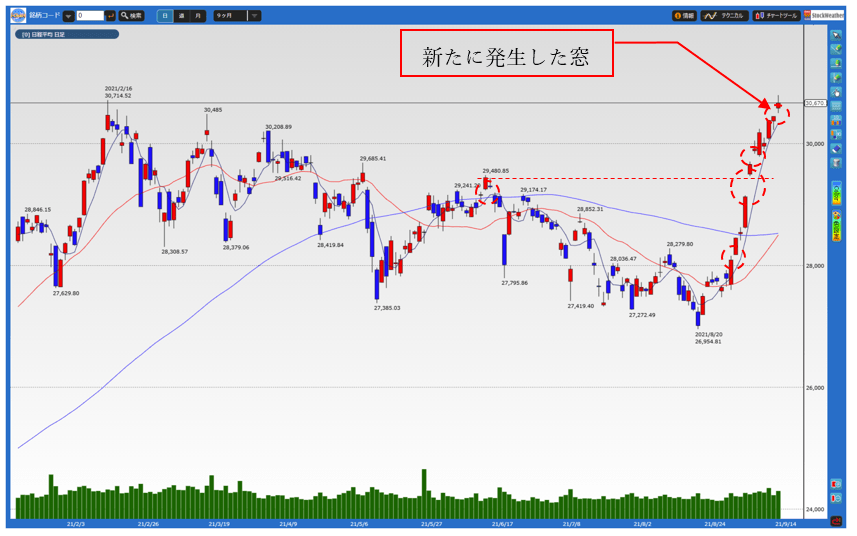

日経平均株価の急上昇が続いています。9月14日には2月16日につけた取引時間中の高値30,714円52銭を上回ると同時に、終値ベースでも同日につけた年初来高値である30,467円75銭を上回り、30,670円10銭で終える結果となっています。

さて、このような展開になることは事前に予想できたのでしょうか。すでにみなさんはお分かりだと思いますが、もう一度ポイントを確認し、今後の展開についても考えてみたいと思います。

※赤い丸=埋まっていない窓

前回の振り返り

まずは前回の振り返りです。前回のコラムでは、「6月15日の終値近辺まで下落が続くかもしれません。一方、この水準で止まったり、割り込んでも上昇してくる5日移動平均線上で反発したりするようだと、再び3万円台を目指す展開が期待されます」と解説しました。

そうしたところ、実際にはそのとおり上向きの5日移動平均線上を維持したことから、上昇が継続する格好となりました。

そのため、期待された3万円台回復を一気に達成する結果となっています。また、9月14日の終値は1990年8月1日(30,837円99銭)以来約31年ぶりの高値水準となっています。

ここまで一気に上昇したのには理由があります。それは、5日移動平均線の上昇角度です。5日移動平均線は90度に近い角度で上昇していますが、こうした角度をチェックすることで、到達する価格水準や時期についてもおおよその判断を下すことができるようになるのです。

新たな窓が発生、この窓の種類とは?

そのような中、今回も日経平均に新たな窓が発生していることにみなさん気づいたでしょうか?

また、この窓はどの種類の窓と考えることができるのでしょうか。窓が発生したのは年初来高値の水準です。また、過去の値幅の範囲内で発生しています。

では、みなさんはどの窓だと思いますか?コモンギャップでしょうか。それとも別の種類の窓になるのでしょうか。

今回のケースでは、コモンギャップという選択肢にもう1つの選択肢を加える必要があるかもしれません。それはエグゾーションギャップ(=消耗する窓)です。

エグゾーションギャップは、上昇の勢いが最終段階に来たところで発生するものになりますが、この窓が発生すると上昇が一服したり、トレンド転換につながったりすることがあります。

では、なぜこの窓がエグゾーションギャップと考えられるのでしょうか。

それは、高値圏で発生した窓だからです。過去の値幅の範囲内にあることからコモンギャップと考えるのが妥当だと思われます。

一方で、年初来高値近辺で発生し、終値ベースの高値を超えて終えているものの、上ヒゲの部分を突破できずに押し返されて終えているのです。

このような状況から、仮に窓を埋めることなく株価水準が切り上がるようですと、エグゾーションギャップの可能性が消えることになります。

その反面、翌営業日に反落して始まると同時に窓を埋めて戻せないようですと、エグゾーションギャップだったことになり、5日移動平均線を下回ると同時に下降トレンドに変わることも視野に入るのではないでしょうか。

今後の展開について

続いて、今後の展開について考えてみたいと思います。今後の展開を予測する上で重要なのが、引き続き上向きの5日移動平均線上を維持できるか、ということになりそうです。

仮に5日移動平均線上を維持するようですと、高値更新の可能性が高まると同時に、エグゾーションギャップの可能性は低くなると考えられます。

その反面、窓を埋めると同時に5日移動平均線上を維持できずに割り込んで戻せなくなるようですと、エグゾーションギャップの可能性が高まり、トレンドが転換することも視野に入ると思われます。したがって、そのような場合には押し目買いは控えるよう注意したいところです。