米国の政策転換というインパクト

米国の金融政策の転換では、さすがに「世界一の経済大国」だけに、その影響は米国だけにとどまらず、世界的に広がる。とくに外国資本への依存度が高い新興国経済は大きく振り回される、いわば「翻弄される」ことがこれまでも少なくなかった。

まず、米国の金融緩和局面では、米国から流出した資金が新興国にも流入することによって、新興国の中には実力以上の通貨高に苦しむケースが続出する。そして、その金融緩和を見直す局面では、今度は一転して米国への資金還流が大規模に発生し、新興国からは資金流出が拡大することから、新興国通貨は大幅に下落、極端なケースでは通貨の大暴落、「通貨危機」に陥ることもこれまではあった。

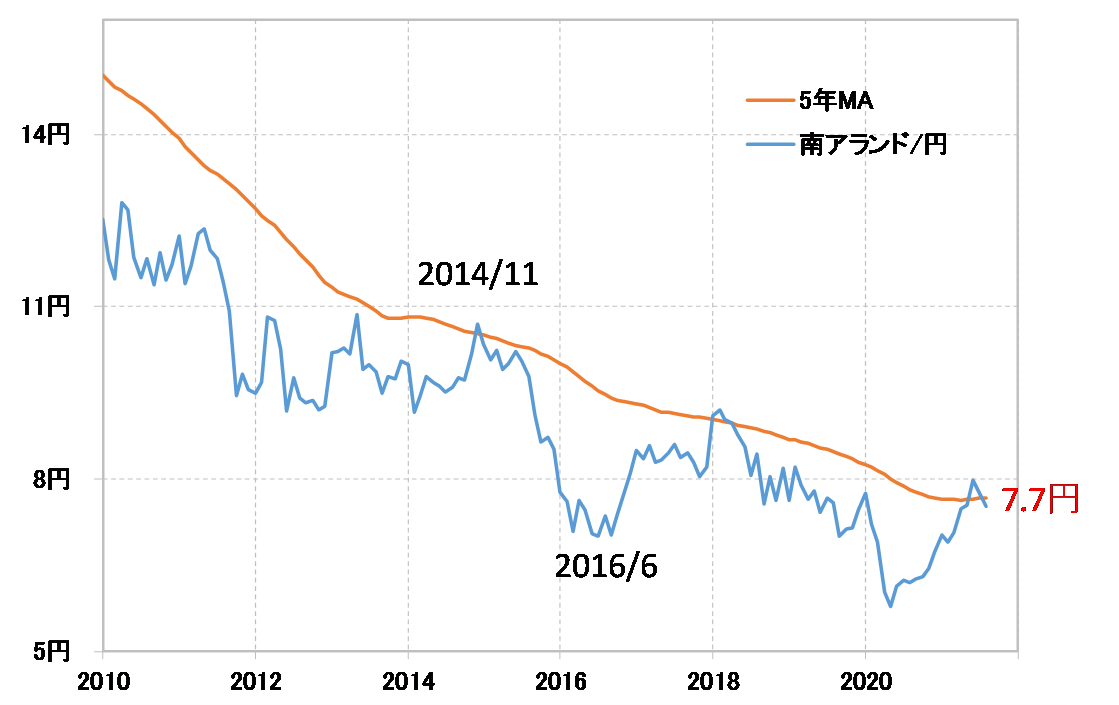

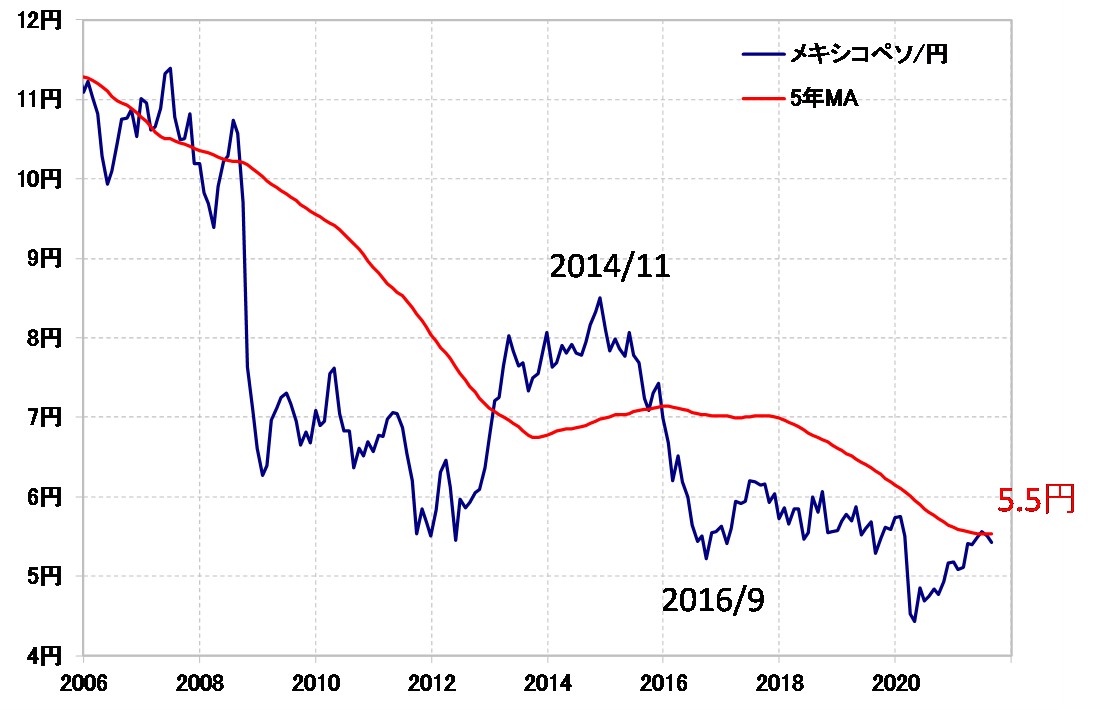

ちなみに、「リーマン・ショック」の金融緩和局面で、南アフリカランド/円は5年MAまで、メキシコペソ/円は5年MAを大幅に上回るまで上昇した。そして、今回の「コロナ・ショック」の金融緩和局面でも、南アフリカランド/円、メキシコペソ/円ともに、一時5年MAを上回った(図表1、2参照)。以上のように見ると、米国が大規模な金融緩和を展開する中で、主要な新興国通貨が5年MAを上回るまで大幅に上昇するといった構図は基本的に同じだったようだ。

そして、「リーマン・ショック」後の金融緩和政策が転換に向かうと、南アフリカランド/円、メキシコペソ/円といった代表的な新興国通貨は、その後最大で4割以上もの大幅な下落に向かった。これを参考にすると、今回の「コロナ・ショック」の金融緩和政策が転換に向かう中でも、新興国通貨の大幅な下落リスクには注意が必要になるだろう。

ちなみに、代表的な新興国の1つ、メキシコは2021年6月に「コロナ・ショック」後初めての利上げを行った。これは、一般的には予想外、いわゆる「サプライズ利上げ」だった。そして、8月にも早速追加の利上げを決定した。

こういったメキシコの動きは、インフレ率の上昇への対応ということとともに、米国の金融政策転換に伴う自国通貨防衛で後手に回らない、先手を取るといった考えもあったのではないだろうか。