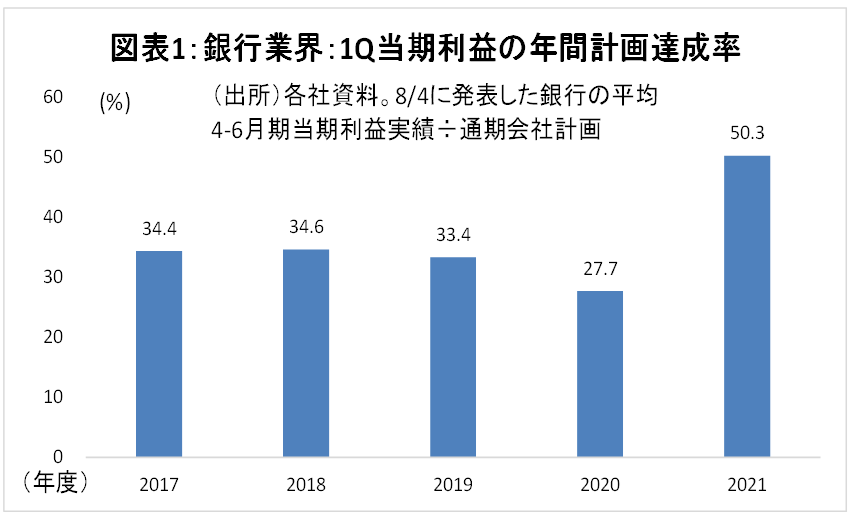

邦銀の4-6月期決算が昨日4日までで大手行全行を含む大半が出そろった。年度計画に対する達成率の平均は目安の25%を大きく上回る50%で、近年で最高となった。

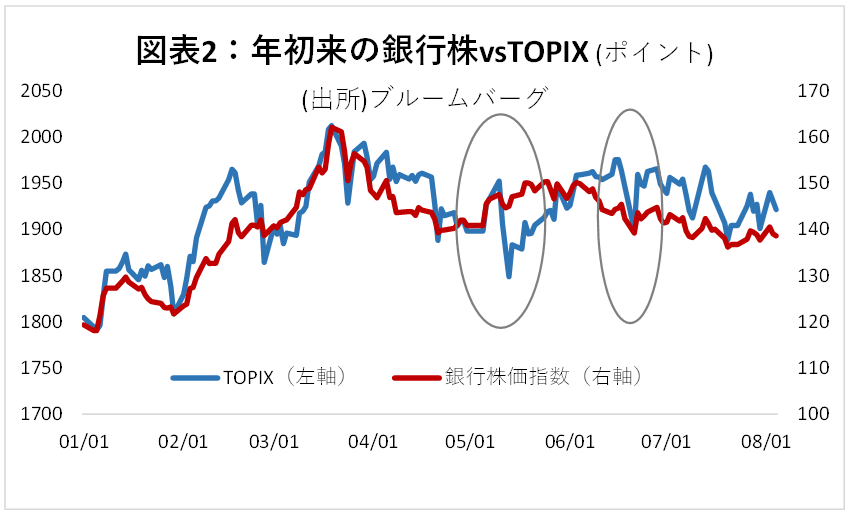

この半年間、銀行株はTOPIXの大幅下落局面では“値持ち”がよかった(図表2)。TOPIXの下落がインフレ率上昇や金利高に伴う米株下落の影響を受けて下落した際に、金利上昇が追い風になる銀行株が比較的買われやすかったためだ。ただ、このところ、世界的な金利低迷もあり、TOPIXの回復について行けない。

しかし、銀行株には今後2,3か月に“モテ期”が到来するかもしれない。1Q決算の概観と今後の注目点を整理する。

21年4-6月期決算のポイント:本業は復調、与信費用は極めて低位

銀行の1Q決算は、好材料が重なり近年稀にみる出来だった。一方、8/4までで、通期の当期利益予想を上方修正したのは十六銀行(8356)と愛知銀行(8527)のみであり、2Q発表以降に上方修正ラッシュとなる可能性が高い。

大手行でみると、当期利益の達成率は24%(りそなHD)から64%(三菱UFJFG)まで幅はあったものの、決算後の株価はこれに殆ど反応しなかった。三菱UFJ(8306)は、株式売却益や米モルガン・スタンレーの買収による貢献が大きく、見た目ほど持続性が高い成長ではなかった。逆に達成率が低かったりそな(8308)は、外債損失が響いた一方、通常は低めに出やすい1Qにしては金融商品販売等が好調であるなど本業の強さを見せた。

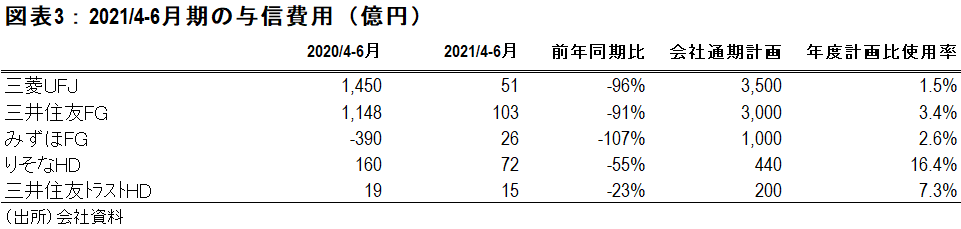

そして全行に共通するのが与信費用の低さだった。総じて年度計画に対する1Qの割合は1桁から10%台に収まった。一般に、1Qは、日本企業の3月末決算を反映することから、景気が悪いと案外嵩むこともあるが、今年はそのような現象は見られなかった。

地銀はどうか。当期利益の達成率はやはり高く、目安の25%(通期の4分の1)を下回ったのは、与信費用が前年から3倍となった秋田銀行(8343)のみだった(赤字計画の中京銀行(8530)を除く)。これまでのところ1Qの達成率が最も高かったのは北國銀行(8363)で、年度計画を1Qだけで上回った。18%の減益予想としていた今期の計画が厳しすぎたことに加え、与信費用が少なく済んだこと、株式の売却益が計上されたことなどによる。

地銀の与信費用も総じて低かったが、秋田銀行のように、増加した銀行もあり明暗を分けた。もっともこれは一過性要因だ。むしろ注目すべきは本業の復活である。手数料収益はコロナ禍の資産運用ニーズ等で前年比10%以上増加した。長年の課題だった国内の貸出利鞘も、個人向けはまだ厳しいものの、企業向けは概ね底を打った模様だ。貸出額は、コロナ特需が剥落するため、昨年度後半以降伸びは止まっているが、当面は昨年増加分の余韻が残る。

今後の注目点は株主還元:いつどこが先行するか

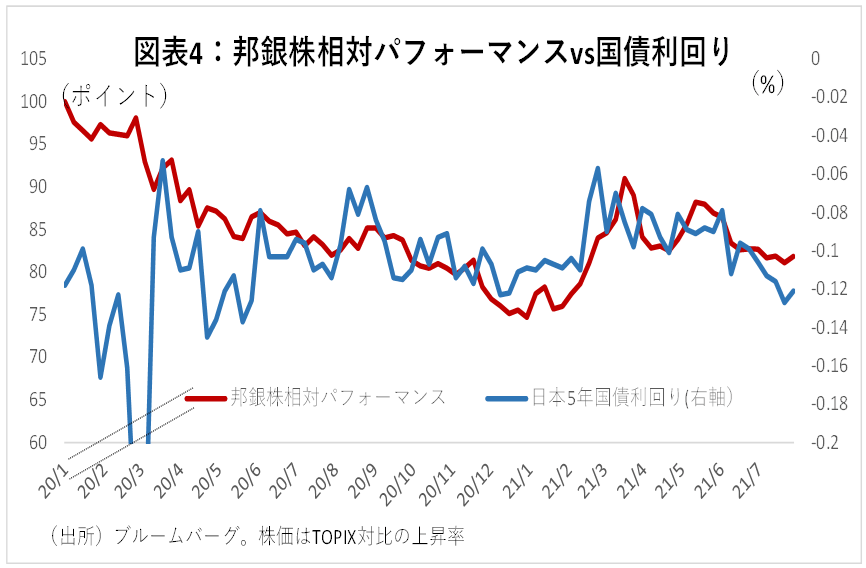

ここまで好調でも株価の反応が薄いとなると、今後は何に注目すればいいのか。次の邦銀株浮上の条件は、金利の上昇と自社株買いの二つである。図表4の通り、銀行株の対TOPIXの株価上昇率は、国債利回りと順相関がある。その国債利回りは、米国の超低金利に影響を受けていることから足元では低迷している。

しかし、日米の現在の金利は、景気の再度の悪化やインフレの鎮静化を過度に織り込み過ぎていると思われる。仮にデルタ株で感染者数の終息に時間がかかったとしても、景気は早晩正常化するだろう。経済成長率とインフレの将来予想を冷静に考えれば、中長期的には金利は現在の水準よりは上昇すると考えるのが自然だ。

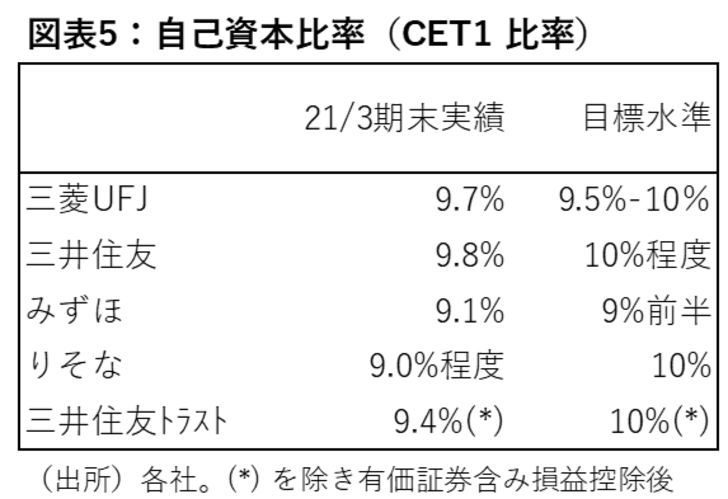

一方、自社株買いについては、3つの条件が必要だ。資本比率が十分な水準に達していること、通期計画の利益を達成できるメドが立つこと、株価が自行の考えるフェアバリューより安いことである。大手行の資本比率については、既に3月末時点で目標に達しつつあった(図表5)。地銀の自己資本も順調に積み上がっている。決算も順調で、企業の財務が再度大幅に悪化し、銀行が追加支援を担わされるようなことがない限り、問題なさそうだ。そして銀行は総じて株価も鈍い。となると、自社株買いの条件はかなり満たされつつあり、もはや、「やるかやらないか」ではなく「いつ」「どこまで」やるかが焦点だろう。大手行でいえば、三菱UFJFGは過去に自社株買いの実績もあり、利益と資本水準からしても今期中の自社株買い復活の可能性が大きい。三井住友FG(8316)も射程距離内だろう。

株価動向と投資戦略:秋以降に再び上昇の可能性も

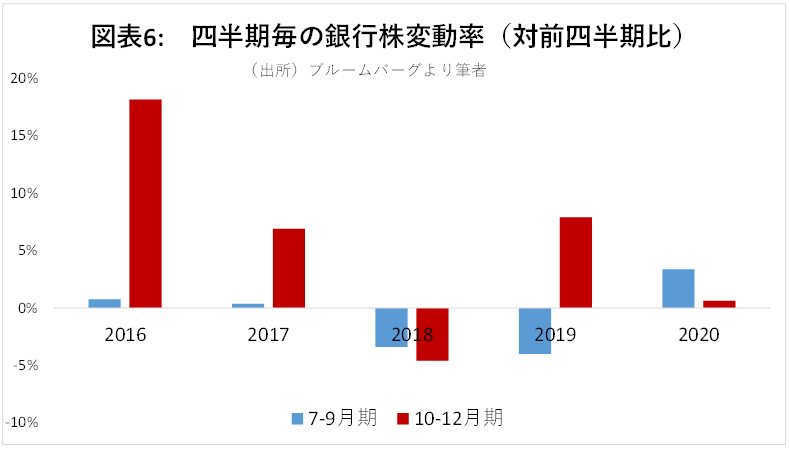

7-9月の銀行株は材料難などからもたつく傾向があるが、近年では、その後の10-12月に巻き返すことが多い(図表6)。特に、景気が拡大している時(最近でいえば16-17年)は、期初計画を上方修正する銀行が多いことから10-12月の株価は強い。今年は、更に、自社株買いなどの株主還元強化が発表される可能性も高いことから、株価は上昇しやすいだろう。仮に、それでも株価が下がるなら、その分自社株を買うインセンティブが高まり、株価を下支えすると思われる。

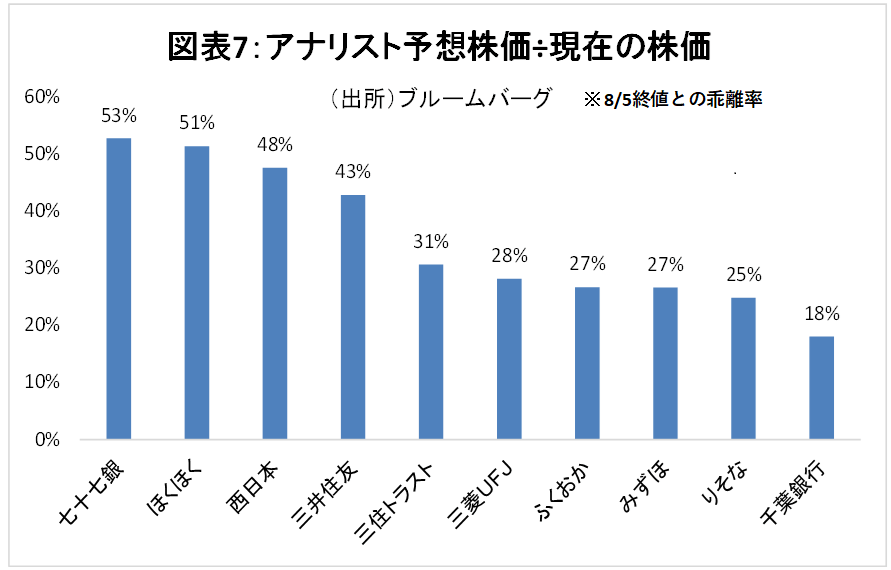

図表7の通り、アナリストは、大手行全行と地銀の一部について、現値から20%以上のアップサイドを予想している。銀行株が停滞する今の局面で仕込んでおいて、上期の高配当を享受しつつ秋以降の上昇に備えるのは良策といえよう。特に注目は、自社株買い期待で三井住友FG、三菱UFJFG、地銀では、1Qの達成率は47%、配当利回りは4.6%(8/5終値ベース)と高く、PBRは0.18倍と極めて低い西日本フィナンシャルホールディングス(7189)に注目したい。