ファンダメンタルズとは何か、分析のポイントについて解説します。

国の経済状況や企業の業績や財務状況を示すファンダメンタルズ

ファンダメンタルズとは、国や企業の経済活動の状況を示す基礎的な要因を指します。

例えば、一国の経済状況は、経済成長率、物価上昇率、失業率などの経済指標から確認することができます。これらの指標が好調であれば、その国の成長は期待できると考えられます。

企業においては、株価に影響を与える企業の財務状況や業績などの要素をファンダメンタルズといいます。一般的な企業価値を測る指標とほぼ同じですが、ファンダメンタルズ分析に関連する主な指標としては、PER(株価収益率)、PBR(株価純資産倍率)、ROE(自己資本利益率)などが挙げられます。

これらの指標は、企業の財務状況を判断する材料となり、株価の値動きを予測する上で参考になるでしょう。株取引にあたっては、企業の様々な指標を確認して、企業の本質的価値を判断することが重要です。

ファンダメンタルズ分析とは、企業業績や財務内容に注目、今の株価は割高か?割安か?を分析する手法です。株価は、必ずしも企業の本質的な価値を反映しているとは限りません。企業価値が本来の価値以上に高く評価されていたり、逆に低く評価されている場合があります。

そのため、ファンダメンタルズ分析を行い、企業価値を適切に判断することが大切なのです。

企業のファンダメンタルズをどう読み取るか

貸借対照表

貸借対照表とは、バランスシート(balance sheet、B/S)と呼ばれるもので、企業の資産と負債、純資産の状況を記載したものです。貸借対照表からは、総資産に占める純資産の割合を示した自己資本比率や、有利子負債の状況を把握することができます。自己資本比率が40%以上、有利子負債が50%未満であれば、財務状況は健全だと言えるでしょう。

損益計算書

損益計算書(profit and loss statement、P/L)とは、企業のある一定期間の収益と費用の損益計算をまとめた財務諸表の1つです。

損益計算書で特に把握しておきたいのは、企業の本業での損益を表す営業利益です。売上高に対する営業利益率が高ければ、付加価値の高い商品・サービスがあり、業務効率が高いという判断ができます。

キャッシュ・フロー計算書

キャッシュ・フロー計算書とは、企業の現金がどのように増減しているかを表した書類です。売掛金や買掛金は排除され、実際の現金の出入りが明確にされています。そのため、資金繰りが悪化して黒字倒産する可能性などを確認することができます。

キャッシュ・フロー計算書は、貸借対照表、損益計算書などを合わせて見ることが大切です。

財務諸表でよく使われる用語を理解する

財務諸表を読み取るには、よく使われる用語を理解する必要があります。ここでは代表的な用語について紹介します。

売上高

売上高とは、その会社が「1年間にどれだけ売上をあげたか」という金額です(この売上高をはじめ、通常特にことわりのない場合は1年間を通じた値を使います)。なお、業種によっては「営業収入」、「営業収益」など呼び方が違う場合もあります。

営業利益

「売上高」から、売上原価と販売費、一般管理費を引いた値です。

会社の本業で稼いだ利益とされます。売上高から原材料費や仕入れ費用、人件費、広告宣伝費などを引いたものとイメージしておきましょう。

経常利益

「営業利益」から、営業外費用を引き、営業外収益をプラスした値です。

本来の営業の範囲外の収支をプラスマイナスしたものとなります。営業外費用としては借入金がある場合の金利負担、営業外収益として預金がある場合の受取利息などが挙げられます。

純利益

「経常利益」に特別利益をプラスし、特別損失や法人税などを引いたものです。特別利益には土地や投資有価証券の売却益、特別損失には土地や投資有価証券の売却損などがあります。税金など、差し引かれるものは全て差し引いた後の利益なので、純利益は「最終利益」と呼ばれたり、あるいは単に「利益」、「当期利益」とも呼ばれます。

ファンダメンタルズ分析に必要な指標とは?

財務諸表などのファンダメンタルズをもとに、株価の値動きなどを予測することを「ファンダメンタルズ分析」と言います。また、分析のための指標として、PERやPBR、ROE、ROA、時価総額といった数値があり、これらについても理解しておく必要があるでしょう。

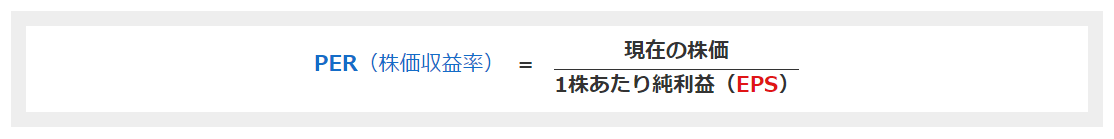

PER(株価収益率)

投資判断に用いられる指標のうち、おそらく最も有名と思われるPER(株価収益率)。

現在の株価が1株あたり純利益(EPS)の何倍まで買われているかを表し、一般にはPERが低いほど株価は割安、PERが高いほど株価は割高、と考えられます。

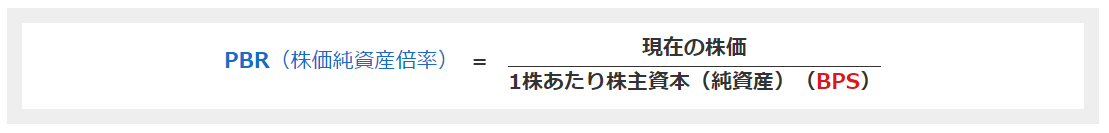

PBR(株価純資産倍率)

PERと並ぶ頻出指標が、PBR(株価純資産倍率)です。

会社の資産に着目して株価の割安さを計り、一般にはPBRが低いほど株価は割安、と考えられます。株価はどの水準まで下がるか?といった、下値メドを探る際に参考とする投資家が多いようです。

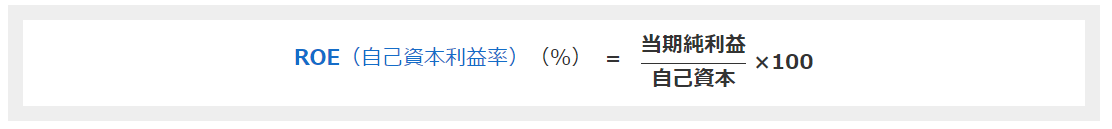

ROE(自己資本利益率)

近年、非常に重要視されるようになった指標がROE(自己資本利益率)。

株主からの出資によって集めた自己資本を使ってどれだけ効率的に利益を生み出したかを見る指標で、値が高いほど良いとされています。

ただし本業の実力ではなく、保有している土地の売却で特別利益が出たことで一時的に当期純利益が急増 → ROEも急上昇、というようなケースもあるので、注意が必要です。

また、ROEが低いからといって必ずしも魅力の薄い企業とも言い切れません。通常、新興企業は事業が軌道に乗るまで大きな利益を見込めないため、ROEも低くなりがち。今後の成長、将来性に期待して若手企業に投資する場合、あまりROEにこだわる必要はなさそうです。

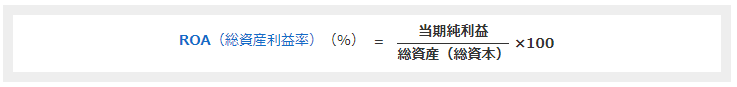

ROA(総資産利益率)

上記ROEは自己資本をどれだけ効率よく使ったかを示しましたが、こちらで紹介するROA(総資産利益率)は、会社の総資産(総資本)を活用してどれだけ効率的に利益を生み出したかを表します。

自己資本のほか、負債(借入金など)も含めた総資産(総資本)の活用度を見るのです。こちらもやはり、値が高ければ高いほど良いとされています。

特別利益など一時的要因の影響に注意が必要な点は、ROEと同様です。

時価総額

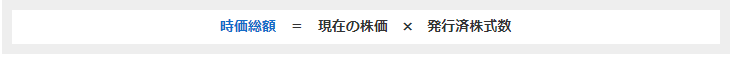

企業の価値や規模を比較する際、頻繁に使用されるのが時価総額です。

仮にその会社のすべての株式を買い占めるとした場合、いくらの金額が必要か?を表す金額とも言えます。

国内上場企業の中で最大の時価総額を誇るのはトヨタ自動車(7203)で、27兆円(2021年4月26日時点)。一方、時価総額が数億円台の企業もたくさんあります。

もちろん一概には言えませんが、発行済株式数が多く時価総額の大きな銘柄は値動きが比較的緩やかに、逆に時価総額の小さな銘柄は株価が上にも下にも動きやすい、と見る向きもあります。

ファンダメンタルズ分析のポイントとは?

ファンダメンタルズ分析は、中長期の株式運用を検討する上で重要な分析方法です。そのポイントについてご紹介します。

長期投資に役立つ

ファンダメンタルズ分析を行うことで、企業の状況を把握し、長期的な投資ができるようになります。

株価は、その時々の様々な要因から、一時的に大きく変動する場合があります。そのような場合においても、ファンダメンタルズ分析で企業の正確な状況を把握していれば、一時的な変動に惑わされず、長期的に投資する上での判断材料になります。

情報収集力や分析力が大事

ファンダメンタルズ分析を行うにあたっては、多くの情報が必要になります。財務諸表をはじめとする企業の情報は公開されており、PERやPBR、ROEといった指標も金融機関によってはウェブサイト上で入手することができます。それらの情報を収集し、分析することが大事です。

長期的な視点で取り組む

ファンダメンタルズ分析では、企業の本質的な価値を分析し、長期投資に活用することができますが、利益が出るようになるまで時間がかかる場合もあります。割安だと思って株を購入しても、それが企業価値と同等な株価まで上がるには、時間がかかることを理解し、長期的な視点で取り組むようにしましょう。

まずは、気になる企業のファンダメンタルズを調べてみてはいかがでしょうか。