金利と株の関係に注目

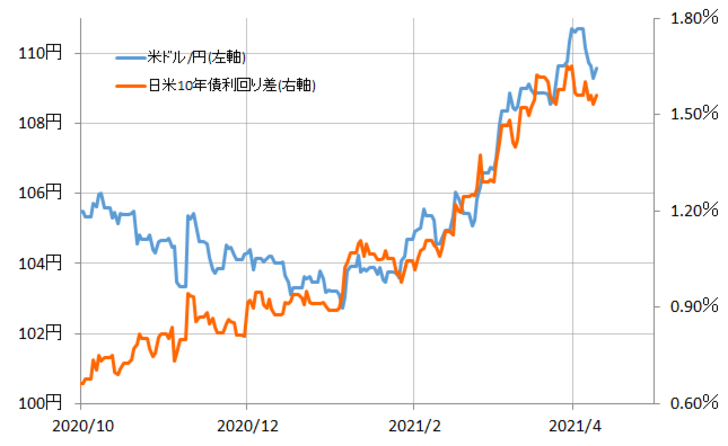

先週の米ドル/円は、一時109円割れ寸前まで下落しました。これは、米金利が低下し、日米金利差米ドル優位が縮小したことに連れた面が大きかったでしょう(図表1参照)。ただその米金利、週末にかけては下げ渋るところとなったことから、米ドル/円も週末には110円近くまで小反発となりました(図表2参照)。

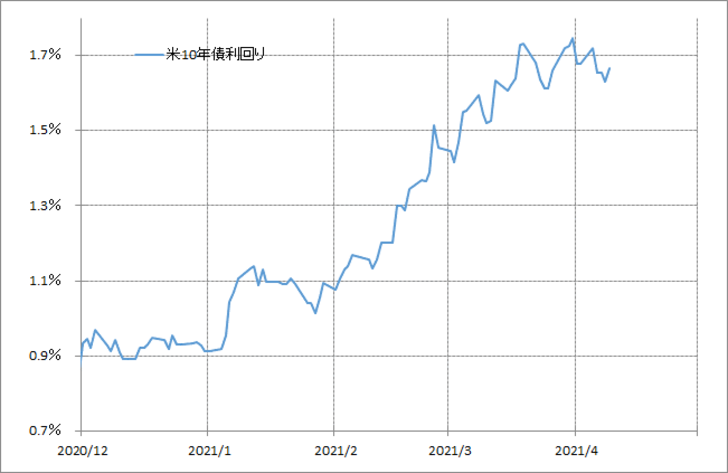

米景気は、先週発表された景気指標の中でも、ISM非製造業景況指数などが事前予想を大きく上回るなど「絶好調」といえる状況が続いています。にもかかわらず、上述のように米金利が先週にかけて低下したのは、短期的な「上がり過ぎ」の反動が大きいでしょう。

米10年債利回りの90日MA(移動平均線)からのかい離率は、一時50%以上に拡大していましたが、先週は30%程度まで縮小しました(図表3参照)。空前の「上がり過ぎ」が修正される中で、米金利が低下したと言えるでしょう。

ただ、過去の実績からすると、米10年債利回りの90日MAからのかい離率が30%以上で推移している状況は依然としてかなり「上がり過ぎ」懸念が強いといえそうです。その割に、米金利は週末にかけて下げ渋るところとなりました。この一因は株高が続いているということではないでしょうか。

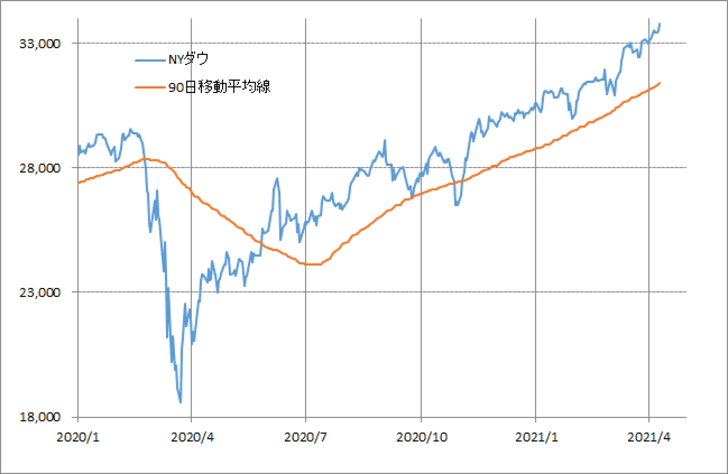

米国株は、NYダウが先週も最高値を更新するなど株高の流れが続いています(図表4参照)。株価は、金利上昇を嫌気するなどで下落する局面があるものの、金利が低下するとそれを好感して上昇に転じるといった具合で、結果として株高傾向は著変なしとなっています。そしてそんな株高が債券売りの一因となり、米金利の下げ渋りをもたらしているということではないでしょうか。

そういった観点からすると、米金利の「上がり過ぎ」修正が本格化するために、株価がある程度継続的に下落することが必要なのではないでしょうか。では、そんな株価の継続的な下落が起こる可能性はあるのか。

最高値更新となっているNYダウについて、90日MAからのかい離率を見ると、7%以上に拡大してきたことから、徐々に短期的な「上がり過ぎ」懸念が出てきたといえますが、極端に「上がり過ぎ」懸念が強いというほどではなさそうです(図表5参照)。

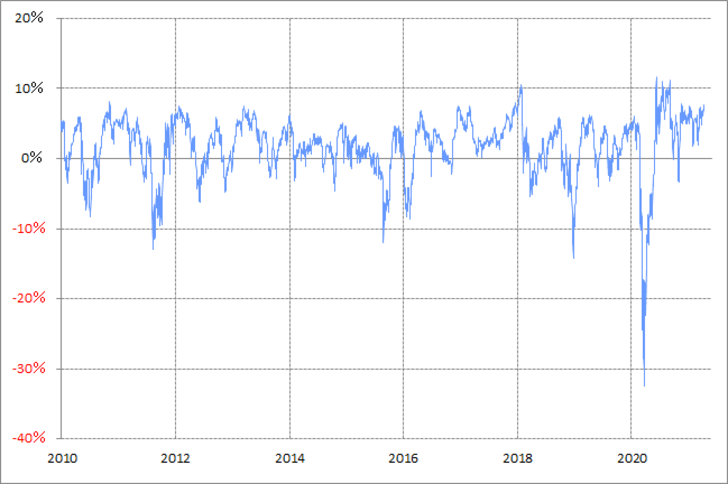

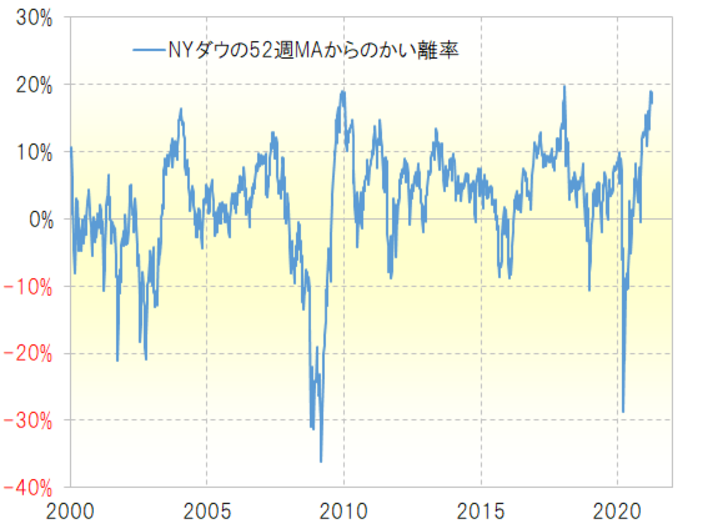

しかし、52週MAとの関係を見ると、少し印象が変わるかもしれません。NYダウの52週MAからのかい離率は、2000年以降で確認する限り20%以上に拡大したことはありませんが、先週末時点のかい離率は19%弱と、2018年1月以来の水準まで拡大しました(図表6参照)。ちなみに、その2018年1月は、同かい離率の拡大が一巡すると、その後にNYダウは1割程度の急落に向かいました。

52週間は1年ですが、過去1年とは、まさに昨年3月「コロナ・ショック」の世界的株大暴落が一段落した後からの株高が展開した時間と基本的に重なります。そんな「コロナ後」の株高は、過去1年の平均値を2割近くも上回るペースで展開してきたものでした。

似たような過去のケース、たとえば上述の2018年1月からのケースなどを参考にすると、NYダウが1割程度の継続的な下落局面に向かう可能性も注目されそうです。実際に継続的な株安となれば、米金利の「上がり過ぎ」修正の低下も本格化する可能性が出てくるでしょう。米金利との連動性の強い米ドル/円だけに、109円を割れて続落するかは、そんな米国株と米金利の関係が鍵になるのではないでしょうか。