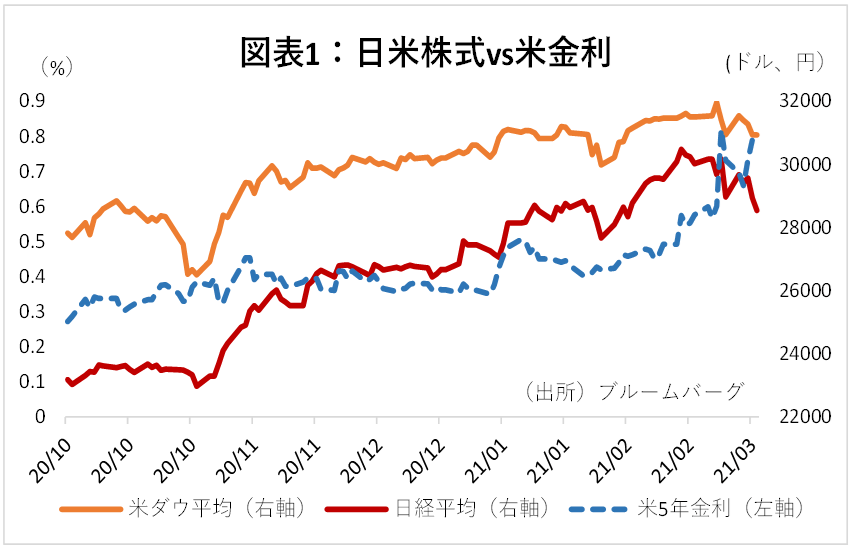

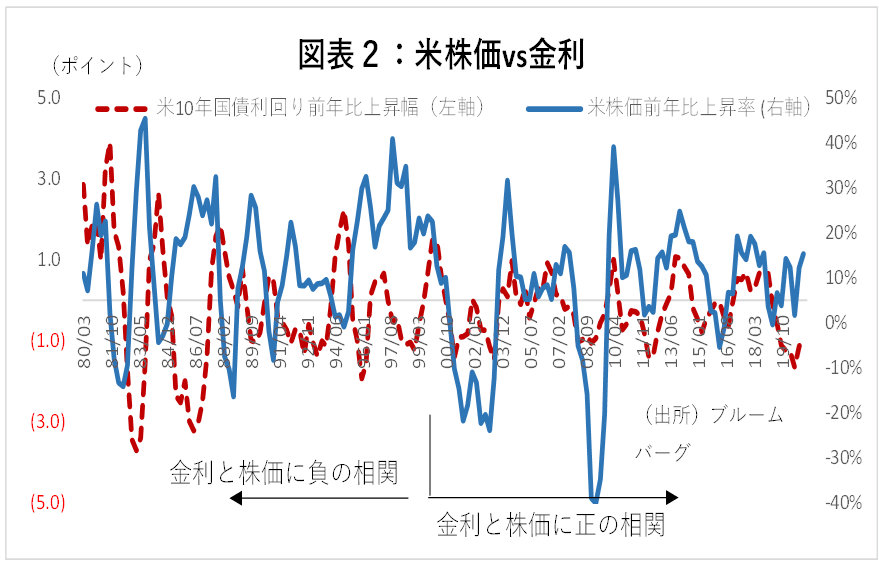

米国の金利上昇を主因に、足元で株式市場が弱含んでいる (図表1)。以前のレポートでも述べた通り、現在のような数十bp(1bp=0.01%)程度の金利上昇であれば、企業収益や家計等への影響は小さく、本来は市場全体に影響を及ぼすものではない。過去20年で見ると、数十bpの金利上昇が株価暴落の要因になったことは殆どなく、むしろ景気先行きの強さを示すものとして長期金利と株価には正の相関がみられた(図表2)。

一方、もっと遡ると、金利上昇が株価の下落を招いた場面も見られた。当時は金利の上昇幅も大きく、企業や金融機関の財務も弱かった。そのような株式市場の“金利ショック”は現代でもありうるのか。

過去の金利ショックの経緯

金利上昇が株価暴落を招いた時期を振り返ってみたい(以下、前掲図表2を参照。「長期金利」は米10年国債利回りで表示)。第一に1984年である。NYダウは、1982年8月から1983年末までの1年余りで50%以上上昇した。84年に入り、景気の過熱を感じたFRBが政策金利を引き上げ始めたことから、長期金利は半年で2ポイント以上急騰し株価も下落に転じた。しかし、FRBが俊敏に緩和方針に再転換したことから株価の下落は続かず、数か月のうちに急回復した。

次に1987年である。年初頭から金利が上昇し始め、9月にはFRBも利上げを実施したことから、長期金利の上昇に拍車がかかった。金利の上昇幅はやはり半年で2ポイントを超えた。10月19日のブラックマンデーでは、株価は1営業日で20%を超える大幅下落となった。しかし、その後金利は再び低下し、株価もわずか3か月で上昇に転じた結果、2年弱でショック前の水準に戻っている。

最後に1999年後半からの金利上昇である。年間の金利上昇幅は約2ポイントに上り、2000年のITバブルの崩壊の一因とされる。途中、エンロン、ワールドコムなど大企業の破綻もあり、金融機関の投融資余力が落ちたことから回復に時間がかかった。株価が再び明らかな上昇基調に転じたのは3年後の2003年である。

これらの事例を考えると、株価が米金利上昇を起点に下落トレンドに入るとすれば、今後2、3か月で長期金利が2%台後半まで急速に上昇し、そこから戻らないような場合が考えられる。そのようなシナリオがあるとすれば、バイデン政権の追加経済対策が実施され、政府債務の更なる膨張で格付けが見直され、その一方で、政策金利引き上げの早期化が意識される、などだろう。米国の政府債務は2000年頃から既に5倍に増えており、更なる増加もほぼ確実だ。しかしそれでも、経済対策が奏功すれば米政府の債務返済力は改善する。それが信じられている限り、金利が2%を上回った時点で、年金など長期の債券投資家の買いも入りやすくなり、金利上昇は抑えられるだろう。

下落時の降り時の考え方

このように、現時点では、金利は一本調子で上昇し続けるとは考えにくく、株価も早晩下げ止まる可能性が高いと考えられる。とはいえ、不透明な点も多い。では、どんな時に降りるべきなのか。

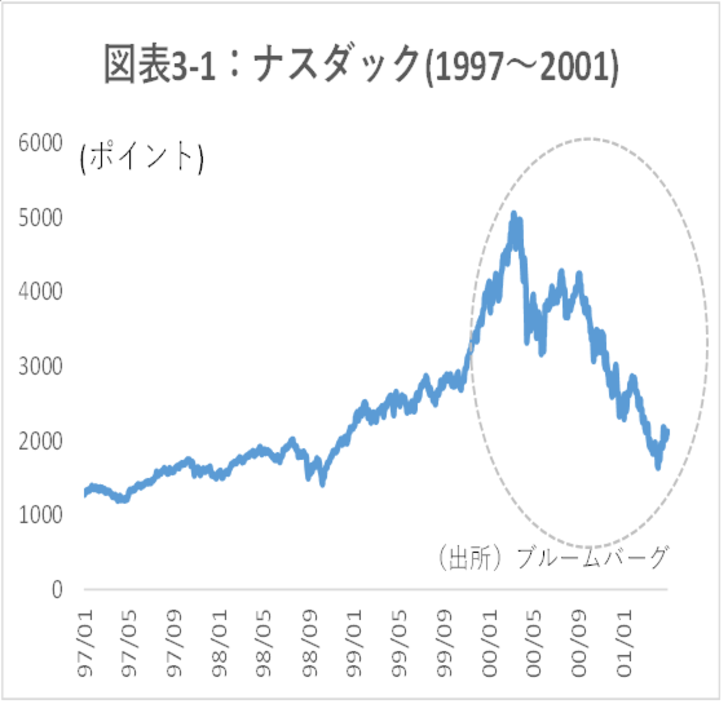

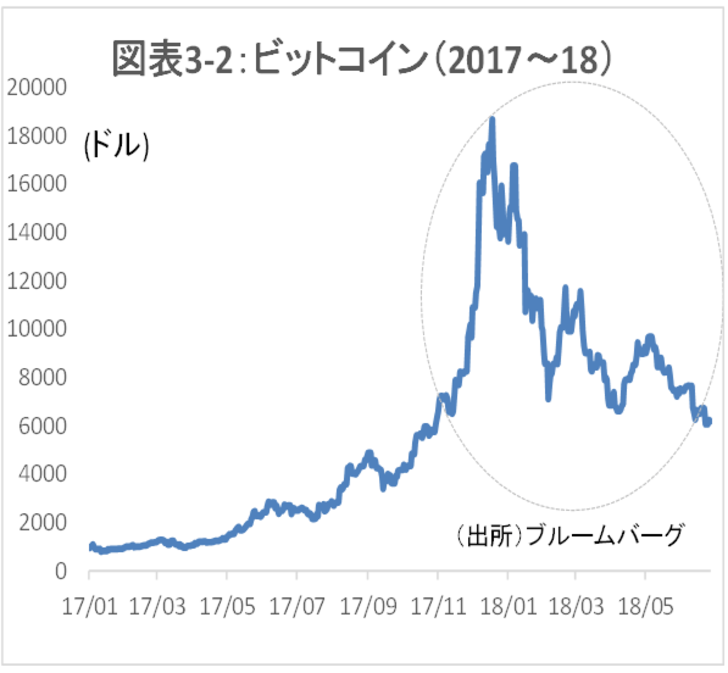

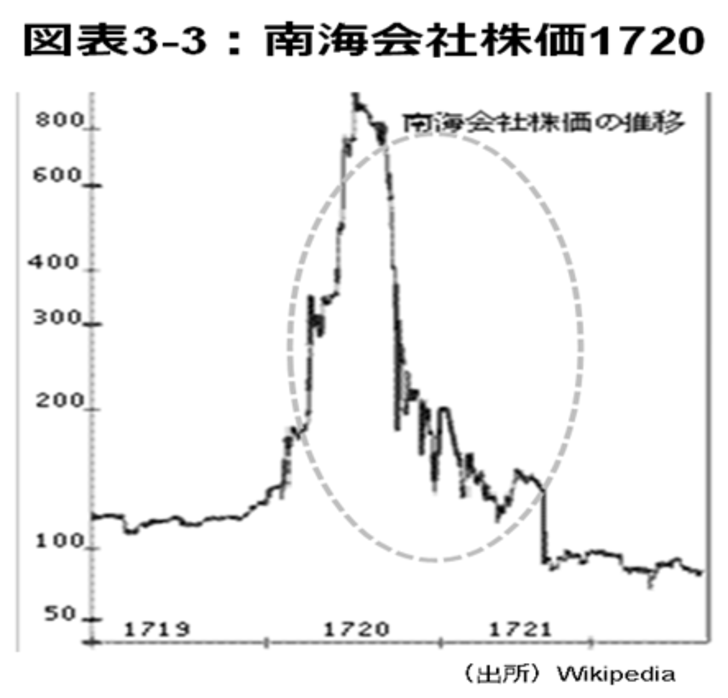

株価に限らず、急上昇した相場が下落する際には一定のパターンが見られる(図表3-1、3-2)。即ち、上昇時のピッチに比べて、緩やかに、迷いながら下落していく。かつ、本格的な下落の前に、何度か下落とリバウンドを繰り返す。理由は定かではないが、上昇の末期でエントリーした人々は、含み損を実現したくないと考えて売り渋るため、下落は緩やかになる。また、一度高い価格を目にすると、その残像が焼き付くため、下落時にまとまった買いが入りリバウンドが生じる、などと考えられる。もちろん、このパターンに従わないこともあるが、古くは、1700年代の南海会社の株価(図表3-3)や、日本の1989~90年の資産バブル崩壊後も同様の傾向が見られたことから、ある程度参考になりそうだ。

このような過去のパターンから、週次で5%を超えるような大きな下落がみられた場合には危険信号が灯る。その場合、以下の2点を確認したい。一点目は、改めて投資先のファンダメンタルズを検証し、EPSの予想成長率や現在のPERの水準等から、更に上値を追える要素があるかどうかをみることだ。前述の通り、下落トレンドでも途中で揺り戻しを繰り返すため、損切りを決意するのは容易ではない。しかし、既に株価が将来成長をフルに織り込んでしまっているなら、本格的な下落の前に手放すべきだろう。二点目は、長期保有できるかどうかを自己点検することだ。過去の下落時も、殆どの場合2,3年待てば再び上昇基調に戻る。それまで待てるなら持ち切りが得策だ。しかし、その前に売却が必要になる可能性があるなら、思い切って早めに損切ることも選択肢だろう。