気になりだした米金利上昇

先週2月18日執筆「米金利急騰で変わる為替、株との関係」から1週間経過後の再考察をしてみる。

米10年債利回りが1%を大きく上回り、株安の理由として、「金利上昇を嫌気して」といった解説も増えてきた。これは、こんなふうに株価と金利の関係を見るとわかりやすいかもしれない。

金利とは基本的に債券利回りで、これは債券価格と逆数の関係にある。要するに、債券価格が上がると債券利回りは下がるということ。これを株価で考えると、株価の逆数は株式益回り(株式益利回り)となるので、つまり株高だと株式益回りは低下する。

このような債券と株式の関係を、債券利回りと株式益回りといった具合に「イールド」同士で比較する考え方をイールドレシオという。じつは、米10年債利回りに対するNYダウ益回りは、「コロナ・ショック」後に10倍以上となった(図表1参照)。

わかりやすくいえば、債券1に対して株式10ということだから、株式が圧倒的に有利になったことがわかるだろう。ただ、これまで見てきたように、債券利回りが上昇する一方で、株高が進むということは株式益回りは低下するわけなので、イールドレシオでは株式優位の後退が進んだ。

そして最近にかけて、いよいよ債券に対する株式の優位は、「コロナ・ショック」前に戻った。こんなふうにみると、金利(債券利回り)上昇を株価が嫌気するようになったのはわかりやすいのではないか。その上で、すでに見てきたように、金利がさらに大きく上昇するなら、株安リスクの拡大は気になるところだろう。

では、為替相場への影響はどうか。普通に考えると、米金利上昇に伴う金利差米ドル優位拡大は米ドル高要因だ。

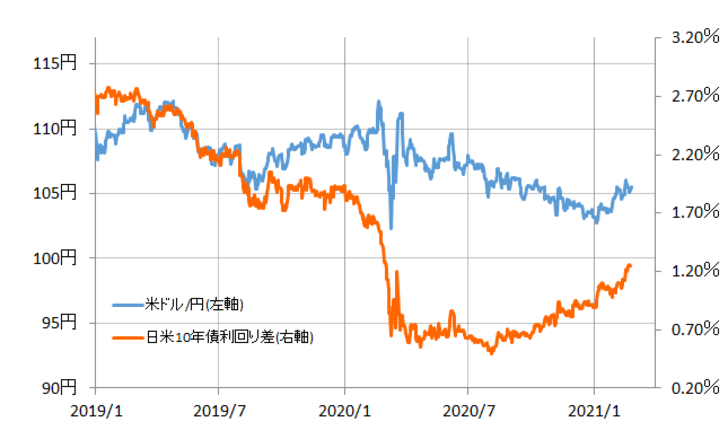

2019年の米ドル/円と日米金利差の関係を前提にすると、金利差より米ドルは割高のようだが、米金利上昇でこの米ドル割高が解消され、米ドルは下がらないのか(図表2参照)。

米金利上昇で、米ドル/円の「底値」が上がる、というかすでに底を打った可能性も出てくるのか。それは、金利上昇に伴う株価の動向次第ではないか。

たとえば、2020年の場合も、米国株が1割以上といった具合に大幅に下落した局面の米ドル/円は下落する傾向が基本だった。その意味では、株価の動向次第で米ドル/円は当面の「底値」を再確認に向かう可能性もありうるだろう。