家族が亡くなり葬儀等の法要が一段落したら、残された相続人は遺産相続の手続きを始めなければなりません。では、その相続手続きは何から始めたらよいのでしょうか?

家族内で自分が相続手続きを中心となって進める場合を想定し、手続きの流れと気をつけるべきポイントをご説明します。

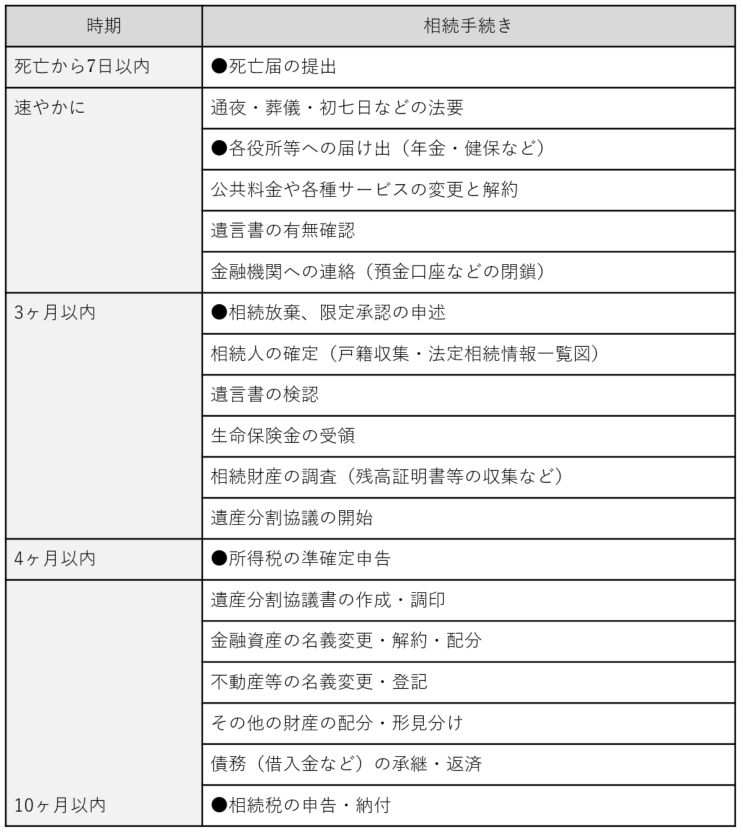

相続手続きの全体の流れ

まずは、この相続で必要となる手続きは何なのか、いつまでに何をしなければならないかなど、これから数ヶ月かかる相続手続きの全体の流れと期限を確認し、見通しを立てることが重要です。

次の図表を参考に必要な手続きを確認の上、期限のあるものは余裕を持って準備しましょう。また、専門家に依頼する必要があるものは、早めに相談を開始したほうが良いでしょう。

※●は期限が決められている手続きです。

※この表は基本的に時系列で記載してありますが、事案により順番が変わる場合があります。

知っておきたい期限

相続手続きと聞けば遺産分割の手続きを思い浮かべるかもしれませんが、遺産をいつまでに分割・配分しなければならないという期限は決められていません。

しかし、相続手続きは遺産の配分以外にも各所への届出、戸籍の収集、保険金の請求、税金の申告・納税など多岐にわたる手続きがあります。

その中で、期限までに手続きをしなければ不利益を被る恐れがあるものが3つありますので、次の内容を確認しておきましょう。

相続放棄・限定承認

1つ目は、「相続放棄・限定承認」の期限です。被相続人が資産より負債を多く抱えたまま亡くなった場合などにおいて、相続人は家庭裁判所に申述して相続を放棄することができます。その申述期限は相続の開始を知った日(通常は死亡日)から3ヶ月以内です。

この期限を過ぎると放棄できなくなり、多額の負債を背負ってしまうケースもあります。稀なケースではありますが、亡くなった人の負債額などの確認が必要です。

なお、「限定承認」とは相続債務の額が不明な場合などに、相続によって得た財産の限度においてのみ被相続人の債務を弁済することを留保して相続を承認することです。この手続きは相続人全員が共同して家庭裁判所に申述する必要があります。

所得税の準確定申告

次に、被相続人が当該年度において死亡するまでに一定の所得があった場合、相続の開始を知った日の翌日(通常は死亡日の翌日)から4ヶ月以内に、相続人が当該期間の所得税の申告・納税をしなければなりません。これを「準確定申告」といいます。

高齢で亡くなる場合は年金収入だけで申告不要となる方が多いですが、家賃収入のある方などは注意が必要です。

相続税の申告・納税

最後に、「相続税の申告・納税」の期限は、相続の開始を知った日の翌日(通常は死亡日の翌日)から10ヶ月以内です。

相続税は資産の評価や計算過程が複雑なので税理士に依頼するケースも多く、早めに着手して期限に遅れないようにしましょう。遅れると延滞税などがかかる可能性があります。

なお、相続税は遺産分割協議が済んでいなくても申告期限が到来したら納税しなくてはなりません。

分割方法が決まっていなければ、法定相続分で分けたと仮定して各相続人が申告・納税しなければなりません。

その場合は、税制上の特典である配偶者の税額軽減も小規模宅地の減額なども受けられませんので、相続税の対象になる方は、遺産分割も早めに確定させることが肝要です。