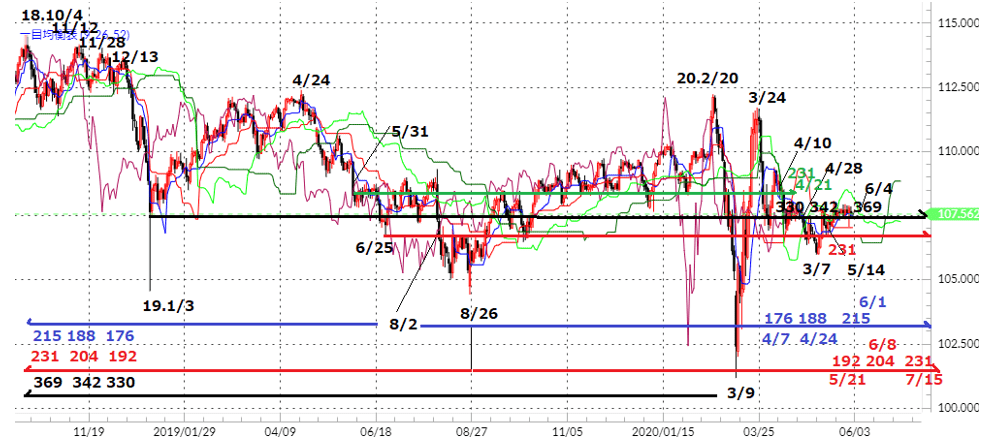

前回コメントでは6月1日、4日、8日の変化日があるものの方向性は明確化しないと述べ、106.7円水準割れのみ下げがはっきりすると述べました。

昨年5月31日から257日目5月28日からの上昇であれば目先の上昇は買ってよいとしましたが先週からほとんど動かぬ変動となりました。

6月1日、4日、8日を重視していますが基準線、転換線ともに受動的にはほとんど動きません。

動かぬ転換線が先行スパン上限と交わるのは6月5日となることが予想されますが6月4日は2019年1月3日から369日目、今年3月安値までの下落日数369日に対する変化日となります。

一応6月4日からの変動には注視しておく必要はあるでしょう。

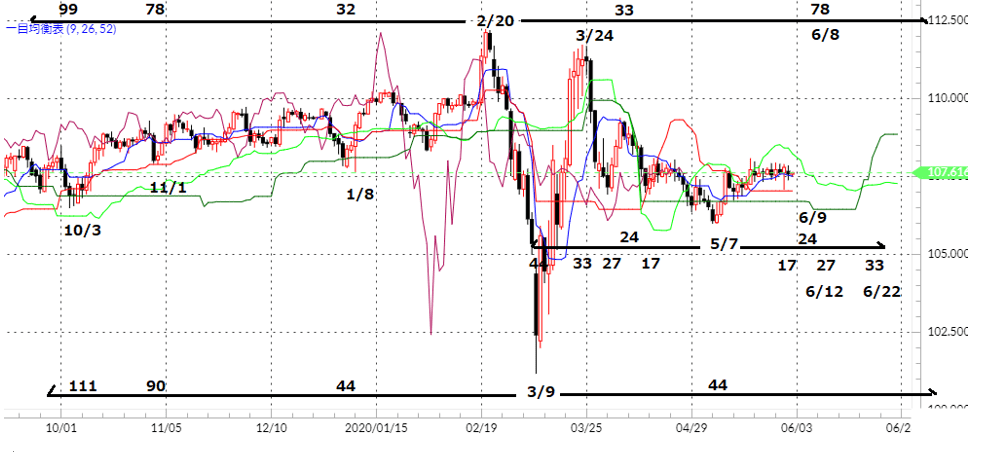

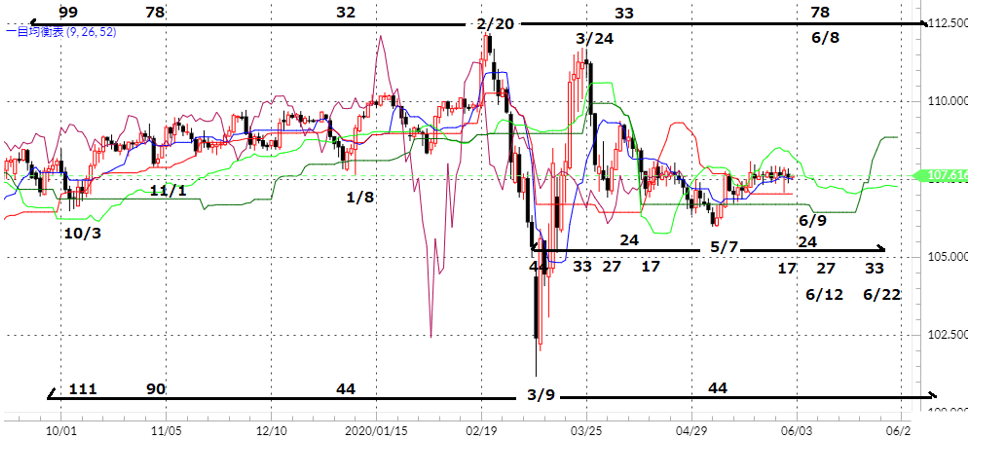

2月以降極端な値幅での騰落が出てしまいましたがこのようなケースでは対等数値は特に注視すべきと言えます。

2月20日、3月9日、3月24日、3月7日を中心とする対等数値を整理しておきましょう。

6月8日、9日が大事と分かりますが、6月4日、5日からの騰落では変化日までの時間が短すぎることがわかります。

要するにヒントが無さすぎる現在の相場位置ということになりますが前回述べた3つの相場水準は生きており、これら3つの水準からの逸脱がどのようになされるかが大事なポイントと言えるでしょう。

上昇は限定的であり、106.7円水準割れで下げは強調される状況は先週とまったく変わってはいません。

相場が大きく動き出すのは7月変化日までずれ込む可能性は高いとみていますが次に時間関係も確認ください。

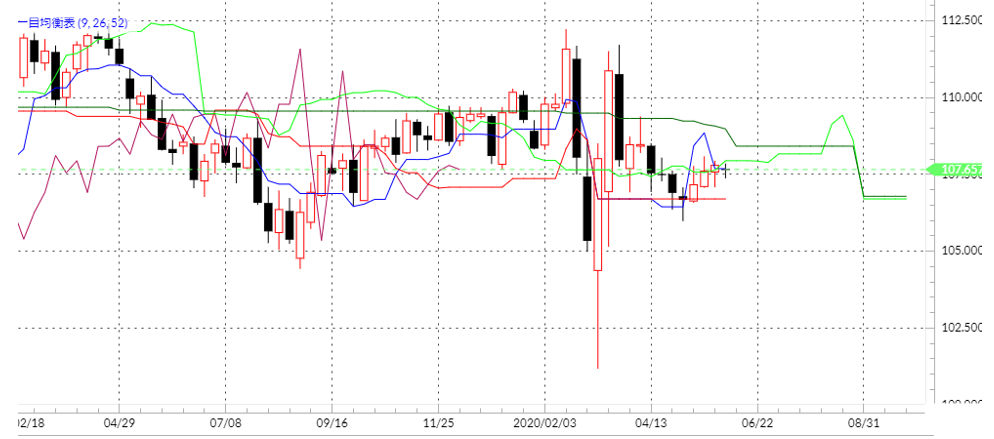

図は週足となりますが大きな下げ三波動構成変化日は7月8日、7月23日となります。

また2016年安値からの中間波動と捉えれば2016年12月高値までの上昇日数57日、88日、125日は安値をつけるたび重要な日数となりますが、3月9日から88日目が7月8日、3月9日から5月7日安値までが44日ですから安値からの三波動構成最大時間が7月7日に経過することと併せて非常に大事な変化日であることが判るでしょう。

従ってヒント乏しき現在位置では7月7日、8日を最重要視したうえで、この間モミアイの逸脱があるかどうか、細かくチェックしながら見ていくほかありません。

6月1日、4日、6日の変化日の現れ方は7月変化日に向けてどうかを占ううえで非常に大事と言えます。

図は週足均衡表となります。

週足転換線は先週と変わらず107.685円であるものの来週は107.250円、再来週107.036円まで受動的に下げてきます。現在位置から下落では値幅が乏しくとも9週足陰連継続を明確化するだけにこの点でも106.7円水準われは下げとせざるを得ません。

また110円の回復なしに週足遅行スパンの好転もあり得ないことは図表を見ればわかります。

動き出すタイミングがどこか、やはり非常に大事であります。

各均衡表の受動的変化に細かく乗ずるほかない当面の相場と言えるでしょう。