レンジを上抜けてきたユーロ/米ドル

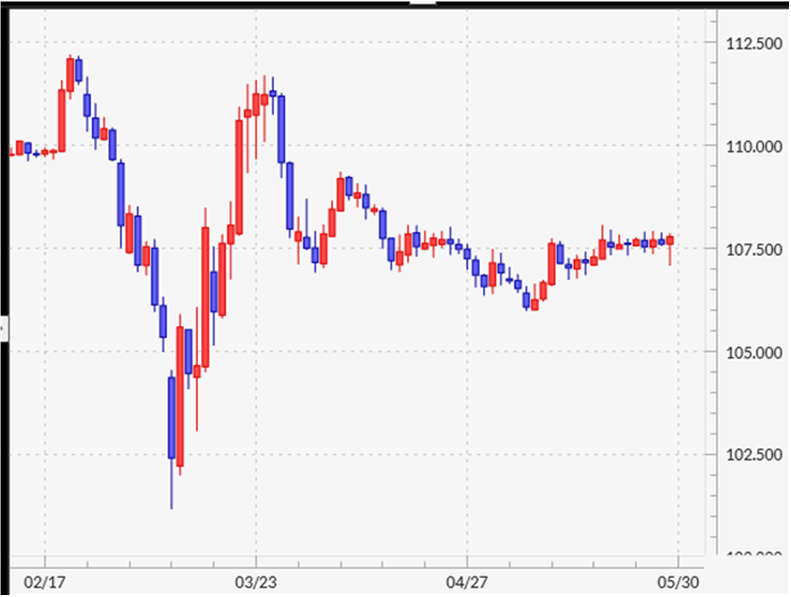

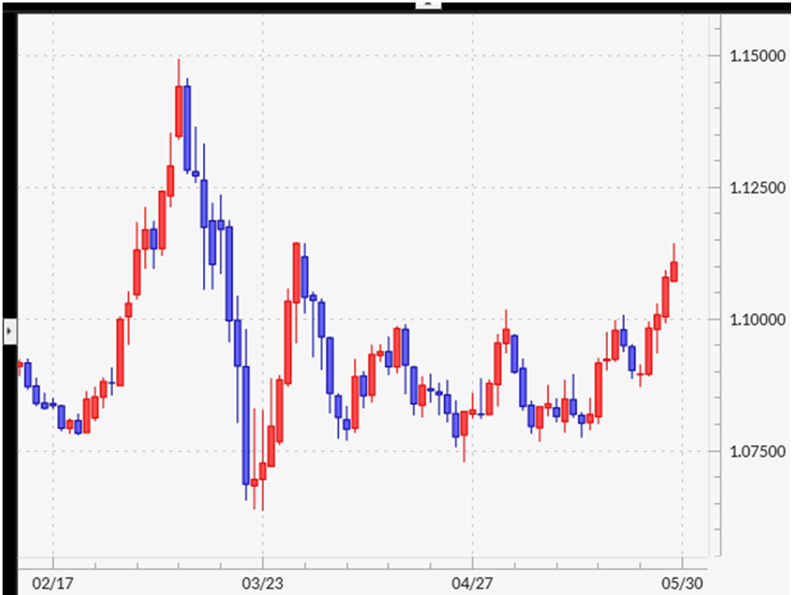

5月が終わりましたが、米ドル/円は106~108円中心で、最大値幅は2円程度にとどまり、今年の最小となりました(図表1参照)。ただユーロ/米ドルは、月末にかけて一段高となり、1ヶ月以上続いた1.08~1.10ドル中心のレンジを上抜けたようになりました(図表2参照)。これを受けて、5月のユーロ/米ドル最大値幅は0.0378ドルとなり、今年の中では3月(0.0859ドル)に次ぐ2番目の大幅となりました。

このような先週にかけてのユーロ一段高は、一般的には欧州委員会によるコロナ復興基金への期待、つまりユーロ側の要因との解説が多いようです。ただ個人的には懐疑的です。

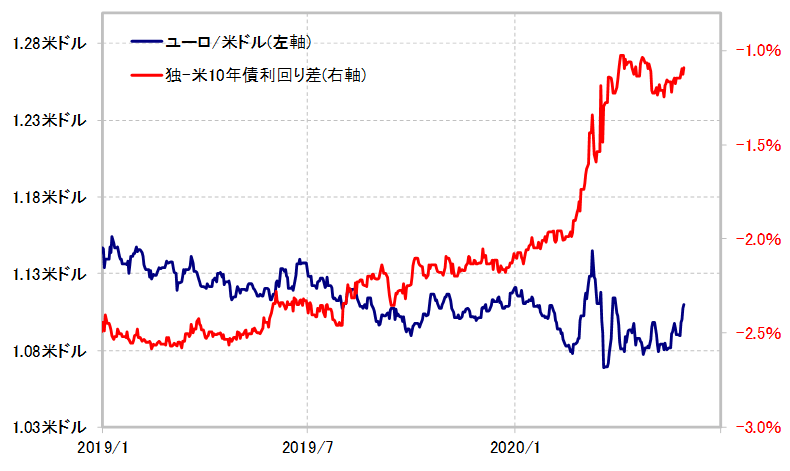

ユーロ/米ドルで目安とする米独金利差、たとえば10年債利回り差は、3月以降米ドル優位・ユーロ劣位が急縮小しました(図表3参照)。これはもちろん、コロナ問題を受け、FRB(米連邦準備制度理事会)が積極的な金融緩和に動いたことから、米金利が大幅に低下したことが主因でした。

このような3月以降の金利差の急激な変化に、ユーロ/米ドルも一旦追随、一時1.15ドル程度までユーロ高・米ドル安となりました。ただすぐに、金利差とはかい離する形でユーロ安・米ドル高へ急反転。これは、未曽有のコロナ・ショックが拡大する中で、「キャッシュ・イズ・キング」として、基軸通貨米ドル確保に殺到したためと見られました。

ただ、その後も米独金利差の米ドル優位・ユーロ劣位縮小傾向は続きました。コロナ・ショックが発生する今年2月以前に比べると、米独金利差は大幅に米ドル優位・ユーロ劣位が縮小した水準で推移しています。2月以前の金利差との関係を参考にしたら、ユーロ/米ドルは1.2ドルを大きく上回っていてもおかしくないでしょう。

以上のように見ると、先週にかけてユーロ/米ドルがこの間のレンジを上抜けてきたのは、この間金利差で説明できないユーロ上げ渋りをもたらした、コロナ・ショックに伴う「有事の米ドル買い」といった米ドル需要が後退してきた可能性を示しているのではないでしょうか。

先週にかけてのユーロ高・米ドル安が、大幅な米金利低下を受けた金利差米ドル優位縮小にキャッチ・アップしてきた結果である可能性を私は注目しています。仮にそうであるなら、それはもちろんユーロ/米ドルに限ったことではないでしょう。米金利の大幅低下に伴う金利差米ドル優位の縮小は、米ドル/円も含め、米ドルとの取引、ドルストレートに全般的に該当することです。

そうであれば、先週にかけてのユーロ/米ドルのレンジ上抜けの動きは、この間の金利差米ドル優位縮小にキャッチ・アップする新たな米ドル安トレンドの始まりの可能性として注目したいと思います。