米10年債利回りは連日、過去最低水準を更新

2月24日以降の1週間で国際金融市場の表情は一変してしまいました。その前週末まで史上最高値を更新し続けていたNYダウ平均やナスダック総合指数、独DAX指数などは一転して軒並み大幅下落となり、まさに世界同時株安の様相。もともと、かなり割高な水準まで買い上げられていると見る向きも多かっただけに、このあたりで一定の調整を交えるのは当然であるとしても、今回の下げ方はかなり暴力的なものになったようにも思えます。

新型肺炎の感染がパンデミック(世界的な大流行)に発展する可能性がみるみる高まっていることは間違いなく、ほんの10日ほど前まで「対岸の火事」と見ていた欧米市場の受け止め方も一変することとなりました。強い警戒感によって欧米をはじめ世界の株式市場から逃げ出したマネーは一斉に米国債市場へと向かい、結果として米10年債利回りは連日、過去最低水準を更新する展開となっています。

足下の米10年債利回りは、あろうことか1.15%レベルにまで低下する事態となっており、先週2月28日には一時1.1143%まで低下する場面もありました。これは、まさにパニック状態であり、これだけ米金利が下げても米株価が下げ止まらないという異常事態でもあります。

本来、金利が下がると上昇することの多い金(ゴールド)価格も、2月28日には過去に例を見ないほど大幅に下落。世界同時株安によって生じたマイナスをカバーするための換金売りが一気に進んだためであると見られ、それだけ世界の投資家らの投資ポジションが数日のうちに大きく損なわれてしまったことが察せられます。

「リスク回避の円買い」と言えなくなる可能性も?

これだけ米債利回りが大きく低下すれば、市場で一気にドル売り圧力が強まるのも道理です。結果、ユーロ/米ドルは反発してきており、そのことから足下で生じている米ドル/円の下げも「円高」と言うより「ドル安」であることは明白です。

少し振り返れば、2月19日から21日にかけては米ドル/円が112円台にまで上昇する場面があり、市場の一部では「日本売りの結果」との声も聞かれていました。新型肺炎の感染者数が中国に次いで2番目に多い日本の通貨「円」を今後も「安全通貨」と見なし続けることは難しいと言われれば、それも道理ということになるでしょう。

そもそも、2019年秋ごろの台風や大雨被害、それに2019年10月の消費税率再引き上げなどの影響によって日本経済の先行きはみるみる不透明なものになってきています。そこへ持ってきて、今度はウイルス感染拡大の悪影響までもが上乗せされるとなれば、やはりこれからは「リスク回避の円買い」などといささか暢気なことも言っていられなくなる可能性があると思われます。そうであるなら、当面の米ドル/円の下値というのもある程度限られたものになっておかしくはありません。

108.00円処での米ドル/円のサポートは意識されやすい

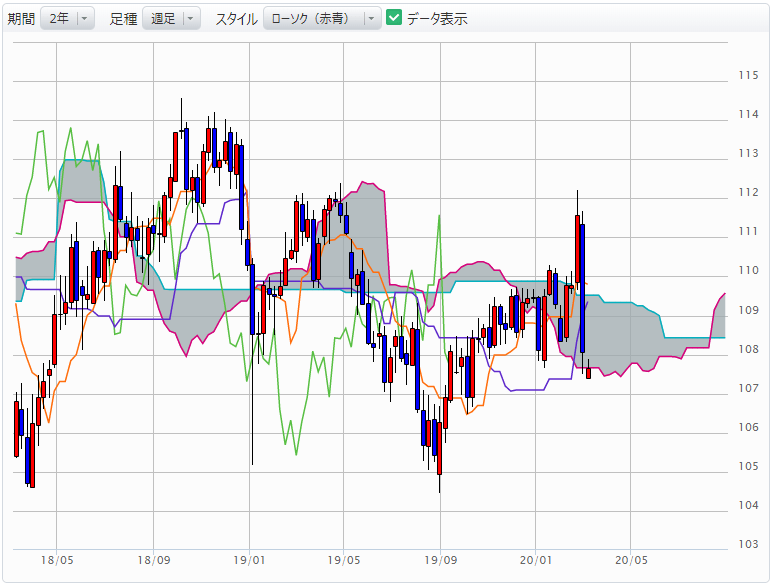

週足チャート上で米ドル/円の推移を確認してみると、週足は一時的にも一目均衡表の週足「雲」を下回る場面を垣間見ています。ただ、週足終値では同水準を上回っており、そこは1つの下値サポートになり得ると思われます。むろん、ドル売り自体にも限度というものがあると考えられ、ユーロ/米ドルの戻りにしてもせいぜい31週移動平均線が位置するところや週足「雲」下限あたりまでに留まる可能性が高いとみます。

今しばらく不安定な値動きは続くと思われますが、過去の経緯からして、やはり108.00円処での米ドル/円のサポートは意識されやすいものと思われます。よって、基本的に当面は同水準を軸に上下0.50円程度の値幅内で推移するものと個人的には想定します。